예상 시총 6조…코스닥 2위

일반투자자 청약 내달 19~20일

[ 이태호 / 이고운 기자 ]

바이오의약품 판매 전문기업인 셀트리온헬스케어(회장 서정진·사진)가 코스닥시장 상장을 위해 약 1조원어치 주식을 공모한다. 올해 들어 넷마블게임즈(2조6617억원), ING생명보험(1조1055억원)에 이어 세 번째 조단위 기업공개(IPO) 추진이다. 코스닥 공모금액 기준으로는 역대 최대 규모다.

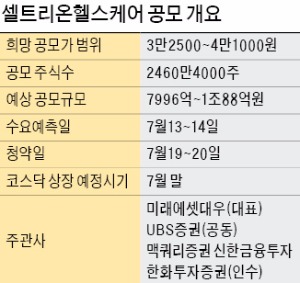

바이오의약품 판매 전문기업인 셀트리온헬스케어(회장 서정진·사진)가 코스닥시장 상장을 위해 약 1조원어치 주식을 공모한다. 올해 들어 넷마블게임즈(2조6617억원), ING생명보험(1조1055억원)에 이어 세 번째 조단위 기업공개(IPO) 추진이다. 코스닥 공모금액 기준으로는 역대 최대 규모다.셀트리온헬스케어는 7일 이 같은 내용의 증권신고서를 금융위원회에 제출했다. 모두 2460만4000주를 전량 신주 모집 방식으로 공모할 계획이다. 주당 공모 희망가는 3만2500~4만1000원으로 제시했다. 희망공모가격 상단을 적용한 공모금액은 1조88억원으로 2000년 이후 국내 공모금액으로 역대 8위, 코스닥 기준으로는 역대 최대다. 예상 시가총액은 5조9543억원으로 유가증권시장 이전 상장을 추진 중인 카카오(7일 종가 기준 7조3204억원)를 빼면 셀트리온(12조1133억원)에 이은 코스닥 2위 규모다.

공모가격은 다음달 13일부터 이틀간 기관투자가를 대상으로 수요예측을 한 뒤 17일 최종 확정할 예정이다. 일반투자자 대상 청약은 다음달 19~20일 받는다. 일반투자자는 대표주관사인 미래에셋대우에서 청약할 수 있다. 상장은 다음달 말까지 완료할 예정이다. 해외 투자자 모집을 계획하고 있는 셀트리온헬스케어는 미국 증권거래위원회(SEC) 규정에 따라 증권신고서 최근 재무제표 기준일(1분기 말)로부터 135일 이내인 8월 중순까지 상장을 완료해야 한다.

공모가격은 다음달 13일부터 이틀간 기관투자가를 대상으로 수요예측을 한 뒤 17일 최종 확정할 예정이다. 일반투자자 대상 청약은 다음달 19~20일 받는다. 일반투자자는 대표주관사인 미래에셋대우에서 청약할 수 있다. 상장은 다음달 말까지 완료할 예정이다. 해외 투자자 모집을 계획하고 있는 셀트리온헬스케어는 미국 증권거래위원회(SEC) 규정에 따라 증권신고서 최근 재무제표 기준일(1분기 말)로부터 135일 이내인 8월 중순까지 상장을 완료해야 한다.1999년 12월 설립된 셀트리온헬스케어는 바이오시밀러 마케팅 및 판매회사다. 바이오시밀러란 생물에서 유래한 물질을 바탕으로 만든 바이오의약품의 복제 상품이다. 오리지널 의약품과 성질과 약효가 비슷하면서 가격이 저렴해 경제성이 높다. 셀트리온이 개발·생산하는 램시마, 트룩시마, 허쥬마 등 모든 바이오시밀러와 신약의 글로벌 독점 판매권을 보유하고 있다.

세계 최초의 ‘항체 바이오시밀러’(병을 유발하는 원인 단백질을 무력화시키는 항체의약품의 복제약)인 램시마는 류머티즘 관절염, 크론병 등에 쓰이는 자가면역질환 치료제다. 2013년 유럽의약품청(EMA)으로부터 제품 허가를 받아 2015년 영국과 독일 등 유럽 빅5 국가에서 본격적인 판매를 시작했다. 지난해 4월에는 미국식품의약국(FDA) 허가를 얻어 12월 ‘인플렉트라’라는 브랜드명으로 판매에 들어갔다. 후속 제품인 트룩시마 역시 EMA로부터 허가를 받은 세계 첫 항암 항체 바이오시밀러로 주목받고 있다. 지난 4월 유럽에서 출시해 영국과 독일 등지에서 매출을 올리기 시작했다.

공모자금은 신약 공동개발비와 제품 매입, 이머징마켓 대상 직접판매 네트워크 구축 등에 사용할 계획이다. 증권신고서 제출일 현재 서정진 회장이 가장 많은 44.12% 지분을 보유하고 있다. 원에쿼티파트너스(옛 JP모간 PE)와 테마섹 등도 주요 주주로 참여하고 있다. 지난해 매출은 7577억원, 영업이익은 1786억원이다. 전년 대비 각각 88.3%와 59.6% 증가했다.

김만훈 셀트리온헬스케어 대표는 “상장을 통해 글로벌 네트워크를 강화하고 기존 바이오시밀러 외에도 바이오베터(바이오시밀러 개량 의약품), 바이오신약 등으로 제품 포트폴리오를 확대할 것”이라고 말했다.

이태호/이고운 기자 thlee@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 카카오톡 채팅방 ] 국내 최초, 카톡방 신청자수 30만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스