해외기업들, 2000억 이하 제시

예상가격의 절반 이하 수준

[ 이지훈 기자 ]

동부대우전자 매각을 추진 중인 KTB PE 등 재무적 투자자(FI)들이 인수합병(M&A) 흥행열기가 달아오르지 않자 난감해하고 있다. 국내 기업 중엔 인수전에 대유그룹 한 곳밖에 참여하지 않았다. 해외 기업들은 FI들이 예상했던 매각 가격의 절반에도 못 미치는 가격에 인수하기를 원하고 있다.

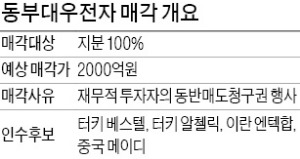

동부대우전자 매각을 추진 중인 KTB PE 등 재무적 투자자(FI)들이 인수합병(M&A) 흥행열기가 달아오르지 않자 난감해하고 있다. 국내 기업 중엔 인수전에 대유그룹 한 곳밖에 참여하지 않았다. 해외 기업들은 FI들이 예상했던 매각 가격의 절반에도 못 미치는 가격에 인수하기를 원하고 있다.6일 투자은행(IB)업계에 따르면 터키 베스텔과 알첼릭, 중국 메이디, 이란 엔텍합 등 동부대우전자 인수후보들은 지난달 마감한 예비입찰에서 인수희망 가격으로 최대 2000억원을 제시한 것으로 알려졌다. 인수전이 시작되기 전까지만 하더라도 IB업계에선 “동부대우전자 매각가가 최대 4000억원대에 이를 것”이란 전망이 나왔다.

IB업계에선 동부대우전자의 최종 매각 가격이 더 낮아질 가능성이 높은 것으로 보고 있다. 인수 희망기업들은 동부대우전자의 회생을 위해 1000억원대 유상증자가 필요하다고 분석하고 있다. 이에 따라 지분 100%의 가치를 약 800억~1000억원으로 추산했다. “인수희망 기업들이 예비입찰을 통과한 뒤 최종 가격협상에서 가격을 더 낮추려고 할 것”이란 게 IB업계의 관측이다.

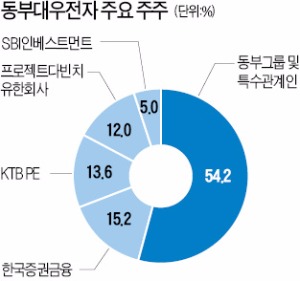

IB업계에선 동부대우전자의 최종 매각 가격이 더 낮아질 가능성이 높은 것으로 보고 있다. 인수 희망기업들은 동부대우전자의 회생을 위해 1000억원대 유상증자가 필요하다고 분석하고 있다. 이에 따라 지분 100%의 가치를 약 800억~1000억원으로 추산했다. “인수희망 기업들이 예비입찰을 통과한 뒤 최종 가격협상에서 가격을 더 낮추려고 할 것”이란 게 IB업계의 관측이다.‘뚜껑’을 열어본 결과 가격이 낮아질 것이란 예상에 힘이 실리자 당초 동부대우전자 매각을 반대했던 동부그룹의 대응에 관심이 쏠리고 있다. FI들은 소수 지분 투자자들이 대주주 지분까지 묶어서 팔 수 있는 동반매도청구권(드래그얼롱)을 활용해 최대주주인 동부그룹(2016년 말 기준 지분율 54.2%) 반대를 무릅쓰고 매각작업을 시작했다.

FI들은 일단 이달 하순으로 예정된 본입찰을 어떻게든 흥행시키기 위해 총력을 기울이고 있다. 동부대우전자 인수를 희망하는 해외 기업들은 터키 베스텔과 알첼릭, 중국 메이디, 국내 FI와 손잡은 이란 엔텍합 등이다.

IB업계의 또 다른 관계자는 “동부대우전자가 헐값에 해외에 매각되면 국내 비판 여론도 만만치 않을 것”이라며 “여러모로 FI들이 난처해졌다”고 말했다.

이지훈 기자 lizi@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 33만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스