셀트리온 등 바이오주 강세로

코스닥150지수 42% 상승

중국·인도 등 신흥국 펀드도 '대박'

달러선물 레버리지ETF -23%

엔화 투자자도 -6.22% '울상'

[ 김우섭 기자 ]

올 한 해 주요 자산군 가운데 가장 높은 수익률을 거둔 재테크 자산은 코스닥150지수인 것으로 나타났다. 하반기 바이오·헬스케어 업종과 정보기술(IT) 중소형주를 중심으로 주가가 크게 뛰면서 올 들어 40%가 넘는 수익을 냈다. 반면 지난해 말 미국 달러를 사들인 투자자들은 한국 기준금리 인상과 수출 호조 등으로 원·달러 환율이 크게 하락(원화 강세)하면서 10% 가까운 외환 손실을 입었다.

올 한 해 주요 자산군 가운데 가장 높은 수익률을 거둔 재테크 자산은 코스닥150지수인 것으로 나타났다. 하반기 바이오·헬스케어 업종과 정보기술(IT) 중소형주를 중심으로 주가가 크게 뛰면서 올 들어 40%가 넘는 수익을 냈다. 반면 지난해 말 미국 달러를 사들인 투자자들은 한국 기준금리 인상과 수출 호조 등으로 원·달러 환율이 크게 하락(원화 강세)하면서 10% 가까운 외환 손실을 입었다.◆중국·인도 펀드 선전

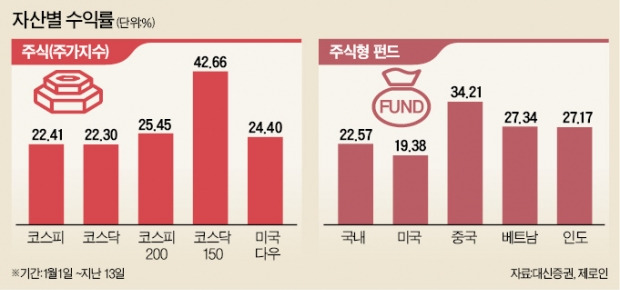

한국경제신문이 15일 국내외 주식과 채권, 금, 달러, 부동산, 원자재 등 주요 자산의 투자 수익률(연초 이후~지난 13일)을 분석한 결과 코스닥150지수의 상승률이 42.66%로 가장 높은 것으로 나타났다. 같은 기간 코스피지수와 코스닥지수는 각각 22.41%, 22.30% 올랐다. 코스닥시장 시가총액 상위 종목으로 구성돼 있는 코스닥150지수 상승은 시총 1, 3위인 셀트리온과 신라젠이 이끌었다. 두 종목은 이 기간에 각각 95.53%와 572.45% 뛰었다. 코스닥150에 속한 기업에 대한 외국인 투자자들의 순매수 금액은 2조8358억원(13일 기준)으로 사상 최대를 기록했다.

중국과 인도 등 신흥국 주식시장에 투자하는 펀드들도 양호한 수익률을 냈다. 펀드평가사 제로인에 따르면 올 들어 지난 13일까지 중국 펀드가 원금 대비 34.21% 올랐다. 해외 펀드 중 1위다. 인도 주식시장에 투자하는 펀드도 수익률 27.34%로 선전했다.

반면 미국 달러화에 투자한 ‘환테크족(族)’은 올해 9.68%의 손실을 낸 것으로 나타났다. 지난해 말 1207원90전이었던 원·달러 환율이 15일 1089원80전까지 하락했기 때문이다. 증권사 달러환매조건부채권(RP)이나 은행 달러예금에 지난 연말 1000만원어치를 투자했다면 93만원가량의 손실을 봤다는 의미다. 미국 중앙은행(Fed)이 ‘점진적’ 금리 인상을 예고한 데다 ‘트럼프노믹스(도널드 트럼프 미국 대통령의 경제정책)’에 대한 불신이 커진 결과라는 분석이 나온다. 국내에선 수출 증가와 기준금리 인상 등이 원화 강세(달러화 약세) 요인으로 작용했다.

◆달러 레버리지 ETF 23% 손실

미국 달러선물 가격 하루 변동폭의 두 배를 따라가는 상장지수펀드(ETF)인 ‘KOSEF 미국달러선물 레버리지’ 투자자들은 올 들어 원금의 23.90%를 까먹었다. 이 상품은 국내에 상장한 달러 ETF 가운데 설정액이 1350억원으로 가장 크다. 원화 강세 속에 엔화 투자자들도 올 한 해 6.22%의 손실을 봤다.

연초부터 달러 약세를 점쳤던 정원일 유안타증권 연구원은 “국제통화기금(IMF)이 최근 한국의 경제성장률 전망치를 높일 정도로 경기 여건이 좋아 당분간 급격한 환율 상승(원화 약세)은 없을 것”이라고 내다봤다.

달러의 대체재 역할을 하는 금 투자자들도 별다른 재미를 보지 못했다. 금 수익률(한국금거래소 도매가격 기준)은 올해 2.03%로 은행 정기예금 수익률 연 1.33%(KEB하나은행 e-플러스 정기예금 기준)보다 0.7%포인트 높은 수익을 내는 데 그쳤다. 은 투자자들은 같은 기간 1.26%의 손실을 입었다. 원자재 중에는 글로벌 경기 호조로 산업 수요가 늘어난 구리가 런던금속거래소(LME) 선물 가격 기준으로 21.56% 올랐다.

채권도 부진했다. 기준금리 인하 추세 속에 높은 수익률을 올린 2014~2015년 이후 내리막길에 접어들었다는 분석이다. KRX채권지수(총수익지수 기준)는 올 들어 0.66% 올랐다. 채권형 펀드의 평균 수익률도 연 1.04%에 그쳤다. 오온수 KB증권 연구원은 “올해 크게 오른 주식 등 위험자산 수익률에 대한 눈높이를 좀 더 낮출 필요가 있다”며 “자산 배분 관점에서는 신흥국 주식과 채권을 눈여겨봐야 한다”고 조언했다.

김우섭 기자 duter@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 35만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스