1분기 장내 채권시장 분석

기업 실적·신용도 개선 효과

순매수 1위는 롯데손보 후순위채

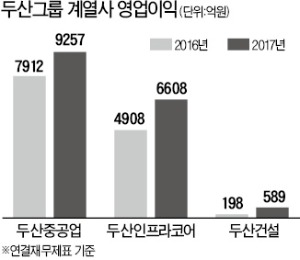

[ 하헌형 기자 ] 개인투자자가 올 들어 두산건설, 두산인프라코어, 두산중공업 등 두산그룹 계열사가 발행한 회사채를 공격적으로 매수하고 있다. 이들 기업의 실적과 신용도가 개선되면서 회사채 가격 상승(금리 하락)에 따른 자본 차익을 노릴 수 있다는 점이 개인의 입맛을 당긴 요인으로 꼽힌다.

◆가격 오르는 ‘두산 회사채’

9일 한국거래소에 따르면 개인은 올 1분기 장내 채권시장에서 두산그룹 계열사 회사채 246억1000만원(액면가 기준)어치를 순매수했다. 두산건설이 지난해 3월 1500억원 규모로 발행한 회사채(발행 회차 93)는 지난 1분기 개인의 순매수 상위 채권 2위(누적 순매수액 123억5000만원)에 올랐다. 두산인프라코어(31·72억1000만원), (주)두산(291·25억3000만원), 두산중공업(48·25억2000만원) 회사채도 순매수 상위 10위에 들었다. 장내 시장은 주로 개인이 거래하는 곳이다.

9일 한국거래소에 따르면 개인은 올 1분기 장내 채권시장에서 두산그룹 계열사 회사채 246억1000만원(액면가 기준)어치를 순매수했다. 두산건설이 지난해 3월 1500억원 규모로 발행한 회사채(발행 회차 93)는 지난 1분기 개인의 순매수 상위 채권 2위(누적 순매수액 123억5000만원)에 올랐다. 두산인프라코어(31·72억1000만원), (주)두산(291·25억3000만원), 두산중공업(48·25억2000만원) 회사채도 순매수 상위 10위에 들었다. 장내 시장은 주로 개인이 거래하는 곳이다. 두산그룹 계열사 회사채 가격은 한국은행의 연내 기준금리 인상 우려로 올 들어 시중금리가 전반적으로 상승하는 가운데서도 오름세를 보이고 있다. 이날 두산인프라코어31의 액면가 1만원당 시가는 연초(9379원)보다 3.7% 오른 9722원에 마감했다. 이 회사채와 만기가 같은 5년 만기 국고채 시가가 이 기간 0.5% 하락한 것과 대조적이다.

두산그룹 계열사 회사채 가격은 한국은행의 연내 기준금리 인상 우려로 올 들어 시중금리가 전반적으로 상승하는 가운데서도 오름세를 보이고 있다. 이날 두산인프라코어31의 액면가 1만원당 시가는 연초(9379원)보다 3.7% 오른 9722원에 마감했다. 이 회사채와 만기가 같은 5년 만기 국고채 시가가 이 기간 0.5% 하락한 것과 대조적이다.한국신용평가는 지난해 12월 “세계 경기회복에 힘입어 건설기계 사업 이익이 늘어난 데다 부채비율 등 재무 안정성도 개선됐다”는 이유로 두산인프라코어 신용등급을 종전 ‘BBB-’에서 ‘BBB0’(10개 투자 등급 중 상위 9위 등급)로 한 단계 올렸다.

두산중공업48과 두산건설93의 시가도 연초보다 각각 2.1%, 2.5% 상승했다. 한 증권사 연구원은 “두산그룹 계열사 회사채는 연초 이후 가격이 오른 보기 드문 채권”이라며 “다만 신용도가 우량한 편은 아니어서 보수적 투자 성향을 가진 기관투자가의 관심은 끌지 못하고 있다”고 말했다. 두산중공업과 두산건설 신용등급은 각각 ‘BBB+’와 ‘BB+’다.

◆금리 상승 우려… 회사채 거래량 ‘뚝’

개인이 지난 1분기 장내 시장에서 가장 많이 사들인 채권은 롯데손해보험이 지난해 11월30일 발행한 5년 만기 후순위채(롯데손해보험5)였다. 누적 순매수액은 163억2000만원이다. 금융회사가 재무 안정성을 높이기 위해 발행하는 후순위채는 선순위채보다 상환 순위가 밀리고 신용등급도 낮지만 이자가 높다는 매력이 있다. 롯데손해보험5의 표면금리는 연 5%다. 한 자산운용사 채권운용본부장은 “롯데손해보험 후순위채는 국채보다 높은 이자를 주는 우량 신용등급 채권을 만기까지 보유하려는 개인에게 적합한 상품”이라고 설명했다. 한진(81)과 아시아나항공(78), 한진칼(49-2), 대한항공(47-2) 등의 회사채도 연 4%가 넘는 높은 표면금리를 내세워 각각 20억~30억원 규모의 개인 자금을 끌어들였다.

올 들어 시중금리 변동성이 커진 탓에 전반적인 채권 투자 심리는 위축되고 있다. 장내 시장에서 하루 평균 회사채(금융채 포함) 거래량은 지난해 2분기 189억9000만원으로 사상 최대치를 찍은 뒤 계속 줄어 올 1분기 128억8000만원으로 떨어졌다.

하헌형 기자 hhh@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 38만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스