발행사가 甲… 투자자는 乙

대주주가 콜옵션 행사

지배력 강화 악용할수도

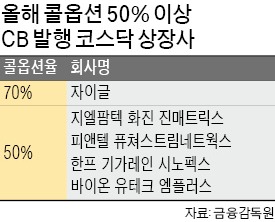

[ 오형주 기자 ] 메자닌 시장에서 발행회사가 ‘갑(甲)’이 된 현실은 발행사에 1년 뒤 되사갈 수 있는 조건(콜옵션)을 부여한 전환사채(CB)가 크게 늘었다는 점에서 잘 드러난다. 콜옵션율이 70%가 넘는 CB까지 등장했다. 콜옵션율이 70%라는 것은 콜옵션 행사 권리를 보유한 발행사 등이 전체 CB 발행금액의 70%를 되살 권리가 있다는 뜻이다. CB 발행 후 회사 주가가 오르면 콜옵션을 행사해 되산 뒤 싼값에 채권을 주식으로 전환할 수 있다.

코스닥 상장 주방기기업체 자이글은 지난 15일 콜옵션율 70%가 붙은 140억원어치 CB를 발행했다. 콜옵션율 70% 이상의 CB가 등장한 것은 처음이다.

코스닥 상장 주방기기업체 자이글은 지난 15일 콜옵션율 70%가 붙은 140억원어치 CB를 발행했다. 콜옵션율 70% 이상의 CB가 등장한 것은 처음이다.지난달 자이글이 CB 발행을 추진할 당시만 해도 자산운용업계에선 부정적 의견이 적지 않았다. 자이글이 제시한 CB 발행조건은 표면금리와 만기금리가 모두 0%인 데다 사채권자(투자자)의 조기상환청구권(풋옵션) 행사가 가능해지는 시점이 3년으로 길게 잡혀 있었기 때문이다. 주가 하락 시 전환가액을 낮춰주는 ‘리픽싱 조항’도 없었다. 무엇보다 1년 뒤 주가가 오르면 발행사가 최대 70%(지분율 9.3%)까지 콜옵션을 행사해 도로 가져가겠다고 못 박았다.

그럼에도 람다자산운용 로버스트자산운용 파란자산운용 등의 코스닥벤처펀드가 CB를 매입하겠다고 나섰다. 한 운용사 관계자는 “CB 투자 후 주가가 올라도 발행사가 콜옵션을 행사해 전환가액에 되사버리면 투자자에겐 별로 남는 게 없다”며 “코스닥벤처펀드의 등장으로 메자닌 수요가 크게 늘면서 무게추가 발행사로 쏠렸다는 점을 보여주는 단적인 사례”라고 말했다.

화력발전소용 설비 등을 제작하는 코스닥 상장사 비디아이 역시 18일 90억원 규모 CB를 코스닥벤처펀드를 대상으로 발행하면서 콜옵션율을 48%로 비교적 높게 책정했다.

일각에선 ‘콜옵션 CB’가 발행사 대주주의 지배력을 강화하는 수단으로 악용될지 모른다는 우려가 나온다. CB 콜옵션 행사권리를 회사가 대주주 일가 등으로 넘기면 2013년 발행이 금지된 사모분리형 신주인수권부사채(BW)처럼 대주주 일가 지분율 확대를 통한 경영권 편법 승계가 가능하다는 이유에서다.

금융감독원은 콜옵션 CB를 발행사가 악용할 가능성이 있다는 지적이 나오자 2017년 콜옵션 취득인의 성명과 목적 등을 자세히 기재하도록 기업공시 작성기준을 개정했다. 하지만 여전히 발행사들은 콜옵션 취득인을 ‘발행사나 발행사가 지정한 자’ 정도로 모호하게 표기하고 있다. 한 전문가는 “코스닥벤처펀드 출범으로 일반 투자자의 CB 간접투자가 크게 늘어난 만큼 콜옵션 행사 기준 등 정보의 투명성을 높이는 방안이 필요하다”고 강조했다.

오형주 기자 ohj@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 38만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스