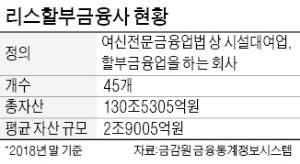

캐피털사 45개 경쟁 치열

[ 김대훈 기자 ] 캐피털 업체들이 리스와 개인여신 등 전통적 사업영역에서 벗어나 금융투자회사로 변신하고 있다. 계열사와 함께 기업금융, 부동산에 투자하던 금융지주계열 캐피털 업체뿐만 아니라 독립계 업체도 투자사업에 속도를 내고 있다.

한번에 수백억원…투자업계 ‘큰손’

한번에 수백억원…투자업계 ‘큰손’11일 캐피털업계에 따르면 애큐온캐피탈은 자산의 절반을 투자자산으로 분류하고 있다. 애큐온캐피탈은 지난해 말 기준 자산 규모 3조847억원으로 리스·할부금융사 중 15위다. 전통적인 리스와 개인대출 자산 외에 기업금융과 부동산 프로젝트파이낸싱(PF)에 1조5000억원을 투자했다.

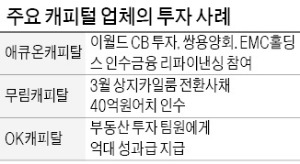

애큐온캐피탈은 과거 KT캐피탈 시절부터 기업금융에 밝은 회사로 꼽혔다. 이월드 전환사채(CB)에 투자해 20%가 넘는 내부수익률(IRR)을 기록하기도 했다. 기업 또는 사모펀드(PEF)가 다른 기업을 인수합병(M&A)할 때 자금을 빌려주는 인수금융에도 나서고 있다. 쌍용양회 인수금융 자금재조달(리파이낸싱)에 참여했고, 웅진이 코웨이 인수를 위해 발행한 사채에도 투자했다. 한번에 투자할 수 있는 금액은 최대 200억원으로 알려졌다. 업계 관계자는 “주요 캐피털사는 이미 한번에 수백억원을 투자하는 주요 출자자(LP)로 대접받고 있다”며 “베어링PEA가 애큐온캐피탈 인수를 타진한 것도 이런 면모를 높이 평가했기 때문”이라고 설명했다.

금융지주계열 KB캐피탈, 신한캐피탈, 하나캐피탈, 농협캐피탈 등은 기존 리스 사업과 개인여신 경쟁이 포화에 다다랐다고 판단하고 수년간 투자 조직을 키웠다. 은행, 증권, 보험 계열사와 함께 해외 부동산 등에 투자하는 사례도 늘었다.

운용인력, 억대 성과급 받기도

운용인력, 억대 성과급 받기도독립계 캐피털 업체 중에선 기존 사업인 리스와 개인여신을 전혀 하지 않고, 기업금융과 투자금융을 하는 회사도 생겨났다. 무림그룹 계열 무림캐피탈이 대표적이다. 무림캐피탈 자산 규모는 작년 말 기준 2744억원에 불과하지만 기업금융 등에 주로 투자하고 있다. 회사 관계자는 “사모펀드에 출자하거나, 기업 메자닌 채권에 주로 투자한다”고 말했다. 이 회사는 지난달 주택 건설회사인 상지카일룸의 CB에 40억원을 투자했다.

캐피털 업체의 운용 인력을 증권사에서 빼가는 사례도 늘었다. 증권업계 관계자는 “캐피털 운용 인력은 웬만한 소형 증권사에 비해 투자 금액이 크고, 투자 경험도 매우 다양해 시장에서 선호도가 높다”고 설명했다. 투자 성과에 따른 보상도 두둑하다. 아프로금융그룹 계열 OK캐피탈은 지난해 말 뛰어난 성과를 낸 부동산투자 팀원들에게 억대의 성과급을 지급한 것으로 전해졌다.

캐피털사는 저축은행 등 다른 2금융 업체에 비해 금융당국의 규제가 느슨한 편이다. 레버리지 한도(총자산 대비 자기자본) 규제도 10배로 높다. 업계 관계자는 “미래에셋금융그룹 등에서 캐피털사가 지주사 역할을 하는 이유도 제약 없이 다양한 투자를 할 수 있기 때문”이라고 말했다.

자본금과 금융감독원 등록만으로 설립할 수 있어 경쟁이 매우 치열하다. 업계 관계자는 “시중금리가 오르면 자금 조달비용이 올라갈 우려도 있다”며 “모(母)그룹의 자금 지원 여력이 있는 금융지주계열 캐피털사에 비해 독립계 캐피털사는 신용평가사의 신용평가 등급이 낮아 자금 조달에 어려움을 겪기도 한다”고 말했다.

김대훈 기자 daepun@hankyung.com

관련뉴스