환경규제로 처리비 상승 기대

인선이엔티 5거래일째 '사자'

[ 김기만 기자 ]

폐기물 처리 관련 종목에 대한 외국인투자자들의 ‘러브콜’이 잇따르고 있다. 생산설비나 건설현장 등에서 나오는 폐기물을 운반·매립하는 폐기물처리업은 현금을 꾸준히 창출할 수 있어 불황에도 강한 산업으로 꼽힌다. 정부가 환경규제를 강화함에 따라 폐기물 처리 비용이 늘어나면서 매출 증가와 수익성 개선이 기대된다는 전망이 나온다.

폐기물 처리 관련 종목에 대한 외국인투자자들의 ‘러브콜’이 잇따르고 있다. 생산설비나 건설현장 등에서 나오는 폐기물을 운반·매립하는 폐기물처리업은 현금을 꾸준히 창출할 수 있어 불황에도 강한 산업으로 꼽힌다. 정부가 환경규제를 강화함에 따라 폐기물 처리 비용이 늘어나면서 매출 증가와 수익성 개선이 기대된다는 전망이 나온다.폐기물株에 꽂힌 외국인

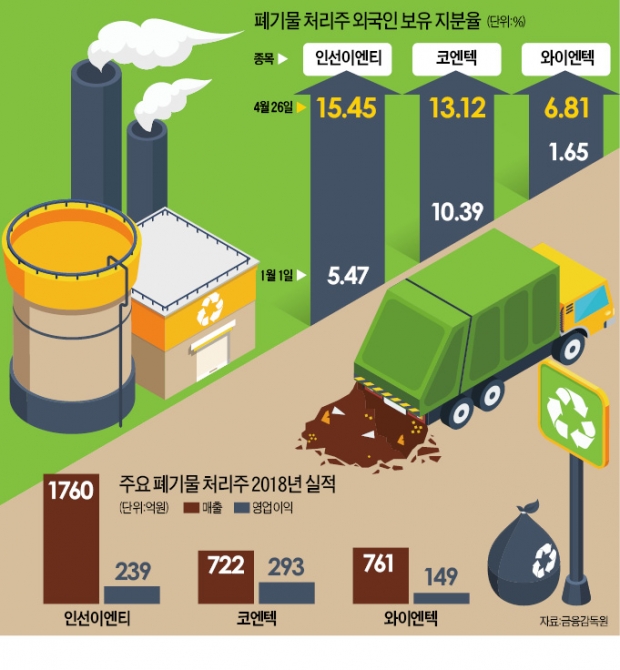

26일 코스닥시장에서 인선이엔티는 50원(0.54%) 내린 9200원에 장을 마쳤다. 지난22일부터 5일 동안 주가는 8.4% 내렸으나 같은 기간 외국인은 68억원어치를 순매수했다. 국내 1위 건설폐기물 처리업체(매출 기준)라는 점이 부각되면서 외국인의 ‘사자’가 이어지고 있다. 올해 초 5.47%였던 외국인 지분율은 15.45%까지 올랐다.

인선이엔티는 지난해 매출 1760억원, 영업이익 239억원을 올렸다. 건설폐기물 수집과 운반, 중간처리, 매립까지 일괄처리 기술 및 특허를 보유하고 있다. 2분기에 추가 매립장 확보와 건설폐기물 처리 단가 상승이 예고돼 있어 수익성 개선이 기대된다는 평가다.

중국이 환경 규제 일환으로 폐기물 수입을 금지하고, 국내 매립지가 포화상태에 이르면서 폐기물 처리 가격의 상승 압력은 커지는 추세다. 강동근 유안타증권 연구원은 “다음달부터 가동하는 경남 사천 매립장은 산업단지와 인접해 폐기물 매립 수요가 충분하다”며 “수도권 지역의 건설폐기물 반입수수료가 인상될 예정이어서 중간처리 가격도 오를 것”이라고 분석했다. 수도권매립지관리공사는 7월부터 수도권 매립단가를 30% 인상한다.

전남 여수 지역 사업장폐기물을 처리하는 와이엔텍도 외국인들이 주목한 업체다. 이 종목의 외국인 지분율은 올해 초 1.65%에서 6.81%까지 3배 이상 늘었다. 와인텍은 올해 코스닥시장에서 73.88% 급등했다.

이 회사 전체 매출에서 폐기물 처리 사업이 차지하는 비중은 27% 수준이다. 하지만 매출총이익(매출-매출원가)에서 차지하는 비중은 54%에 달한다. 강 연구원은 “폐기물 처리설비 증설은 제한돼 있지만 폐기물 처리 수요는 지속적으로 늘고 있다”며 “와이엔텍이 2017년 허가받은 신규 매립장을 완성하면 앞으로 20~30년간 매립사업을 할 수 있다”고 내다봤다.

M&A 시장에서도 인기 매물

폐기물 처리업체들은 요즘 인수합병(M&A) 시장에서도 인기 있는 매물로 꼽힌다. 경기와 관계없이 폐기물 배출량은 꾸준히 증가하고 있어 경기변동에 따른 부침이 적기 때문이다. 매립지나 소각장은 신규 설립 및 증설을 위해서는 정부의 까다로운 허가 절차를 통과해야 한다. 진입장벽이 높고 공급은 제한돼 투자에 관심을 보이는 글로벌 사모펀드(PEF)들이 많다.

호주계 사모펀드 맥쿼리코리아오퍼튜니티즈운용(맥쿼리PE)이 대표적 사례다. 자회사 그린에너지홀딩스를 통해 2017년 코엔텍 대주주(59.29%)가 됐다. 코엔텍은 울산 지역 내 사업장폐기물을 처분하거나 소각장에서 나오는 스팀을 판매하는 회사다. 맥쿼리PE는 2013년부터 인수한 건설폐기물업체 다섯 곳을 지난달 동부건설 등에 매각하기도 했다.

스탠다드차타드프라이빗에쿼티(SC PE)도 폐기물 업체를 잇따라 사들이며 ‘덩치’를 키우고 있다. 지난해 에코그린과 더블유아이케이(WIK)그린 등 소각장 업체를 연이어 인수했다.

한 PEF 운용사 관계자는 “국내 폐기물 산업은 M&A 등을 통해 대형화할 여지가 크다”고 말했다. 사업 관련 리스크(위험)가 크다는 시각도 있다. 성현동 KB증권 연구원은 “수익성은 좋지만 폐기물 처리 과정에서 사고가 발생하면 타격을 크게 받는다”며 “사고가 발생해 폐쇄된 매립장이 사업을 재개하기까지 10년 가까이 걸린 사례도 있다”고 말했다.

김기만 기자 mgk@hankyung.com

관련뉴스