한화에어로, 원가 대폭절감 기대

[ 김기만 기자 ] 시가총액 기준 방산주 ‘빅3’인 한국항공우주(KAI), 한화에어로스페이스, LIG넥스원에 ‘훈풍’이 불고 있다. 인수합병(M&A)을 통한 외형 확대, 대규모 수주에 따른 실적 개선 전망이 주가를 끌어올리고 있다.

실적 개선 기대에 주가 상승

14일 유가증권시장에서 한화에어로스페이스는 3만2300원에 거래를 마쳤다. 한화에어로스페이스는 지난달 21일 저점(2만8550원)을 찍은 뒤 11.95% 상승했다. 대형 M&A와 자회사 실적 개선 등이 주가를 끌어올렸다는 분석이다.

한화에어로스페이스는 미국 코네티컷주에서 항공우주산업의 정밀 부품을 개발·제작하는 EDAC테크놀로지를 3억달러(약 3500억원)에 인수한다고 지난 10일 발표했다. 최진명 NH투자증권 연구원은 “고난도 설계 및 제작 경험을 갖춘 우량업체를 인수하면서 원가를 대폭 절감할 수 있게 됐다”며 “두 회사 간 연관 사업부문에서 단기간에 시너지를 기대할 수 있다”고 분석했다.

폐쇄회로TV(CCTV)를 생산하는 자회사 한화테크윈이 미·중 무역전쟁에 따른 반사이익을 얻을 것이라는 전망도 주가에 긍정적 영향을 줬다. 미국 상무부는 중국의 세계 1위 보안장비업체 하이크비전을 기술수출 제한 목록에 올리는 방안을 검토 중인 것으로 알려졌다. 정동익 KB증권 연구원은 “한화테크윈 매출에서 북미 지역이 차지하는 비중은 30.9%에 달한다”며 “지난해 15억원의 영업적자가 올해 199억원의 흑자로 전환될 것”으로 전망했다.

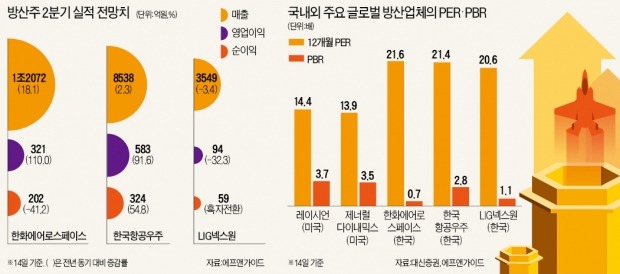

KAI는 최근 한 달 새 18.13% 올랐다. 국내외에서 대형 수주가 이어지면서 상승 궤적을 그리고 있다. 지난 4일에는 이스라엘 IAI와 6187억9100만원 규모의 G280 항공기 주익(비행기 동체의 좌우로 뻗은 날개) 공급 계약을 맺었다. 김익상 BNK투자증권 연구원은 “KAI는 세계 민항기 부품시장에서 지배력을 강화하고 있다”며 “2분기 큰 폭의 실적 개선이 예상돼 주가 상승 동력으로 작용하고 있다”고 말했다.

지난해 역대 최대 신규 수주(3조3816억원)를 달성한 LIG넥스원은 올해에도 해외 매출이 꾸준히 늘고 있다. 유도무기 등 수출 비중은 2016년 6.1%(1141억원)에서 지난해 14.9%(2206억원)까지 늘었다.

이상현 IBK투자증권 연구원은 “인도와 사우디아라비아 등 국방비가 급격하게 증가하는 신흥국 시장으로 수출이 꾸준히 확대되고 있다”며 “환율 상승 등으로 수익성 개선도 기대된다”고 분석했다. LIG넥스원은 이날 300원(0.87%) 오른 3만4900원에 거래를 마쳤다.

정부가 국방예산을 크게 늘린 것이 방산주 전반에 긍정적 영향을 주고 있다는 분석도 있다. 국방부의 ‘국방중기계획’에 따르면 올해 국방비는 지난해보다 8.2% 늘어난 46조7000억원으로 책정됐다. 내년부터 2023년까지 국방 예산은 연평균 7.5%씩 증가한다.

이익 반영 시점은 길게 봐야

“대규모 수주가 곧바로 방산주 실적 개선으로 연결되지는 않는다”는 게 전문가들의 설명이다. 예를 들어 LIG넥스원이 지난해와 올해 확보한 수주는 2020년부터 매출로 반영된다. KAI는 이스라엘 IAI에 2020년 납품을 시작해 연 600억원씩을 매출로 반영할 것이란 분석이다.

한화에어로스페이스는 EDAC 인수로 단기적으로 순차입금이 3500억원 증가해 재무적 부담이 가중될 수 있다는 분석이 나온다. 김연수 NICE신용평가 선임연구원은 “자회사인 한화시스템의 기업공개(IPO) 결과 등에 따라 재무적 부담이 경감될 수 있다”고 내다봤다.

밸류에이션(실적 대비 주가수준) 매력이 약하다는 평가도 있다. 금융정보업체 에프앤가이드에 따르면 한화에어로스페이스와 KAI, LIG넥스원의 12개월 선행 주가수익비율(PER: 주가/주당순이익)은 각각 21.6배, 21.4배, 20.6배다. 세계적 방산업체인 레이시언(14.4배), 제너럴다이내믹스(13.9배)에 비해 높다.

김기만 기자 mgk@hankyung.com

관련뉴스