대내외 악재 겹쳐 더 짙어진 경기 비관론

일제히 추락한 경기지표

장단기 금리역전 임박

[ 조진형/김진성 기자 ]

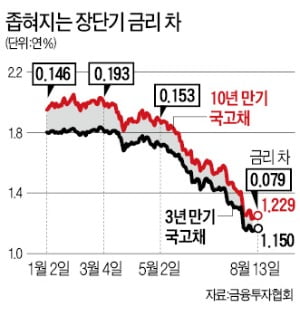

미국에서 12년 만에 장단기 금리 역전 현상이 일어난 가운데 한국의 장단기 금리 격차도 글로벌 금융위기가 발생한 2008년 이후 10여 년 만에 최소 수준으로 좁혀졌다. 경기 하강 전망으로 장기 채권 금리가 가파르게 하락하면서다. 금융시장 일각에선 R(recession)의 공포를 넘어 ‘D(deflation)의 공포’가 고개를 들고 있다. 한국에서도 장기채권 금리가 단기채권보다 낮아지는 금리 역전이 임박했다는 관측이 나온다.

2008년 이후 금리 격차 최소

15일 금융투자협회에 따르면 전날 서울 채권시장에서 10년 만기 국고채 금리는 0.002%포인트 오른 연 1.231%로 장을 마감했다. 올 들어 0.717%포인트 떨어져 3년물 금리(연 1.149%)와의 격차가 0.082%포인트로 좁혀졌다. 지난 13일엔 10년물 금리가 연 1.229%까지 떨어져 금리 차가 0.079%포인트까지 축소됐다. 2008년 8월 12일(0.06%포인트) 이후 장단기 금리가 가장 밀착해 있는 상황이 지속되고 있다.

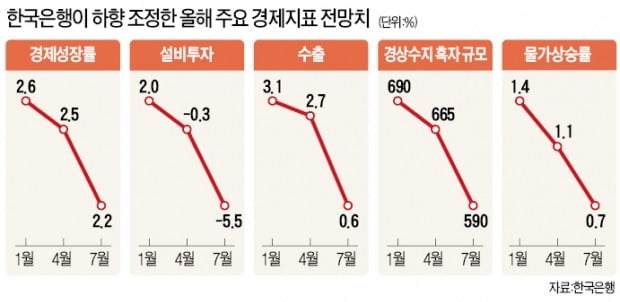

경기 침체 우려가 증폭되면서 장단기 금리 격차를 급격히 좁히고 있다는 분석이다. 올 들어서도 고용 소비 투자 수출 등 주요 경제지표 부진이 이어지자 한국은행은 지난달 기준금리 인하(연 1.75%→1.50%)와 함께 올해 경제성장률 전망치를 2.5%에서 2.2%로 낮췄다. 설비투자(-5.5%) 및 수출(0.6%) 증가율, 소비자물가상승률(0.7%) 등 주요 지표 전망치도 줄줄이 하향 조정했다. 스탠다드차타드(1.0%), ING그룹(1.4%), 모건스탠리(1.8%) 등 글로벌 금융회사는 올해 한국 성장률이 1%대에 그칠 것이란 예상을 줄줄이 내놓고 있다.

하반기 실물경제 우려 반영

미·중 무역전쟁에 일본의 수출 규제까지 위협 요인으로 떠오르면서 하반기 실물경제가 급격히 냉각될 것이란 우려가 커지고 있다. 올 상반기 경상수지 흑자 규모는 217억7000만달러로 2012년 상반기(96억5000만달러) 후 7년 만에 최소 수준을 기록했다. 한은은 지난달 올해 경상수지 흑자 규모 전망치를 590억달러로 10% 이상 낮췄다.

미·중 무역전쟁에 일본의 수출 규제까지 위협 요인으로 떠오르면서 하반기 실물경제가 급격히 냉각될 것이란 우려가 커지고 있다. 올 상반기 경상수지 흑자 규모는 217억7000만달러로 2012년 상반기(96억5000만달러) 후 7년 만에 최소 수준을 기록했다. 한은은 지난달 올해 경상수지 흑자 규모 전망치를 590억달러로 10% 이상 낮췄다.금융시장 일각에선 불황의 전조인 디플레이션을 걱정하는 수준이다. 자산 가격이 하락하고 상품·서비스 가격이 떨어지면서 소비와 생산·투자가 모두 위축돼 경제 전반이 침체하는 현상에 대한 우려다. 통계청에 따르면 지난달 소비자물가지수는 104.56(2015=100)으로 작년 같은 달보다 0.6% 상승했다. 올 들어 0%대 물가상승률이 7개월 연속 이어지고 있다. 경기침체 속 물가가 지속적으로 하락하는 디플레이션 우려가 커지는 이유다.

정부는 이런 우려에 선을 긋고 있다. 통계청 관계자는 “일시적인 정책적 요인에 따른 0%대 물가 성장으로 디플레이션에 해당하지 않는다”고 했다. 대신 “장기간 저물가가 지속되는 디스인플레이션(disinflation)”이라는 진단을 내놨다. 하지만 디스인플레이션 국면에서 극심한 소비 부진 등이 나타나면 디플레이션에 들어설 수 있다는 게 전문가들의 지적이다.

경기침체에 짓눌린 증시

글로벌 경제 침체 우려가 증폭되면서 미국 증시가 3% 이상 폭락하자 아시아 금융시장도 크게 휘청거렸다. 이날 아시아 주요국 증시는 전날보다 2% 가까이 급락한 채 장을 시작했다. 중국 상하이종합지수, 홍콩 항셍지수, 일본 닛케이225지수는 나란히 1.5% 안팎 수준에서 하락 출발했다. 이어 등락을 거듭하다가 닛케이225지수(-1.21%), 대만 자취안지수(-0.96%) 등은 결국 하락 마감했다. 전날 아시아 증시 상승을 이끌었던 미·중 무역전쟁에 대한 낙관론은 하루 만에 소멸됐다.

코스피지수 1900선 초반에서 반등을 시도하던 한국 증시도 영향을 받을 전망이다. 김형렬 교보증권 리서치센터장은 “한국 증시에는 대외 악재뿐 아니라 기업 영업이익률 급감이란 내부 악재까지 겹쳐 있다”며 “이미 침체 위험이 반영됐다는 판단이지만 저가 매수세가 실종돼 하단을 예상하기 쉽지 않다”고 말했다.

조진형/김진성 기자 jskim1028@hankyung.com

관련뉴스