≪이 기사는 08월20일(15:44) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

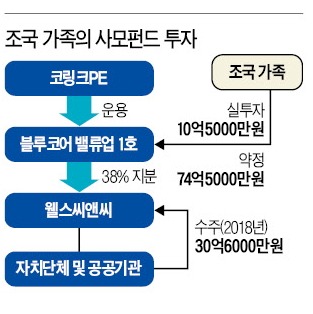

≪이 기사는 08월20일(15:44) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫조국 법무부 장관 후보자 가족이 사모펀드(PEF) 운용사인 코링크PE에 전 재산(56억4244만원)보다 많은 74억5500만원을 출자하기로 약정하고, 실제로는 약정금액의 5분의1에 불과한 10억5000만원만 출자한데 대한 논란이 가라앉지 않고 있다. 조 후보 측(인사청문회 준비단)과 여당은 “74억5500만원이라는 출자약정금액은 신용카드 한도액 같은 것”, “어디에 투자할 지 모르는 블라인드 펀드 투자는 권장할 만한 것”이라는 해명을 내놓고 있다. PEF 업계 전문가들로부터 사실관계를 확인해봤다.

①PEF 출자약정은 신용카드 한도 같은 것이어서 75억원을 다 출자할 필요는 없다?

아니다. 출자약정은 법적 구속력이 있는 투자확약서(LOC)다. 운용사의 출자요청(캐피털콜)에 응하지 못하면 출자자는 거래무산에 대한 손해배상, 출자금 몰취 등 손해를 감수해야 한다. 출자 받기로 한 자금을 실제로 다 청구할 지는 운용사(코링크PE)가 결정한다. ‘신용카드 한도액’은 운용사인 코링크PE의 권리이지 출자자인 조 후보의 것이 아니다. 그런데도 코링크PE는 언론 인터뷰를 통해 “조 후보 측이 처음부터 본인의 최대 투자금 가용규모가 10억원 전후라는 사실을 알렸으며 추가 출자가능 금액이 없다는 점도 분명히 했다”고 말했다. 출자약정 이외의 이면계약이 있음을 스스로 인정한 것이다. 조 후보 측의 해명대로 운용사가 투자기간(보통 4~5년) 동안 투자처를 찾지 못해 출자요청(캐피털콜)을 안 할 수 있지만 이는 펀드 운용의 결과로 생기는 일이다. 출자를 약정할 때 ‘74억5500만원을 약정했지만 10억5000만원 이상은 캐피털콜하지 않겠다’라는 계약은 시장질서를 망가뜨리는 일이라는게 PEF 업계 전문가들의 지적이다. 최대한 빨리 투자대상을 찾아 최대한 많은 투자금을 소진하려는 운용사의 속성과도 반한다. 운용사들은 첫 3~4년 동안은 펀드 전체 규모의 1% 안팎, 이후로는 투자한 금액의 1% 안팎을 운용보수로 받는다. 이 돈으로 사무실 임대료를 내고 임직원을 고용해 회사를 꾸려나간다. 펀드가 클 수록, 투자를 많이 할 수록 받을 수 있는 운용보수가 늘어난다.

②블라인드 펀드는 권장할 만하다?

투자대상을 정하지 않고 출자자를 모집하는 블라인드펀드는 주식시장으로 치면 개별 종목들을 모아놓은 펀드에 해당하기 때문에 이해상충의 여지가 없다는 논리다. 하지만 조 후보와 코링크PE에 그대로 적용하기는 어렵다. 조 후보 가족은 101억원 규모로 만드는 코링크PE의 블루코어밸류업1호에 75억원을 출자하기로 약정했다. 출자비율이 75%에 달한다. 일반적으로 단일 출자자 비율이 75%를 넘으면 상법상 주주총회 특별결의가 가능하다. 맘만 먹으면 출자자가 운용사를 갈아치울 수 있는 비율이다. 2013년 새마을금고가 자베즈파트너스라는 PEF 운용사에 단독 출자자로 참여해 그린손보를 인수한 후 사실상 계열사화한 사례가 있다. 회사 이름도 새마을금고의 영문 머릿글자를 따 MG손보로 바꿨다. 출자자도 출자비율을 50%(상장사는 30%) 미만으로 관리하는게 일반적이다. 이 비율을 넘으면 회계상 계열사로 분류되기 때문이다. 조 후보 측 지분이 75%에 달하는 블루코어밸류업1호는 회계상 ‘조 후보가 출자한 펀드’가 아니라 ‘조국 펀드’로 볼 수 있는 셈이다.

투자대상을 정하지 않고 출자자를 모집하는 블라인드펀드는 주식시장으로 치면 개별 종목들을 모아놓은 펀드에 해당하기 때문에 이해상충의 여지가 없다는 논리다. 하지만 조 후보와 코링크PE에 그대로 적용하기는 어렵다. 조 후보 가족은 101억원 규모로 만드는 코링크PE의 블루코어밸류업1호에 75억원을 출자하기로 약정했다. 출자비율이 75%에 달한다. 일반적으로 단일 출자자 비율이 75%를 넘으면 상법상 주주총회 특별결의가 가능하다. 맘만 먹으면 출자자가 운용사를 갈아치울 수 있는 비율이다. 2013년 새마을금고가 자베즈파트너스라는 PEF 운용사에 단독 출자자로 참여해 그린손보를 인수한 후 사실상 계열사화한 사례가 있다. 회사 이름도 새마을금고의 영문 머릿글자를 따 MG손보로 바꿨다. 출자자도 출자비율을 50%(상장사는 30%) 미만으로 관리하는게 일반적이다. 이 비율을 넘으면 회계상 계열사로 분류되기 때문이다. 조 후보 측 지분이 75%에 달하는 블루코어밸류업1호는 회계상 ‘조 후보가 출자한 펀드’가 아니라 ‘조국 펀드’로 볼 수 있는 셈이다. 코링크PE의 펀드 규모는 모두 100억 미만이다. 101억원으로 금감원에 등록된 블루코어밸류업1호도 실제 운용규모는 20억원 미만으로 확인된다. 경영참여형 펀드(PEF)는 이사회 의석을 확보해 경영에 참여할 수 있는 규모(지분 10% 이상)의 투자를 해야 한다. PEF 업계 관계자들은 20억원짜리 펀드로 상장사의 이사회 의석을 확보하기는 무리라고 지적한다. 아무리 작은 상장사도 시가총액이 50억~60억원에 달하기 때문이다. 한 PEF 대표는 “코링크PE의 펀드 규모로 투자할 수 있는 회사는 뻔히 정해져 있다”며 “블라인드펀드라고 하지만 프로젝트펀드와 다름 없다”고 말했다.

③코링크PE는 기업의 가치향상을 위해 장기투자를 한다?

코링크PE의 이 주장은 코링크PE의 해명자료로 반박이 가능하다. 코링크PE의 첫 펀드인 레드코어밸류업1호는 1년6개월여만에 내부수익률(IRR) 30%를 올리며 펀드를 청산했다. 코링크PE의 두번째 펀드로 조 후보가 출자한 블루코어밸류업1호펀드는 2016년 7월 3년 만기로 만들어졌다. 레드코어밸류업1호와 블루코어밸류업 1호 등 코링크PE의 펀드들은 만기가 3년 미만으로 짧은게 특징이다. 블루코어밸류업1호 펀드는 웰스씨앤티라는 회사의 전환사채(CB)에 투자했는데 펀드 만기(2019년 7월)가 CB 만기(2020년 7월말)보다 짧다. PEF업계에서는 코링크PE 같이 만기가 짧은 펀드를 ‘단타 전문 펀드’라고 부른다. 일반적인 PEF의 만기는 8~10년이다. 국내 유수의 운용사들은 보통 10년간 펀드를 10% 안팎의 수익을 낸다. 국내 최대 PEF인 MBK파트너스는 2005년에 만든 1호펀드를 14년 만인 청산했다. 내부수익률(IRR)은 7.5%였다. PEF 업계 관계자는 “3년 만에 투자대상 발굴, 투자, 기업가치 향상, 투자금 회수로 이어지는 장기투자를 하기란 불가능하다”고 말했다.

정영효 기자 hugh@hankyung.com

관련뉴스