배터리·반도체 핵심 소재 업체인 일본 히타치케미칼 인수에 공을 들인 롯데가 후보군에서 탈락했다.

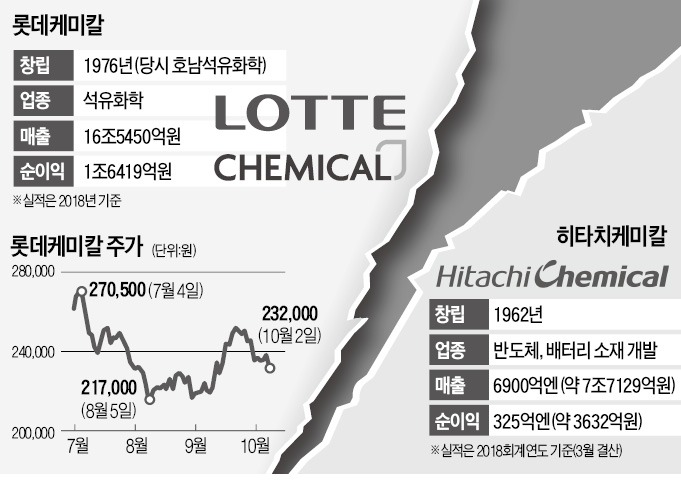

2일 투자은행(IB)업계에 따르면 히타치케미칼과 매각주관사 골드만삭스 측은 지난 8월 히타치케미칼 매각 예비입찰에 참여한 롯데케미칼에 사실상 적격인수후보(쇼트리스트) 탈락을 통보한 것으로 전해졌다. 쇼트리스트란 인수후보들이 제시한 가격 등 조건을 평가해 본입찰에 참가할 자격을 주는 ‘1차 관문’이다.

이번 쇼트리스트에는 전략적 투자자(SI)인 일본 화학업체들을 비롯해 일본 측과 긴밀한 관계를 맺어온 글로벌 사모펀드(PEF)들이 오른 것으로 파악된다. 히타치케미칼 인수전은 가격이 8조원에서 최대 15조원으로 거론되는 ‘빅딜’이다.

유통과 화학 중심으로 사업구조를 재편하고 있는 롯데는 히타치케미칼 인수를 통해 글로벌 사업 확장에 나선다는 계획이었다. 롯데그룹은 2015년 삼성그룹과의 빅딜을 통해 롯데정밀화학, 롯데첨단소재 등을 편입했다. 롯데케미칼이 기존에 해온 에틸렌 등 범용 석유화학 사업에서 롯데첨단소재의 폴리카보네이트(PC) 등으로 영역을 확장하기 위해서였다.

당시 인수 대상에서 삼성SDI 내 반도체 소재, 편광필름 등을 꾸리는 전자재료사업부는 제외됐다. 히타치케미칼은 롯데그룹이 편입하지 못한 전자재료사업부와 비슷한 제품군을 보유하고 있다. 전기차 배터리의 핵심 소재 중 하나인 음극재 분야, 반도체칩을 외부 충격에서 보호하기 위해 덮는 커버인 에폭시몰딩컴파운드(EMC) 분야 등이다.

서영호 KB증권 리서치센터장은 “순수 화학 분야에 주력해온 롯데그룹에 히타치케미칼 인수는 전기전자에 쓰이는 고부가가치 분야에 진입할 기회였다”고 말했다. 그는 “히타치케미칼은 일본 정보기술(IT) 회사 등과 광범위한 거래관계를 맺고 있는 만큼 단 한 번의 인수합병(M&A)을 통해 일본 유통망을 확보할 수 있다는 점도 고려했을 것”이라고 덧붙였다.

업계 일각에서는 최근 경색된 한·일 관계가 롯데가 히타치케미칼 인수에 실패한 한 요인이 됐을 것이란 분석도 나온다. 롯데케미칼은 인수자문사로 도이치증권을 선임하고 법률 자문에 김앤장 법률사무소, 회계 자문에 삼일PwC를 고용하면서 히타치케미칼 인수에 공을 들여왔다. 한 IB업계 관계자는 “이번 히타치케미칼 인수전에는 가격 외 여러 조건이 평가됐다”며 “최근 냉랭해진 한·일 관계도 롯데가 탈락한 간접적인 요인이 됐을 가능성이 있다”고 말했다.

김리안/이동훈 기자 knra@hankyung.com

관련뉴스