삼성물산이 시장의 예상치를 밑도는 3분기 실적을 발표했다. 하지만 금융투자업계에서는 '바이오' 부문이 선전과 함께 지분가치, 주주환원 정책 등을 기대하면서 긍정적인 전망을 내놓고 있다.

삼성물산이 시장의 예상치를 밑도는 3분기 실적을 발표했다. 하지만 금융투자업계에서는 '바이오' 부문이 선전과 함께 지분가치, 주주환원 정책 등을 기대하면서 긍정적인 전망을 내놓고 있다.24일 삼성물산에 따르면 3분기 연결기준 매출액은 7조7346억원, 영업이익은 2163억원으로 지난해 동기대비 각각 0.6%, 21.2%씩 감소했다. 순이익은 2649억원으로 12.4% 증가했다.

매출에 비해 영업이익의 감소폭이 컸던 이유는 건설부문의 부진 때문이다. 그러나 바이오 부문 매출은 전년동기대비 83.2%, 전분기대비 137.2%이 증가했고 영업이익은 흑자전환했다.

김장원 IBK투자증권 연구원은 "바이오의 수익 개선은 생산시설 추가에 따른 리스크가 제거됐다는 의미"라며 "바이오에피스의 높은 성장 기대감은 지분법이익의 증가로 세전이익의 증가를 기대할 수 있다"고 말했다.

라진성 키움증권 연구원은 "삼성물산은 4분기에 상사부문에서 팜유 생산 성수기 효과 및 니켈가 상승 등의 영향이 반영되고, 바이오부문 실적이 개선되면서 양호한 실적이 전망된다"고 봤다.

그러면서 "적자를 기록하던 삼성바이오에피스의 지분법이익이 200억원 이상 반영됐다는 점은 의미가 있다"고 강조했다. 삼성바이오로직스는 실적개선과 더불어 1, 2차 제재 모두 집행정지가 결정되면서 투자심리가 개선되고 있다는 것. 삼성바이오로직스의 가치를 전부 제외해도 주가는 저평가 상태고, 떨어질 우려도 크지 않다는 분석이다.

NH투자증권은 "삼성물산이 3분기에 부진했고, 4분기에도 건설부문 수익성 개선이 더딜 것으로 보인다"면서도 "바이오부문 이익 본격화로 2020년 영업이익 52% 성장한 1조2600억원이 예상된다"고 전망했다.

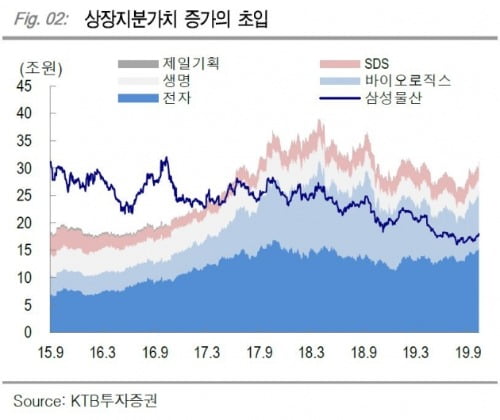

유진투자증권은 삼성물산이 내년에 바이오발(發) 실적 턴어라운드 가능성 높다고 진단했다. 이 증권사 한병화 연구원은 "삼성물산은 삼성전자, 삼성바이오로직스 등 보유지분 가치만 31조원으로 시가총액 18조원을 웃돈다"며 "삼성바이오로직스도 내년부터 본격화될 CMO와 바이오시밀러부문의 이익성장으로 주가의 견조한 움직임이 예상된다"고 전했다.

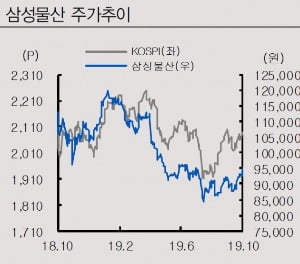

김한이 KTB투자증권은 주주환원 정책에 관심을 가지라고 조언했다. 그는 "삼성물산은 4분기 실적과 함께 발표될 주주환원 정책에 대한 기대다 고조되고 있다"며 "주가는 올해 최고치(1월31일, 12만원) 대비 21% 하락했고, 전년도 최고치(14만4000원) 대비로는 34%나 하락해 주주환원 확대가 기대된다"고 말했다.

올해는 주주환원 정책의 마지막 해로, 정기주총 안건을 올릴 2020년 2월 이내에 추가 주주환원책 발표된다는 전망이다. 내년 삼성바이오로직스가 견인하는 연결실적 증가, 삼성전자 등 상장지분가치 증가, 주주환원정책 기대감 등이 작용하면서 주가는 상승한다는 게 김 연구원의 추정이다. 한국투자증권 또한 삼성물산이 과거 발표한 배당정책(2017~2019년 주당배당금 2000원)이 완료됨에 따라 새로운 배당정책을 내년 상반기 발표할 것으로 내다봤다.

김하나 한경닷컴 기자 hana@hankyung.com

관련뉴스