“제가 투자를 받으면 우리 회사 성장에 어떤 기여를 할 수 있습니까?”

‘예비 유니콘 기업(기업가치 1조원 이상으로 성장할 비상장사)’인 A사는 국내 벤처캐피털(VC)업계에서 ‘핫한 스타’로 평가받는다. 유통 분야에서 혁신적 아이디어로 소비자의 관심을 한몸에 받고 있는 덕분에 ‘투자 라운드’가 열릴 때마다 VC들은 이 벤처기업에 투자하기 위해 경쟁적으로 달려든다. A사는 회사 성장과 글로벌화에 도움을 줄 국내외 상위 VC의 자금만 골라 받았다.

을에서 갑으로 변하기 시작한 우량 벤처

벤처를 중심으로 한 모험자본 투자 시장에 변화의 바람이 불고 있다. 불과 몇 년 전만 해도 스타트업(신생 벤처기업)은 VC들을 일일이 찾아다니며 투자해달라고 ‘부탁’해야 했다. 하지만 최근 1~2년 새 유망 스타트업이 VC들의 투자금을 골라 받는 모습을 어렵지 않게 볼 수 있다. 스타트업과 VC 간 ‘갑을 관계’가 조금씩 뒤바뀌는 조짐이 나타나고 있는 것이다.

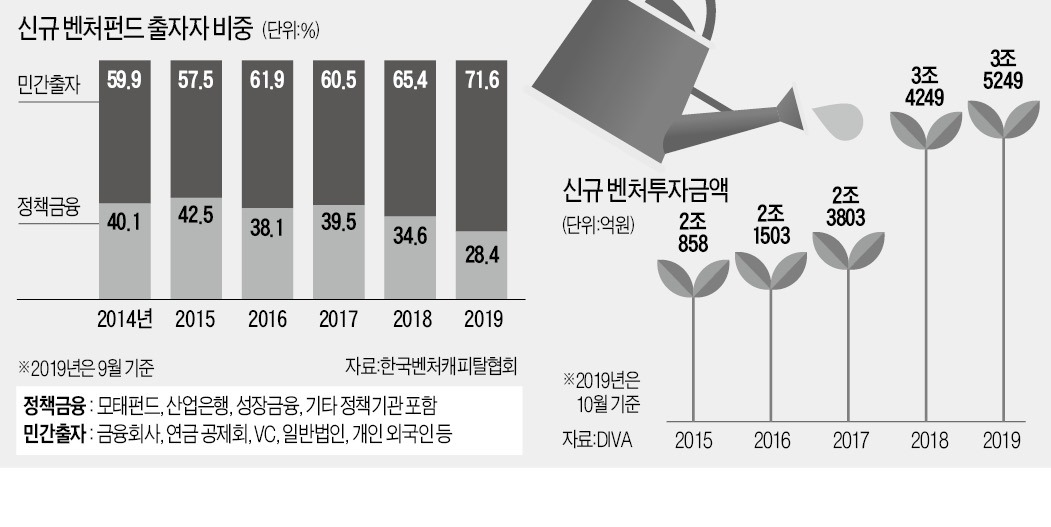

이는 벤처투자 시장에 유동성이 크게 늘어나면서 나타난 현상이다. 올해 신규 벤처투자 금액은 지난 10월 말 기준으로 3조5000억원에 달했다. 연말까지 4조원을 넘어 역대 최고치를 기록할 것으로 예상된다. 2015년 2조858억원에서 4년 새 2배 수준으로 급증한 것이다.

모험자본 규모의 급성장은 한국성장금융투자운용(성장사다리펀드), 한국벤처투자(모태펀드) 등 정부 기관이 출자한 벤처자금(정책금융)이 주도했다는 게 업계의 공통된 설명이다. 정책금융은 전체 벤처펀드에서 통상 30~40%를 차지한다.

한 정책금융기관 관계자는 “최근 1~2년 새 모험자본 시장은 마치 외환위기 직후 우량 대기업이 구조조정을 거치고 은행 대출을 선별해 받기 시작했던 2000년대 초반과 흡사한 상황”이라며 “우량 벤처들이 모험자본을 골라 받는 현상은 갈수록 확산될 것”이라고 말했다.

스타트업 ‘밸류에이션’ 고평가 조짐

정책자금을 중심으로 모험자본 시장 유동성이 급증하면서 일부 스타트업의 기업가치 고평가 우려도 나오고 있다. 풍부한 유동성으로 투자자금은 넘쳐나지만 정작 경쟁력을 갖춘 스타트업은 그만큼 늘고 있지 않아서다. 매출이 아직 발생하지 않은 스타트업도 쉽게 투자를 받거나 적정 가치보다 높은 밸류에이션(기업가치 대비 주가 수준)으로 투자를 유치하는 경우도 속출하고 있다.

창업한 지 1년 만에 매출을 내기 시작한 스타트업 B사는 지난달 최초 투자를 유치하면서 60억원의 기업가치를 인정받았다. 한 국내 VC 관계자는 “5년 전 비슷한 규모의 스타트업이었다면 기업가치가 30억원 정도로 평가됐을 것”이라며 “그럼에도 다수의 VC가 투자 경쟁에 나서 자금을 댔다”고 말했다.

또 다른 VC의 한 심사역은 “요새는 매출이 발생하기 시작한 스타트업은 기본적으로 기업가치 50억원부터 시작한다”며 “성장성이 유망하다는 평가를 받으면 기업가치는 천정부지로 뛴다”고 말했다.

VC 투자성적 차별화

VC들의 투자 고민은 커지고 있다. VC들은 사활을 걸고 성장성이 높은 스타트업을 발굴하는 데 총력을 쏟고 있다. 카카오, 배달의민족, 쿠팡 등 유명 벤처 출신이 독립해 설립하는 스타트업은 투자 대상 기업 1순위다. ‘사람’만 보고 베팅하는 것이다.

그럼에도 적당한 투자처를 찾지 못해 벤처펀드를 조성하고도 투자하지 못하는 VC가 속출하고 있다. 중소기업창업투자회사 전자공시에 따르면 올 들어 10월 말까지 투자를 집행하지 못한 VC는 20곳에 달했다. 같은 기간 투자금액 상위 10개 VC가 총 1조2531억원의 자금을 집행한 것과 대조적이다.

서종군 한국성장금융투자운용 최고투자책임자(CIO)는 “운용 실력에 따라 VC 투자 성과가 극심한 차이를 보이고 있다”며 “운용사들은 운용 능력 향상에 더 많은 노력을 기울여야 한다”고 말했다.

김채연 기자 why29@hankyung.com

관련뉴스