국민연금 기금운용본부가 부동산 인프라 등 대체투자 담당 부서 내 ‘국내 투자 전담 조직’을 없애고 이를 ‘아시아 투자 조직’으로 확대 개편했다. 국내 대체투자시장 과열에 따른 투자 물건 부족 현상에 대응하자는 취지다. 그만큼 국민연금의 해외 대체투자 확대 추세는 더욱 가속화될 것이란 전망이 나온다.

8일 금융투자업계에 따르면 국민연금은 최근 이런 내용을 핵심으로 하는 팀 단위 조직 개편을 마쳤다. 지난달 국민연금 이사회가 기금운용본부장(CIO) 산하에 3개 부문장직을 신설해 기존 ‘10실, 1센터, 1단’ 체제가 ‘3부문, 11실, 1단’으로 변경된 이후 11실 및 1단 산하의 하부조직(팀) 기능까지 개편한 것이다.

8일 금융투자업계에 따르면 국민연금은 최근 이런 내용을 핵심으로 하는 팀 단위 조직 개편을 마쳤다. 지난달 국민연금 이사회가 기금운용본부장(CIO) 산하에 3개 부문장직을 신설해 기존 ‘10실, 1센터, 1단’ 체제가 ‘3부문, 11실, 1단’으로 변경된 이후 11실 및 1단 산하의 하부조직(팀) 기능까지 개편한 것이다.이번 팀 조직 개편의 가장 큰 변화는 사모, 부동산, 인프라 등 대체투자를 담당하는 3개 실에서 이뤄졌다. 이들 대체투자 담당 3실은 기존에 하위조직으로 모두 국내투자팀과 해외투자팀을 두고 있었지만, 이번에 아시아투자팀, 미주투자팀, 유럽투자팀 등 3팀 체제로 바뀌었다.

국내투자팀은 투자 지역을 추가해 아시아투자팀으로 확대한 동시에 기존 해외투자팀은 미주투자와 유럽투자로 나눠 전문성을 한층 강화했다. 대체투자 기능을 국내와 해외 관점이 아닌, 글로벌 투자 관점에서 재편한 셈이다.

이번 조직 개편은 국내 및 글로벌 대체투자 환경을 반영한 조치란 설명이다. 국내에선 저금리가 고착화되면서 부동산 인프라 등 대체자산의 기대수익률이 크게 낮아졌고 우량한 투자 물건을 찾기가 갈수록 어려워지고 있다. 서울 오피스빌딩 등 일부 대체자산은 과열을 우려하는 목소리도 높다.

전직 국민연금 고위관계자는 “그동안 국민연금은 국내와 해외로 나눠 대체투자를 하다 보니 국내투자팀은 매년 투자 할당액을 소진하기 위해 우량한 물건이 아니어도 어쩔 수 없이 투자해야 하는 부작용이 심했다”며 “국내투자팀이 아시아투자팀으로 확대되면 이런 부작용이 상당 부분 해소될 것”이라고 말했다. 그는 “대체투자가 국내보다 해외를 중심으로 이뤄지는 추세도 더욱 가속화할 것”이라고 했다.

국민연금은 아울러 사모펀드(PEF), 벤처캐피털(VC) 등 사모 대체투자를 담당하는 ‘사모투자실’을 ‘사모벤처투자실’로 이름을 바꿨다. 글로벌 산업 구조가 ‘유니콘 기업’(기업가치 10억달러 이상의 스타트업) 등 벤처기업을 중심으로 재편되는 상황을 반영해 벤처 투자 기능을 한층 강조한 것이란 분석이 나온다. 국민연금은 연간 2000억원가량을 벤처 투자 분야에 출자한다.

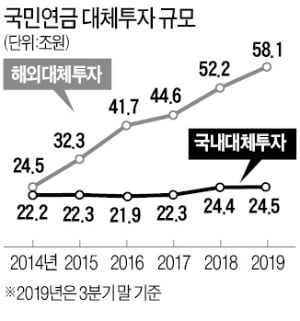

국민연금은 수익성을 높이기 위해 주식과 채권 등 이른바 전통자산을 넘어 대체자산 분야로 투자를 확대하고 있다. 작년 10월 말 현재 국민연금 전체 기금 712조원 중 대체투자 비중은 11.4%(약 82조원)였다. 2023년까지 대체투자 비중을 15%까지 늘릴 예정이다.

이번 조직 개편에 앞서 국민연금 기금운용본부는 지난달 전략부문장·운용지원부문장·리스크관리부문장 등 3개 부문장직을 신설했다. CIO의 업무 부담을 줄이기 위해서다. 국민연금은 박성태 운용전략실장을 전략부문장으로, 김종희 리스크관리센터장을 부문장으로 승진시켰다. 운용지원부문장은 개방형 직위로 공모 절차를 거쳐 조만간 임명할 예정이다.

황정환/이상열 기자 jung@hankyung.com

관련뉴스