종합식품기업 대상이 신용평가회사 간 신용등급 차이를 언제 해소할지에 시장 관심이 쏠리고 있다. 대상의 신용도를 억눌러왔던 투자 부담이 내년부터 완화될 전망이라 이르면 올 하반기에 모든 신평사들로부터 ‘AA’ 등급을 받는 기업으로 올라설 수 있을 것이란 전망이 조심스럽게 나오고 있다.

22일 신용평가업계에 따르면 대상은 국내에서 ‘신용등급 스플릿(rating split)’이 발생한 대표적인 기업이다. 신용등급 스플릿은 특정 기업의 신용등급이나 등급 전망이 신평사마다 다를 때 쓰는 말이다.

22일 신용평가업계에 따르면 대상은 국내에서 ‘신용등급 스플릿(rating split)’이 발생한 대표적인 기업이다. 신용등급 스플릿은 특정 기업의 신용등급이나 등급 전망이 신평사마다 다를 때 쓰는 말이다.한국신용평가, 한국기업평가, 나이스신용평가는 2015년까지 모두 대상에 A+ 신용등급을 매겼다. 하지만 나이스신용평가가 2015년 6월 “영업 실적과 현금창출 능력이 좋아졌다”고 등급을 AA-로 높이면서 신용등급 스플릿이 발생했다.

한국신용평가와 한국기업평가는 5년째 A+ 신용등급을 고수하고 있다. 적극적인 사업 확장에 따른 재무 부담 확대를 우려해서다. 실적 안정성과 중장기적 사업 기반을 좀 더 확인할 필요도 있다는 판단이다.

대상은 1956년 동아화성공업으로 설립된 식품기업이다. 발효조미료 ‘미원’을 주력으로 성장했다. 이후 각종 조미료, 장류, 조미·가공식품, 소재(전분당), 바이오(라이신, 핵산) 등 연관 부문으로 사업을 확장했다. 2016년 베트남 육가공 업체를 인수하면서 연결 기준 매출은 2014년 2조6000억원에서 2018년 2조9600억원으로 증가했다.

다만 국내 시장 경쟁 심화로 식자재 유통 사업 부문은 부진한 실적이 이어지고 있다. 신선식품과 간편식 부문은 적자 상태가 이어지고 있다.

2015년 이후 순차입금도 꾸준히 늘고 있다. 순차입금은 2014년 말 연결 기준으로 2683억원에서 2018년 말 5184억원으로 증가했다.

작년 말 기준으로는 미니스톱 지분 매각과 용인물류센터 세일앤드리스백(자산 매입 후 임대) 등 자산 매각에 힘입어 순차입금이 소폭 줄었을 것으로 추정된다.

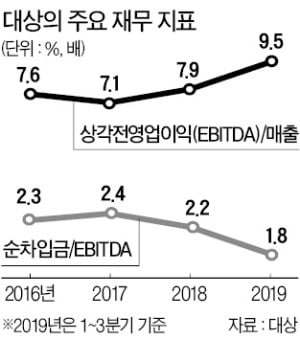

신평사들은 올해와 내년 상반기까지 대상이 간편식 및 신선식품 성장을 위한 증설과 자동화 투자를 예정하고 있어 재무 부담이 이어질 것으로 보고 있다. 하지만 내년 하반기부터는 투자 부담이 줄어 재무안정성이 좋아질 것으로 예상했다. 또 손실을 내던 종속회사들의 실적 개선으로 수익창출 능력도 좋아져 상각 전 영업이익(EBITDA) 대비 순차입금 지표가 개선될 것이라고 전망했다.

한국신용평가는 “지난해부터 투자 규모가 줄어 현금흐름이 개선되고 있다”며 “매출 대비 EBITDA가 10%를 웃돌고, EBITDA 대비 순차입금이 1배 미만으로 유지되면 대상의 신용등급을 올릴 수 있다”고 밝혔다. 지난해 9월 말 기준 대상의 이 지표는 각각 9.5%, 1.8배다.

대상은 지난 21일 1600억원어치 회사채를 발행했다. 당초 대상은 1000억원어치를 발행하려 했지만 기관투자가 대상 수요예측에 4800억원이 몰려 최종 발행금액을 늘렸다. 발행 금리도 연 1%대 후반으로 결정됐다. 이번에 발행되는 대상의 회사채는 연기금과 보험회사들에 특히 인기가 있었던 것으로 알려졌다. 대상은 이번에 확보한 자금을 과거 연 2~3%대로 조달했던 자금을 갚는 데 쓸 예정이다.

김은정 기자 kej@hankyung.com

관련뉴스