자본시장연구원이 12일 발간한 ‘증권사 소유구조와 경영성과’ 보고서를 보면 2018년 기준 전업계 증권사 평균 자기자본이익률(ROE:순이익/자기자본)은 8.5%로 은행계(6.03%) 산업계(5.84%) 대비 2.5%포인트가량 높았다.

자본시장연구원이 12일 발간한 ‘증권사 소유구조와 경영성과’ 보고서를 보면 2018년 기준 전업계 증권사 평균 자기자본이익률(ROE:순이익/자기자본)은 8.5%로 은행계(6.03%) 산업계(5.84%) 대비 2.5%포인트가량 높았다.2005년부터 2018년까지 평균 ROE도 전업계가 7.72%로 가장 높았고, 은행계(6.23%) 산업계(4.44%) 순이었다. 대부분 연도에서 전업계 증권사가 상대적으로 높은 ROE를 기록했다. 특히 2015년 이후에는 꾸준하게 다른 유형 증권사의 ROE를 웃돌았다.

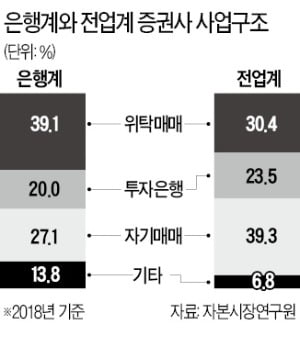

전업계 증권사 ROE가 높게 나타난 것은 사업구조가 수익성 위주로 짜여 있기 때문이다. 2018년 기준 은행계 증권사는 주식 등 위탁매매(브로커리지) 수익 비중이 39.1%로 가장 높았고 이어 자기매매(트레이딩) 27.1%, 투자은행(IB) 20.0%, 자산관리 등 기타 13.8% 순이다. 반면 전업계 증권사는 트레이딩 비중이 39.3%에 달해 가장 높았고 브로커리지(30.4%)는 그보다 작았다.

하지만 전업계 증권사는 수익의 안정성 측면에서는 가장 낮은 수준을 나타냈다. 2005~2018년 전업계의 분기별 수익 변동성은 37.97%로 은행계(29.13%) 산업계(25.13%)보다 높았다. 전업계에서 가장 비중이 큰 트레이딩의 수익 변동성은 100.1%에 달했다.

최순영 자본시장연구원 연구위원은 “은행계, 산업계 증권사가 금융지주와 그룹 관련 평판 리스크 등을 고려해 보수적 사업구조를 갖춘 반면 전업계는 상대적으로 위험이 높은 사업에서 수익을 추구하는 경향이 있다”고 평가했다.

오형주 기자 ohj@hankyung.com

관련뉴스