미 중앙은행(Fed)이 매일 레포(환매조건부채권) 시장을 통해 공급하던 유동성을 줄여가고 있습니다.

작년 9월 말 초단기 금리 폭등으로 개입하기 시작한 레포 시장에서 발을 빼고 있는 겁니다. 제롬 파월 의장이 예고한대로 4월까지는 운용액수를 줄이면서 개입은 이어가겠지만 이후엔 중단할 것으로 보입니다.

공교롭게도 Fed의 유동성 공급과 함께 작년 10월부터 지속적으로 올라온 뉴욕 증시는 괜찮을까요?

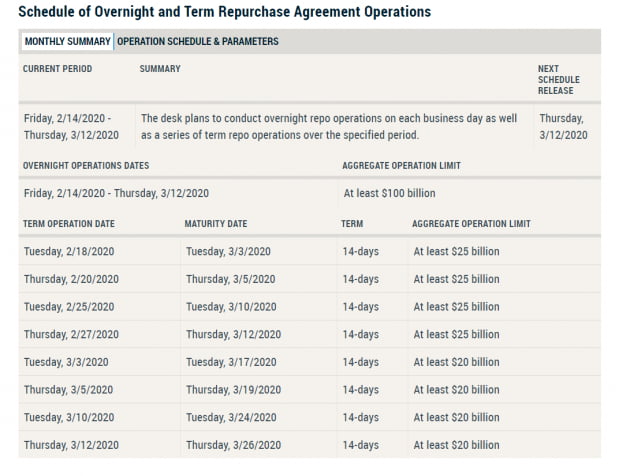

공개시장 조작업무를 담당하는 뉴욕 Fed는 13일(현지시간) 하루짜리 레포 운용한도를 현재 하루 최대 1200억달러에서 14일부터 3월12일까지 최대 1000억달러로 줄이겠다고 발표했습니다.

14일짜리 기간물 레포의 경우 현재 1회 최대 300억달러인데, 18일부터는 최대 250억달러로 감축하고 또 3월3일부터는 200억달러만 운용하겠다고 밝혔습니다.

올 초까지만 해도 하루짜리의 경우 1회 최대 1300억달러, 14일짜리는 최대 350억달러를 공급하던 것에 비하면 대폭 감소한 액수입니다

이는 예고된 것입니다.

지난 1월 Fed는 2월초부터 액수를 감축한다고 발표했으며, 파월 의장은 지난 1월 연방공개시장위원회(FOMC)에서 "레포 시장 개입은 한시적인 것으로 오는 4월에는 종료할 예정"이라고 말했습니다.

파월 의장은 지난 11일 하원 증언에서도 "레포 운영을 4월까지는 지속하겠다"면서 "레포 운영을 지급준비금 확대로 전환해 나갈 것"이라고 말했습니다. 그는 또 "지준이 충분한 수준에 도달하면 단기 국채 매입 속도를 줄일 생각"이라고 밝혔습니다.

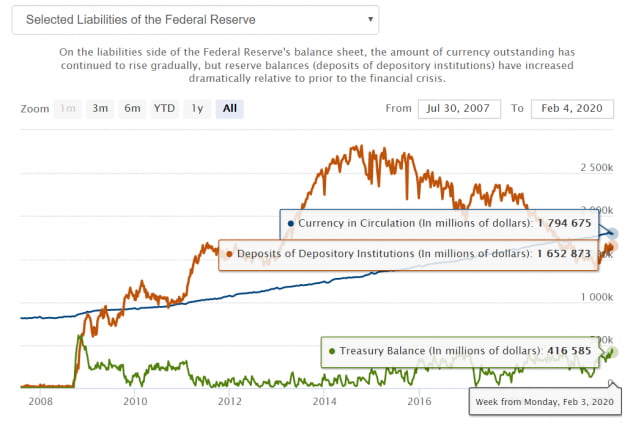

파월 의장은 지난달 "은행 지준을 최소 1조5000억달러 유지를 목표로 한다"면서 적정한 수준은 1조7000억달러 정도일 것이라고 시사했습니다.

지준은 2014년 한 때 2조8000억달러에 달했습니다. 이후 Fed가 양적긴축(QT) 등을 통해 감축하면서 작년 9월16일 1조3850억달러까지 떨어졌었습니다. 레포 시장에서 금리가 한 때 10%까지 급등했던 때였습니다.

이후 Fed는 레포 시장에 개입했을뿐 아니라 10월부터는 단기 국채를 매월 600억달러 규모를 매입해왔습니다. 이를 통해 지난 3일 현재 지준은 1조6520억달러까지 증가했습니다. 파월 의장이 적정 수준으로 시사한 1조7000억달러에 가까운 겁니다.

이제 예고한대로 조만간 단기 국채 매입도 종료될 수 있습니다.

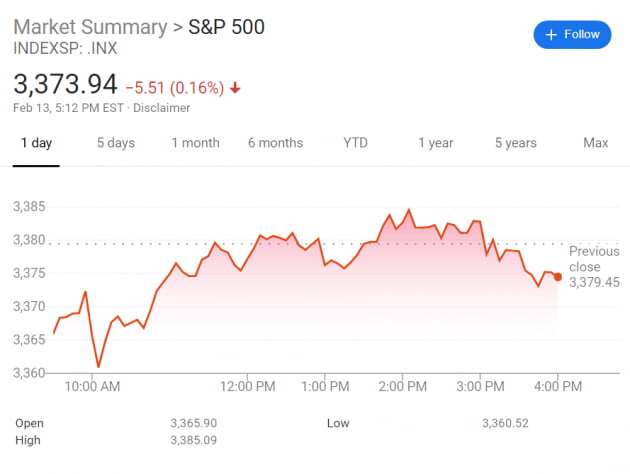

이날 뉴욕 증시는 중국의 코로나19 확진자가 하루만에 1만5000명 급증한 탓에 장 초반 하락세를 보였지만 장중 상승세로 반전돼 또 다시 사상최고치를 기록하기도 했습니다. 하지만 오후 3시께 뉴욕 Fed의 레포 운용액 감축 발표가 나오자 다시 하락세로 돌아서 소폭 내림세로 마감했습니다.

투자자들이 분명히 걱정하고 있는 것이죠. 지난 10월 Fed의 유동성 공급이 시작된 뒤 뉴욕 증시는 거침없이 올라왔으니까요.

월가 관계자는 "Fed의 레포 시장 개입은 어차피 단기 조치였다"며 "만약 레포 시장 개입을 중단한 탓에 시장이 흔들린다면 Fed는 다른 조치를 내놓을 것으로 본다"고 말했습니다.

그는 '또 다른 조치'로 '기준금리 인하 가능성'을 언급했습니다.

Fed가 유동성 공급 중단과 비슷한 시점에 열리는 4월 말 FOMC에서 금리 인하 가능성을 내비쳐 동요하는 투자자를 붙잡아놓을 수 있다는 예상입니다.

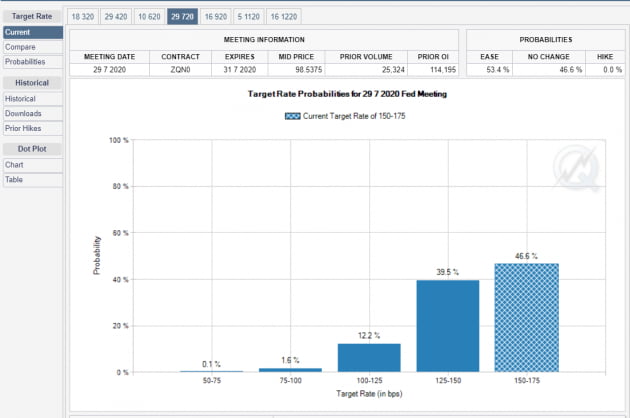

그는 "중국에서의 코로나19의 영향이 예상보다 커지고 있고, 현재 미국 채권시장 금리(2년물 국채 1.446%)를 보면 투자자들은 최소 1번 이상의 기준금리 인하를 기대하고 있다"면서 "기준금리 인하가 대선에 미칠 정치적 영향을 감안하면 Fed는 금리를 늦어도 7월에는 내릴 것으로 본다"고 말했습니다.

13일 현재 시카고상품거래소의 연방기금금리선물 시장의 금리 인하 확률 베팅은 6월10일 FOMC가 41.9%이고, 7월29일 FOMC는 53.4%에 달합니다.

과연 Fed는 유동성 공급 대신 기준금리 인하를 선택할까요.

뉴욕=김현석 특파원 realist@hankyung.com

관련뉴스