라임 펀드 투자자들이 1조원을 날리게 됐다. 작년 10월 환매 중단된 라임 펀드(1조5000억

원)의 67%에 이르는 규모다. 투자 원금을 한 푼도 못 건지는 라임 ‘깡통 펀드’도 5000억원에 육박하는 것으로 나타났다. 1위 헤지펀드 운용사는 대형 금융회사들과 함께 온갖 불법 행위를 동원해 이 같은 부실을 감춘 것으로 드러났다.

금융감독원은 한국경제신문이 지난해 7월 라임 불법 의혹을 처음 제기한 지 7개월 만인 14일 라임펀드의 수익률 은폐 및 사기 혐의를 확인하는 중간 검사 결과를 발표했다. 라임자산운용도 이날 환매 중단 규모가 가장 큰 ‘플루토 FI D-1호’에 대해 47%(4081억원)를 상각(손실 처리)했다고 공개했다. 1조원 가까운 자금이 담긴 라임 플루토 FI D-1호 펀드 투자자의 피해가 극심하다. 실체가 불투명한 비상장 사모사채와 부동산 등에서 6000억원가량이 증발했다. 개인투자자 손실률은 최소 47%에서 최대 100%에 이른다.

금융감독원은 한국경제신문이 지난해 7월 라임 불법 의혹을 처음 제기한 지 7개월 만인 14일 라임펀드의 수익률 은폐 및 사기 혐의를 확인하는 중간 검사 결과를 발표했다. 라임자산운용도 이날 환매 중단 규모가 가장 큰 ‘플루토 FI D-1호’에 대해 47%(4081억원)를 상각(손실 처리)했다고 공개했다. 1조원 가까운 자금이 담긴 라임 플루토 FI D-1호 펀드 투자자의 피해가 극심하다. 실체가 불투명한 비상장 사모사채와 부동산 등에서 6000억원가량이 증발했다. 개인투자자 손실률은 최소 47%에서 최대 100%에 이른다.코스닥 전환사채(CB)를 주로 편입한 ‘테티스 2호’는 지난해 10월 말 대비 24%를 손실 처리했다. 기준가는 설정 당시 1000원에서 694원으로 조정됐다. 개인 손실률은 투자 시점과 증권사 파생대출(TRS) 비율에 따라 30~90% 수준에 달한다. 손실 금액은 1600억원 수준으로 추정된다.

대신증권 KB증권 우리은행 등이 판매한 TRS 활용 자펀드에 투자한 일부 개인은 원금 대부분을 날릴 위기에 놓였다. 그 규모만 최소 2100억원 정도로 파악된다. 2400억원대 원금 전액을 날리게 된 라임 무역금융펀드(플루토 TF-1호)를 포함하면 전체 손실은 1조원으로 불어난다.

금감원은 이날 발표에서 라임 사태를 ‘금융 사기’로 공식 규정했다. 한국형 헤지펀드와 신한금융투자 KB증권 등 대형 증권사, 우리은행 등 대형 판매사, 부동산 시행사 등 사이의 ‘검은 거래’로 피해가 커졌다고 했다. 라임 임직원은 뒤로 부당이득을 취했고, 대형 증권사까지 조직적으로 펀드 부실을 은폐하고 펀드를 판매한 혐의가 확인됐다. 금감원 관계자는 “분쟁조정위원회를 열어 사기와 불완전 판매 등에 따른 손해배상 등 피해구제 방안을 마련하고 관련 금융사의 징계 수위를 검토할 것”이라고 말했다.<hr >1兆짜리 '라임펀드' 최소 47% 손실…子펀드 27개는 원금 다 날려

금감원 중간검사 결과…라임 '깡통 펀드' 5000억 육박

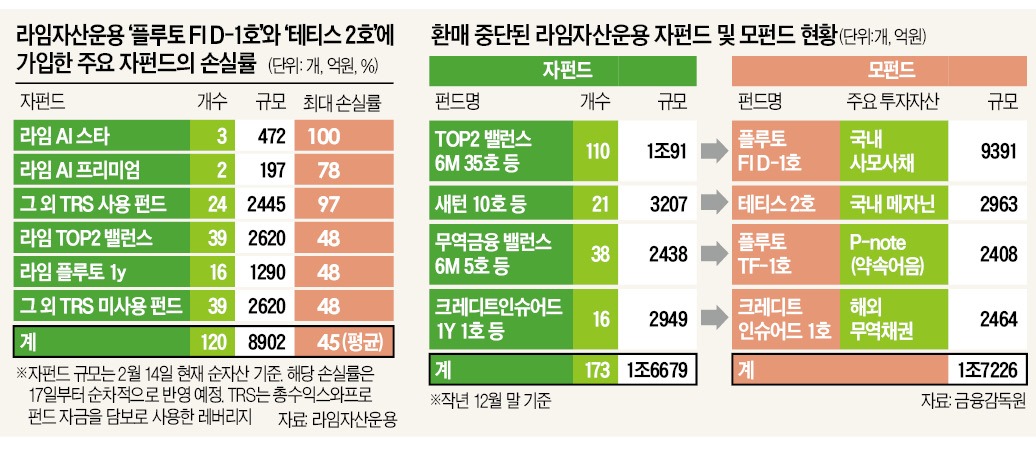

라임자산운용이 14일 1조6700억원 규모 환매 중단 펀드(모펀드 4개, 자펀드 173개)에 대해 삼일회계법인 실사 결과를 반영하자 그 결과는 참혹했다. 원금 반토막은 기본이고, 한 푼도 돌려받지 못하게 된 펀드도 2000억원 규모를 넘는 것으로 파악된다. 투자자들을 더 당혹스럽게 하는 것은 이게 끝이 아니라는 점이다. 실사가 끝나지 않은 라임 무역금융펀드(플루토 TF-1호·2408억원) 투자자는 원금을 모두 날릴 것으로 예상된다. 라임펀드 전체 손실은 1조원에 이르고, 한 푼도 돌려받지 못하는 ‘깡통 펀드’만 5000억원 규모에 육박한다.

반토막 난 모펀드…자펀드는 100% 손실

라임은 이날 보도자료를 내고 사모사채 모펀드인 ‘플루토 FI D-1호’(9391억원)와 코스닥 상장사 전환사채(CB)에 주로 투자하는 ‘테티스 2호’(2963억원) 모펀드의 상각률(손실처리율)이 지난해 10월 환매 중단 당시 순자산과 비교할 때 각각 47%와 24%로 집계됐다고 밝혔다.

플루토 FI D-1호의 상각률이 예상보다 큰 것은 투자했던 자산의 부실이 상당히 심각했기 때문으로 분석된다. 부동산 시행사인 메트로폴리탄에 대한 상각률이 자산별로 20~100%였다. 1억달러가 투자된 캄보디아 리조트 사업도 80%를 떨어냈다. 다른 운용사 펀드로 투자된 ‘라움멀티에셋’ 1호와 2호의 상각률도 각각 48%와 99%나 됐다.

플루토 FI D-1호와 테티스 2호를 담았던 자펀드들 역시 처참하게 무너져내렸다. KB증권이 판매했던 ‘라임 AI 스타 1.5Y’ 펀드 3개(472억원·올해 2월 기준)의 손실률은 100%로 한 푼도 돌려받기 어렵게 됐다. 우리은행이 팔았던 ‘라임 AI 프리미엄’ 펀드 2개(197억원)도 손실률이 최대 78%에 달했다.

라임 AI 스타와 AI 프리미엄을 제외하고 총수익스와프(TRS)를 사용한 자펀드는 모두 24개(2445억원)로 이들 펀드의 손실률은 최대 97%로 나타났다. 대신증권 반포WM센터에서 판매된 1500억원 규모의 펀드가 대거 포함된 것으로 전해졌다. 구체적으로 라임 타이탄과 테티스 시리즈 등 16개 펀드가 손실률이 100%에 가까워 투자자들의 원성이 빗발치고 있다. 대신증권과 KB증권, 우리은행 등에서 팔린 자펀드 2100억원가량이 원금 전액을 까먹은 것으로 파악된다. 라임운용 관계자는 “TRS를 활용한 레버리지 비율이 100%였기 때문에 담보로 제공한 투자자들의 펀드 자금보다 편입 자산의 가치가 더욱 하락하면서 전액 손실이 불가피해졌다”고 말했다.

TRS를 쓰지 않은 자펀드의 손실률은 모펀드와 대동소이하다. ‘라임 플루토 1y’ 펀드 16개(1290억원)는 46~48%의 손실률을 기록했다.

테티스2호 상각률은 상대적으로 낮았지만 손실률은 30%(설정 이후 기준)다. 관련 자펀드의 손실률은 가입 시기도 고려해야 한다. 테티스2호 기준가가 높았을 때 레버리지를 활용한 자펀드에 가입한 투자자들은 최대 80~90% 손실을 본 것으로 추정된다.

라임 무역금융펀드도 이미 ‘깡통”

회계 실사를 받고 있는 무역금융펀드의 기준가도 일단 50% 상각될 예정이다. 라임은 이 펀드가 담았던 미국 IIG 펀드가 미 증권거래위원회(SEC)로부터 ‘폰지 사기’로 판명받으면서 1억달러를 우선 상각하기로 했다고 설명했다. 실제 투자자가 회수할 수 있는 돈은 거의 없어 이미 ‘깡통 펀드’나 다름없다는 평가다. 3500억원대 자금을 TRS로 대출한 신한금융투자에 선순위 권리가 있어 개인 투자자들에게 돌아오는 금액은 ‘0’이다. 현 시점에서만 원금 전액 손실이 불가피한 ‘깡통 펀드’ 규모가 최소 4500억원(플루토·테티스 2100억원+무역금융 2400억원)이란 계산이 나온다.

조진형/이호기 기자 u2@hankyung.com

관련뉴스