그런 면에서 작년 미국 증시는 기업들에 최적의 시장이었다. 2019년 한 해 동안 S&P500지수는 28%가량 올랐다. 2013년(연간 상승률 29.6%) 이후 최고 기록이다. 나스닥지수도 작년 한 해 35% 올랐다.

그러나 예상 외로 작년 IPO시장은 “그저 그랬다”는 평가다(마켓워치). 세계 최대 차량공유 업체 우버와 북미 기반 차량공유 업체 리프트는 큰 실패를 겪었다. 이 두 기업의 공모가는 오너들의 기대 이하로 매겨졌다. 상장 후 주가도 약세였다. 상장 첫날 강세를 보인 원격회의 서비스 업체 줌과 사무용 메시지 업체 슬랙 주가도 곧장 미끄러졌다.

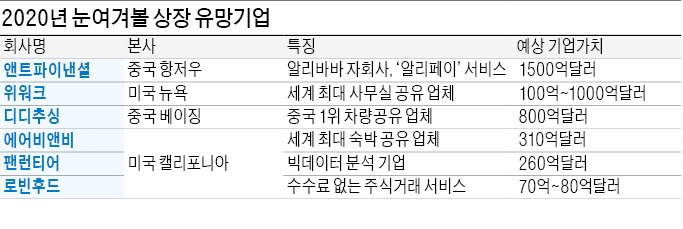

가장 큰 충격은 위워크였다. 위워크는 작년 9월 IPO를 추진했으나 불안한 재무구조 문제 등이 불거졌다. 한때 1000억달러에 이르렀던 이 회사의 기업 가치는 상장을 앞두고 100억달러 수준으로 평가절하됐다. 결국 상장을 접어야 했다.

눈에 띄는 큰 성공을 거둔 기업은 비욘드미트로 평가된다. 콩 등 식물성 단백질로 대체 고기를 생산하는 이 회사는 증시에 화려하게 데뷔했다. 건강과 동물 복지를 중시하는 사회 트렌드가 반영된 성공이었지만, 한편으로는 IPO 투자 트렌드의 변화를 보여준다는 분석이 나온다. 마켓워치는 “위워크 실패와 비욘드미트 성공은 IPO 투자자들의 마음가짐이 변했다는 신호”라고 했다.

최근 IPO 투자자들이 다시 주목하는 건 ‘이익’이다. 이전까지 월가에선 이익을 내지 못하는 적자 유니콘 기업(기업 가치 10억달러 이상인 비상장사)에 대해서도 밸류에이션(기업 가치 평가)을 후하게 쳐 줬다. 유망 스타트업들은 창업 후 사모펀드로부터 비교적 손쉽게 큰돈을 투자받아 몸값을 부풀렸다. 하지만 IPO 투자자들은 수익 모델을 꼼꼼히 검토한 후 이런 기업들을 외면했다.

예컨대 비욘드미트는 주가와 실적이 둘 다 탄탄하다. 비욘드미트의 작년 3분기 매출은 전년 동기보다 3.5배 늘었다. 같은 기간 410만달러의 순이익을 내 1년 전 930만달러 순손실에서 흑자전환했다.

새로운 IPO 투자 공식은 올해도 유효하다. 온라인 매트리스 판매 업체 캐스퍼는 올초 야심차게 IPO에 나섰지만, 당초 희망 가격인 주당 17~19달러에 한참 못 미치는 주당 12달러로 공모가를 낮춰야 했다. 완만한 매출 증가세에도 불구하고 적자가 이어지고 있다는 점이 발목을 잡았다. 지난 6일 상장한 후에도 약세가 이어져 주가는 10달러 수준에 머무르고 있다.

전 세계 유니콘 기업들은 긴장하고 있다. 특히 공유 경제를 기반으로 한 유니콘 기업들이 위험 후보군으로 꼽힌다. 세계 최대 숙박공유 업체 에어비앤비가 대표적이다. 에어비앤비는 기업 가치만 310억달러 이상으로 평가받는 대어다. 올 상반기 상장할 것이라는 관측이 많았지만 신종 코로나바이러스 감염증(코로나19) 확산으로 실적 부진이 예상되면서 IPO 계획에도 먹구름이 꼈다.

중국의 차량공유 업체 디디추싱도 상장이 불투명하다. ‘중국의 우버’라고 불리는 디디추싱은 2012년 설립됐다. 한때 상장을 추진하면서 몸값이 800억달러에 이를 것이라는 관측도 나왔다.

중국 알리바바의 자회사 앤트파이낸셜을 기다리는 투자자들도 있다. 이 회사는 ‘알리페이’ 서비스로 알려진 세계 최대 핀테크(금융기술) 기업이다. 2011년 알리바바그룹으로부터 분사했다. 시장에선 앤트파이낸셜의 기업 가치가 1500억달러에 이를 것으로 본다.

불확실성에도 불구하고 투자자들은 여전히 상장 주식을 기다린다. 싸게 사서 비싸게 팔 수 있는 원석을 찾는 것이다. 매년 IPO시장에서는 제2의 구글, 페이스북, 아마존 등을 찾는 움직임이 분주하다.

summit@hankyung.com

관련뉴스