조만간 증시가 추가 조정을 받으면 반대매매 물량과 함께 이를 막기 위한 개인 투자자들의 다른 종목 손절(손실을 감수하고 파는 것) 물량이 쏟아져 연쇄적 폭락 사태가 빚어질 수 있다는 우려가 나온다.

증시 폭락에 노출된 ‘신용잔액 10조원’

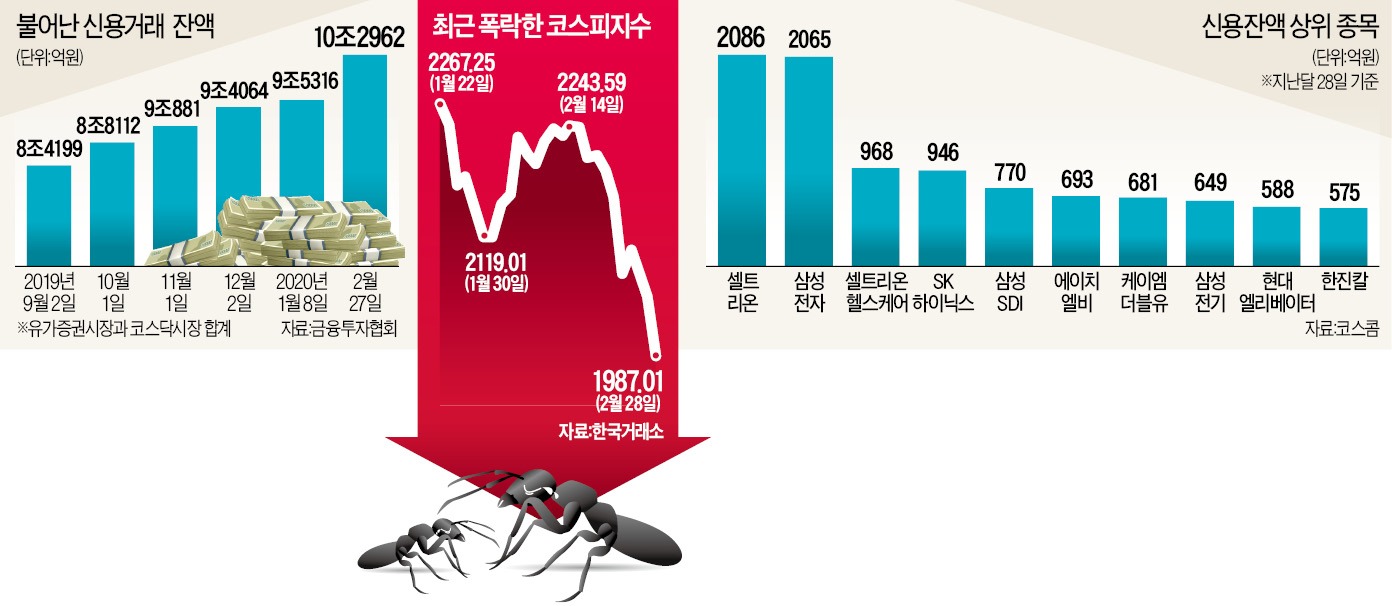

1일 금융투자협회에 따르면 유가증권시장과 코스닥시장 종목에 대한 개인의 신용잔액(주식을 담보로 증권사 등에서 대출받은 금액)은 지난달 27일 10조2962억원까지 불어났다. 신용잔액은 지난해 8월 9일 연중 저점(8조130억원)을 찍은 뒤 최근까지 지속적으로 증가했다.

코로나19 사태로 증시가 급격한 조정을 받은 뒤에도 이런 추세는 지속됐다. 조정은 일시적이라고 낙관한 개인들이 주가가 빠질 때마다 대거 돈을 빌려 저가 매수 전략에 나섰기 때문이다. 지난달 14일부터 최근까지 조정장에서 개인들은 연일 매수 우위를 이어갔다. 유가증권시장과 코스닥시장을 합쳐 5조1075억원어치를 순매수했다. 같은 기간 외국인과 기관이 각각 4조6630억원, 8379억원어치를 순매도한 것과 대조적이다.

하지만 조정폭이 예상보다 크고 장기간 지속될 가능성이 높아지면서 개인들은 당장 반대매매를 걱정해야 하는 처지가 됐다.

주식담보대출은 적용된 담보 비율 이상으로 계좌 내 평가액을 유지해야 하며 담보 비율 이하로 평가액이 떨어지면 대출기관이 반대매매를 한다. 한 증권사 관계자는 “회사에 따라 다르지만 보통 담보비율이 140% 미만으로 떨어지면 반대매매 요건에 걸린다”고 말했다.

“반대매매 시점 곧 올 가능성 높다”

코스콤에 따르면 유가증권시장에서는 셀트리온의 신용잔액이 2086억원(지난달 28일 기준)으로 가장 많고 이어 삼성전자(2065억원), SK하이닉스(946억원) 순이었다. 코스닥시장에서는 셀트리온헬스케어(968억원)에 이어 에이치엘비(693억원), 케이엠더블유(681억원), 에코프로비엠(572억원) 등이 상위권에 이름을 올렸다.

중소형주 가운데에서는 신용잔액이 전체 시가총액의 10% 이상인 종목도 많다. 신용잔액 비중이 가장 큰 종목은 덱스터로 13.2%에 달했다. 이어 우수AMS(12.5%), 한창제지(12.2%), 에이텍(11.9%) 순이었다. 유가증권시장과 코스닥시장에서 이 비중이 10%가 넘는 종목은 16개(파생상품 제외)에 이른다. 신용잔액 비중이 높은 종목은 반대매매 시점이 되면 주식시장에 풀리는 물량이 많아 폭락할 가능성이 더 높다.

반대매매가 본격적으로 나오기 시작하면 이를 막기 위해 다른 종목을 손절매해 대출을 갚는 상황도 빈발할 수 있다. 이렇게 되면 연이은 투매로 증시 전체가 휘청거릴 가능성이 있다. 최석원 SK증권 리서치센터장은 “일반적으로 지수 기준으로 고점 대비 15% 정도 빠지면 반대매매가 나오기 시작한다”고 말했다. 코스피지수는 지난달 고점인 14일(2243.59)부터 28일(1987.01)까지 12.91% 하락해 최 센터장이 말한 마지노선의 턱밑까지 와 있다.

양병훈 기자 hun@hankyung.com

관련뉴스