대학교수인 김모씨는 최근 국세청으로부터 종합소득세 신고 대상이라는 문자를 받았다. “그동안 종합소득세를 낸 적이 없는데 갑자기 왜 과세 대상이 됐냐”고 물었더니 “지난해 출간한 책의 원고료로 기타소득(부수입)이 발생했기 때문”이라는 답이 돌아왔다. 김 교수처럼 올해 종합소득세 대상이 된 납세자가 급증했다. 세법이 바뀌어 필요경비로 인정받는 금액이 줄어들었기 때문이다.

종합소득세는 개인사업자가 주로 대상이지만 기타소득이 일정금액을 초과하는 근로소득자도 대상이 된다. 직장인은 기타소득이 과세표준 기준으로 300만원을 초과하면 근로소득 등과 합산해서 종합소득세를 내야 한다. 5월 말까지 신고·납부해야 하지만 올해는 납부 기한이 신종 코로나바이러스 감염증 사태로 인해 8월 말로 늦춰졌다.

필요경비 인정비율은 지난해까지 기타소득의 80%였지만 올해는 60%로 낮아졌다. 이 때문에 지난해까지는 기타소득이 1500만원을 넘지 않는 직장인은 경비로 최대 1200만원을 인정받아 종합소득세 대상이 아니었다. 하지만 올해는 기타소득이 750만원을 넘으면 종합소득을 합산해 신고해야 한다.

기타소득 외에 주택임대소득 때문에 ‘종합소득세 날벼락’을 맞은 직장인도 적지 않다. 그동안 주택임대소득이 연간 2000만원 이하면 비과세 혜택을 받았지만 올해부터 종합소득세 대상에 포함돼서다. 처음으로 주택임대소득을 신고해야 하는 납세자 25만 명을 포함해 올해 첫 종합소득세 납세자는 30만 명에 육박할 것으로 추정되고 있다. 기타소득 등이 있는 전문직과 직장인은 종합소득세 추가 납부액이 수십만원이지만 일부는 수백만원을 넘는 경우도 있어 ‘종합소득세 쇼크’라는 말까지 나온다.

종합소득세 납세자는 2016년 548만 명에서 지난해 691만 명으로 3년 만에 26% 증가했다. 같은 기간 종합소득세를 낸 급여소득자도 141만 명에서 219만 명으로 55% 늘었다.<hr style="display:block !important; margin:25px 0; border:1px solid #c3c3c3" />연봉 1.2억에 강연료 1400만원 받으면…종소세 0원 → 84만원

지난해 근로소득 외에 원고료 강연료 회의참석비 등 기타소득으로 750만원의 수입이 있었던 전문직 종사자와 직장인들은 골치가 아파졌다. 여태껏 한 번도 낸 적이 없던 종합소득세를 신고해야 하기 때문이다. 주택임대소득과 기타소득이 있는 일부 납세자는 종소세 추가납부액으로만 수백만원을 더 내야 하는 것으로 파악됐다. 기타소득 외에 주택임대소득이 있다면 올해 납부할 종소세는 대폭 늘어난다. ‘종소세 쇼크’ ‘종소세 날벼락’이라는 아우성이 나오는 이유다.

종소세 대상 직장인 크게 늘어

교수, 일반 근로자 등 샐러리맨이라면 근로소득세를 낸다. 매달 원천징수를 한 뒤 연말정산을 통해 추가로 내거나 환급받는다. 여기에 기타소득이 과세표준 기준으로 300만원을 넘으면 종소세를 내야 한다.

기타소득은 외부 강연료, 방송 출연료, 원고료, 고용 관계를 맺지 않고 용역을 제공하고 받는 수당 등이 대표적이다. 기타소득도 일반 근로소득처럼 원천징수 형태로 먼저 세금을 뗀다. 세율은 20%(지방소득세 2% 제외)다. 과표 기준 기타소득이 300만원 이하라면 크게 신경쓸 필요가 없다. 원천징수로 끝나기 때문이다. 하지만 300만원을 초과하면 종소세를 신고하고 납부해야 한다. 직장인이 종소세를 신고하는 것 자체가 번거로운 일이다.

올해는 이 같은 번거로운 일을 해야 하는 교수 등 전문직 종사자와 직장인이 대폭 늘었다. 기타소득에서 정부가 필요경비로 인정해주는 비율이 낮아졌기 때문이다. 지난해엔 필요경비 인정비율이 기타소득의 80%였다. 예를 들어 1000만원의 기타소득이 생겨도 800만원의 경비를 인정받으면 과표가 200만원이 되기 때문에 종소세 대상이 아니다. 작년까지는 기타소득이 1500만원 생겼더라도 종소세를 내지 않아도 됐다.

하지만 올해부터는 그 비율이 60%로 낮아졌다. 기타소득이 750만원을 웃돌면 과표가 300만원이 넘어 종소세를 내야 한다. 근로소득 등 다른 소득과 합산해 추가로 세금을 더 내야 한다는 얘기다.

종소세율은 소득 구간별로 6~42%여서 이론적으로는 원천징수액이 더 많아 환급받는 사례도 있다. 하지만 합산해 산출하는 종합소득 과표가 4600만원을 초과하면 과표가 26% 이상이어서 대부분 추가로 내야 한다. 근로소득 자체가 많으면 더 높은 종소세율을 적용받아 원천징수액을 차감한다 하더라도 추가납부세액은 그만큼 더 많아진다.

“세수 부족 메우기 위한 것 아니냐”

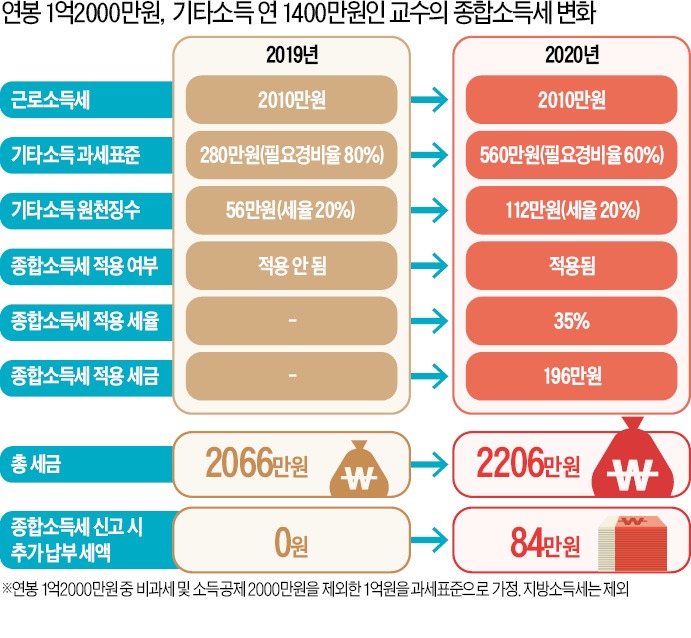

억대 연봉자들이 부담할 종소세 규모는 더 늘어난다. 가령 연간 1400만원의 기타소득과 연봉 1억2000만원(과표 1억원)을 받은 대학 교수를 예로 들어보자. 지난해와 올해 소득세 과표는 같기 때문에 근로소득세는 두 해 모두 2010만원(소득세율 35%)으로 동일하다.

하지만 기타소득으로 인한 종소세는 달라진다. 지난해엔 필요경비율이 80%여서 기타소득 과표는 280만원이 된다. 종소세 기준인 300만원 아래여서 종소세를 내지 않는다. 원천징수 형태로 56만원의 세금(세율 20%)만 냈다. 반면 올해엔 필요경비율이 60%로 줄어 기타소득 과표는 560만원이 된다. 우선 작년 말까지 원천징수 형태로 112만원(세율 20%)을 냈다. 여기에 근로소득과 합쳐 내는 종소세로 84만원을 추가로 납부해야 한다. 종소세 적용 세금 196만원에서 원천징수액 112만원을 뺀 금액이다.

연봉이 1억5000만원을 초과하면 종소세율이 38% 이상으로 뛰어 내야 할 종소세액은 더 많아진다. 최고 세율인 42%를 적용받는 연소득 5억원 초과자는 지난해보다 수천만원의 세금을 더 내야 할 수도 있다고 세금 전문가들은 분석하고 있다. 소득세의 10% 비율로 일정하게 붙는 지방소득세까지 포함하면 올해 고소득자가 기타소득으로 인해 내는 종소세는 급증하게 된다.

일각에선 정부가 세수 부족분을 메우기 위해 필요경비 인정비율을 낮춘 것 아니냐는 비판을 내놓고 있다. 이와 관련, 세무당국 관계자는 “그간 근로소득자의 기타소득 필요경비 인정비율이 지나치게 높았다는 지적을 반영해 낮춘 것”이라고 설명했다.

정인설 기자 surisuri@hankyung.com

관련뉴스