보잉의 문제기종 '737맥스'가 29일(현지시간) 드디어 시범비행을 시작했습니다. 작년 3월 운항 중단 이후 1년 3개월만에 미 연방항공청(FAA)이 안전성 재인증을 위한 절차를 본격화한 겁니다. 시범비행 결과가 제대로 나오면 연말께면 다시 운항이 재개될 수 있을 것으로 예상되고 있습니다.

이에 따라 보잉의 주식은 이날 14.39%나 치솟았고 이는 다우 지수를 2% 넘게 끌어올렸습니다.

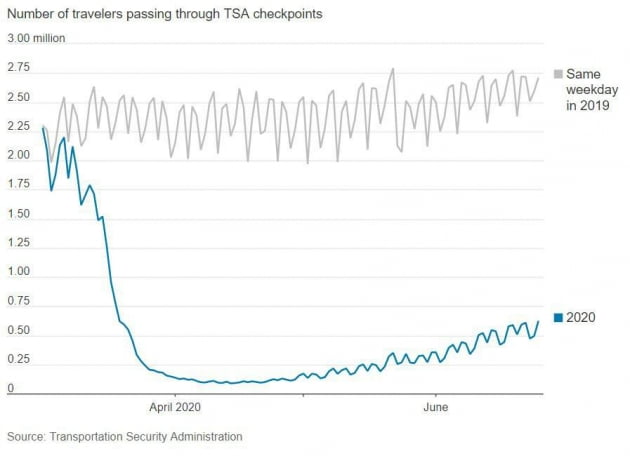

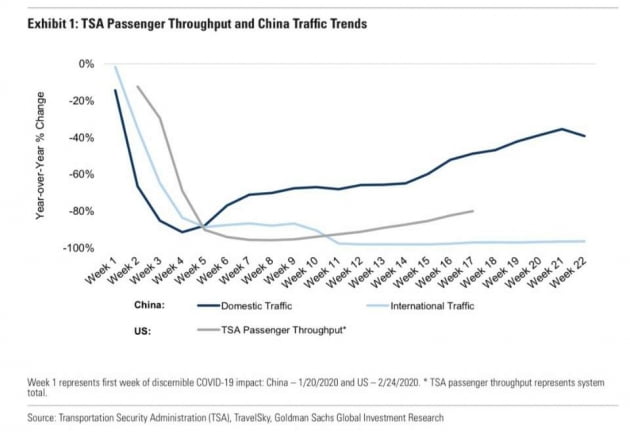

하지만 지난달 경제 재개 직후 일 40만 명까지 수직 상승했던 미국 항공 수요의 반등은 시간이 갈수록 예상보다 느리게 나타나고 있습니다. 아직도 일 60만 명 수준으로 200만 명에 이르려면 상당한 시간이 흘러야할 것으로 관측되고 있습니다.

골드만삭스는 "항공 운항 트렌드는 기존에 예측했던 것보다 처진다. 우리는 (코로나19 이전) 2019년 수준까지는 상당히 느린 속도로 회복되는 것을 생각하고 있다. 특히 기업과 국제항공 수요는 더욱 그렇다"고 설명했습니다.

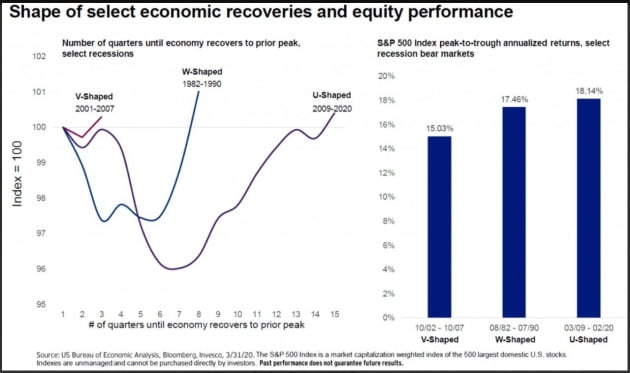

항공 수요의 양상을 보면 향후 경기 반등세의 모양은 V자가 아니라 'U'자가 유력해 보입니다.

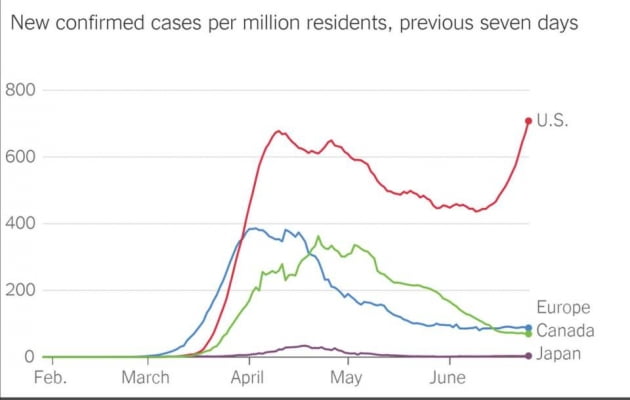

특히 지난 몇 주처럼 코로나바이러스가 계속 재확산된다면 지역별 봉쇄가 재개되면서 ‘W’자가 될 가능성도 짙습니다.

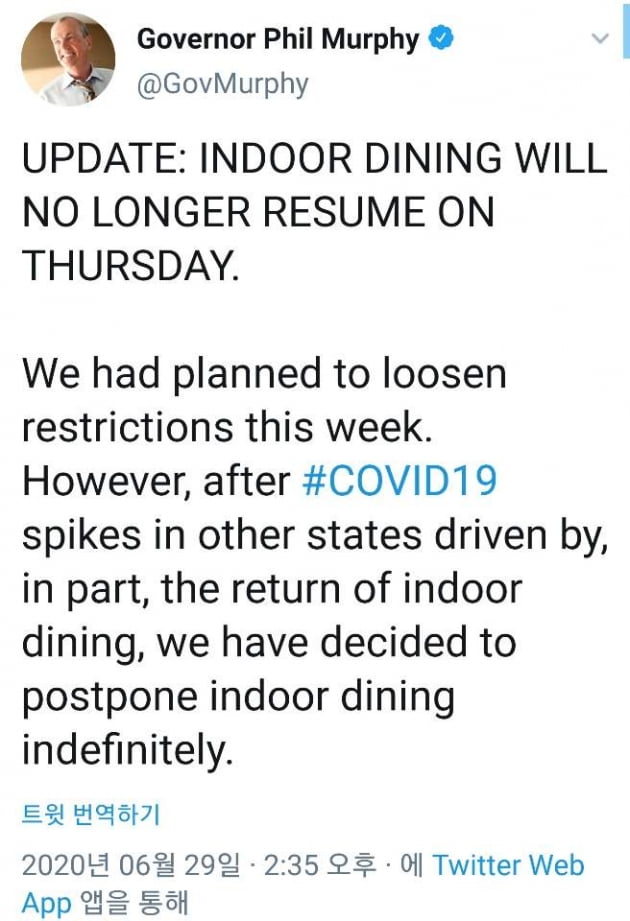

뉴저지주는 이날 당초 7월2일 개시하려던 레스토랑의 실내 영업을 무기한 연기했습니다. 뉴욕주의 앤드루 쿠오모 주지사도 "레스토랑 실내 식사는 문제가 될 수 있다"며 "쇼핑몰과 레스토랑 실내 영업에 대해 우려하고 있으며, 다음주(7월6일)로 예정된 이들에 대한 정상화 조치를 연기하는 방안을 고려할 수 있다"고 밝혔습니다.

지난주 텍사스, 플로리다 등이 술집 영업을 다시 금지하는 등 미국의 경제 재개는 전반적으로 늦춰지고 있습니다. 경기 반등의 속도도 감속될 수밖에 없습니다.

제롬 파월 미 중앙은행(Fed) 의장은 내일 하원 증언을 앞두고 공개한 서면 답변에서 "우리는 중요한, 새로운 국면에 진입했고 예상보다는 빨리했다"면서 "이런 경제활동의 반등은 환영할만하지만 새로운 도전, 즉 코로나19 통제 필요성이 제기되고 있다"고 우려했습니다. 그는 또 "사람들이 광범위한 활동에 다시 참여하기에 안전하다고 확신할 때까지 완전한 경기 회복은 달성될 것 같지 않다"고 강조했습니다.

이처럼 미국의 경기 회복은 V자보다는 U자, W자로 전개될 가능성이 커지고 있습니다.

하지만 그와 관계없이 주가는 이날도 급등했습니다.

월가 관계자는 "침체에 빠진 뒤 경기 반등의 모양과 뉴욕 증시의 주가는 과거부터 별다른 상관관계가 없었다"고 지적했습니다.

인베스코에 따르면 최근 있었던 경기 침체를 분석해보면 닷컴버블 붕괴로 발생했던 침체의 경우 2001~2007년 'V'자로 회복됐었습니다. 하지만 이어진 글로벌 금융위기에 따른 침체는 2009~2020년 U자형으로 느리게 반등했습니다.

또 1980~1982년 경기 침체의 경우 1982~1990년 더블딥, 즉 W자 형태로 회복됐었습니다.

그렇다면 V자 반등이 발생한 2001~2007년 당시가 뉴욕 증시의 수익률이 가장 높았을까요? 정답은 아닙니다.

2001~2007년의 경우 연간 수익률은 평균 15.03%였습니다. 반면 W자 회복했던 1982~1990년 연간 수익률은 평균 17.46%에 달했습니다. 가장 높았던 건 2009~2020년 U자 반등했을 때 입니다. 연간 수익률은 평균 18.14%에 달합니다.

U자, W자로 경기가 느리게 회복될 때 더 많은 Fed와 미 연방정부의 정책이 쏟아지면서 경기와 관계없이 증권시장의 수익률은 더 높았던 겁니다.

인베스코는 "급격한 경기 회복과 통화정책 긴축보다는 저인플레와 끝없는 완화적 통화정책 속의 약한 경기 회복이 금융시장엔 더 좋을 수 있다"고 밝혔습니다. 인베스코는 "미국은 향후 성장이 둔화되고 제로금리가 이어질 것이라고 믿는다"며 "이는 또 다른 장기 상승장을 열 수 있을 것으로 기대한다"고 덧붙였습니다.

실제 Fed의 전례 없는 경기 지원은 계속되고 있습니다.

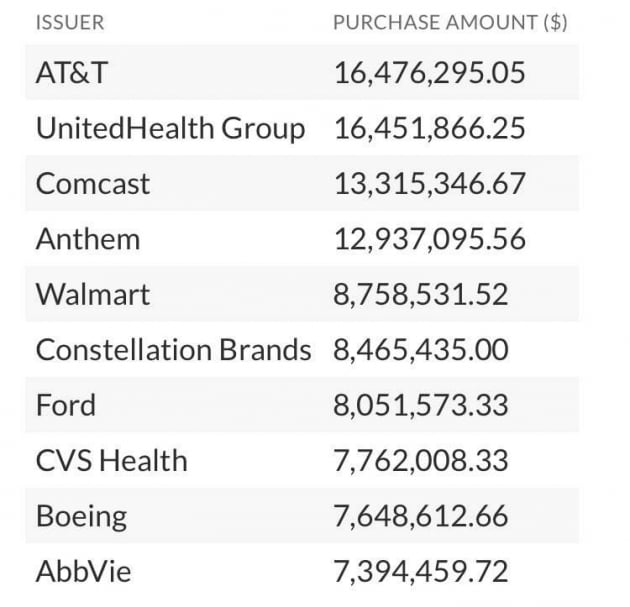

지난 15일 '세컨더리마켓 기업신용기구(SMCCF)'를 통해 투자적격 회사채 매입을 시작한 Fed는 유통시장에서 AT&T와 월마트, 필립모리스, 코카콜라 등 수십여 개 기업의 회사채를 4억2800만달러 규모 매입했습니다. 그리고 이날부터는 '프라이머리마켓 기업신용기구(PMCCF)'를 통해 개별 회사채를 사들이기 시작한다고 발표했습니다. 회사채 발행시장에서 Fed가 기업으로부터 직접 회사채를 사들이는 겁니다. SMCCF의 매입 한도는 2500억달러, PMCCF를 통한 매입 한도는 5000억달러입니다.

이렇게 되면 코로나19 확산이 시작되기 이전인 지난 3월23일 이전에 투자등급(Fed의 회사채 매입 대상)이었던 미국의 주요 기업들은 아무리 상황이 어려워져도 파산할 수 없게 됩니다. 회사채를 찍기 만하면 Fed가 사줄 테니까요.

뉴욕=김현석 특파원 realist@hankyung.com

관련뉴스