(김은정 마켓인사이트부 기자) 태양금속공업은 66년 업력을 갖고 있는 자동차 부품 생산 업체입니다. 자동차용 강력 볼트와 너트를 주로 생산하고 있습니다.

현대·기아자동차에 사용되는 파스너의 약 40%를 납품하고 있습니다. 시장 점유율로 봐도 40% 안팎을 차지해 업계 1위를 지키고 있죠. 종속회사를 통해 조향 장치도 판매하고 있습니다. 올 3월 말 기준 최대주주인 한우삼 태양금속공업 회장과 특수관계자가 지분 45.37%를 갖고 있습니다.

이렇게 탄탄한 경쟁력을 지니고 있지만 걱정은 있기 마련입니다. 일단 제품 특성상 경쟁 업체와 큰 차별성이 없습니다. 단순한 공정을 갖고 있어 저부가가치 상품으로 분류되거든요. 경쟁 업체들의 시장 진입이 거세지면서 시장 지배력에 위협을 받고 있답니다.

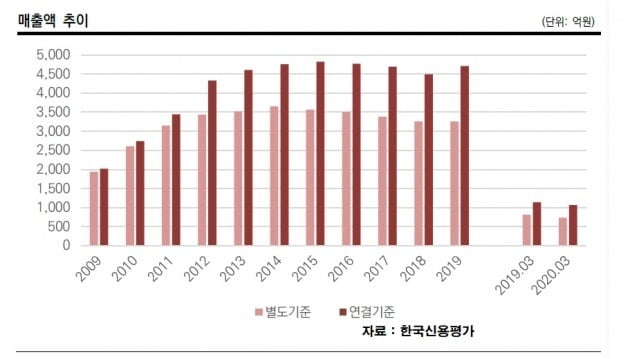

무엇보다 완성차 수요가 가장 큰 고민입니다. 주 거래처인 현대·기아차의 판매 둔화와 중국 시장의 수요 위축으로 매출이 줄고 있거든요. 태양금속공업의 매출 중 약 80%가 현대차에서 나오고 있답니다. 현대·기아차의 판매 실적에 따라 실적 변동성이 크다는 의미입니다.

이렇게 성장은 주춤해지는데 최저임금 상승 등으로 고정비 부담은 늘고 있는 상황이죠. 여기에 해외종속법인까지 태양금속공업의 발목을 잡고 있습니다. 2017년엔 중국법인에서 화재가 발생했습니다. 2018년엔 루피화 약세로 인도법인의 실적이 악화했고요.

해외종속기업 시설투자 등으로 연간 150억원 이상이 계속 집행되다 보니 차입부담은 커지게 됐습니다. 태양금속공업의 연결 기준 순차입금은 2017년 말엔 1322억원이었는데 올 3월 말엔 1849억원으로 뛰었습니다. 확대된 차입부담에 순손실이 쌓이면서 올 3월 말 연결 기준 부채비율은 449.8%에 달하고 있습니다.

문제는 앞으로 실적 회복 여부도 불확실하다는 겁니다. 경쟁 업체의 성장과 신규 수주 부진으로 국내 주 거래처 판매 점유율이 하락세를 띠고 있죠.

한국신용평가는 "중국 시장에서 현대·기아차의 판매 부진과 루피화 약세를 감안할 때 해외법인 실적 부진이 지속될 것"이라며 "올해는 신종 코로나바이러스 감염증(코로나19)으로 인해 글로벌 완성차 수요 위축까지 심화해 실적 하방 압력이 크다"고 평가했답니다. 실제 올 들어 태양금속공업의 인도법인은 약 2개월 동안 공장을 닫기도 했습니다.

이렇다 보니 한국신용평가는 태양금속공업의 회사채 신용등급 전망을 부정적으로 매기고 있습니다. 현재 BB-인 회사채 신용등급이 떨어질 가능성이 높단 의미입니다.

이 때문에 태양금속공업은 최근 프라이맥스멕시코, 미국켄터키법인 신설을 통해 지역과 고객 다각화를 추진하고 있습니다. 하지만 예기치 못한 코로나19 여파 등으로 외형 반등이 쉽지 않은 상황이랍니다. 태양금속공업이 불안한 신용도를 지키려면 해외 법인을 통해 신규 거래처를 확보하고 적극적인 자산 매각 등을 통해 재무부담을 빠르게 완화해야 할 듯 합니다. (끝)/kej@hankyung.com

관련뉴스