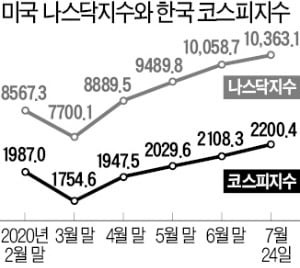

최근 들어 테슬라, FAANG(페이스북·아마존·애플·넷플릭스·구글), MAGA(마이크로소프트·아마존·구글·애플)를 비롯한 미국의 슈퍼스톡 및 카카오, 네이버와 같은 한국의 언택트(비대면) 기업 주가의 버블(거품) 논쟁이 심하다. 암울했던 지난 3월 중순에 비해 불과 4개월 만에 평균 100% 가깝게 올랐기 때문이다.

최근 들어 테슬라, FAANG(페이스북·아마존·애플·넷플릭스·구글), MAGA(마이크로소프트·아마존·구글·애플)를 비롯한 미국의 슈퍼스톡 및 카카오, 네이버와 같은 한국의 언택트(비대면) 기업 주가의 버블(거품) 논쟁이 심하다. 암울했던 지난 3월 중순에 비해 불과 4개월 만에 평균 100% 가깝게 올랐기 때문이다.이들 기업 주가의 앞날과 관련해 두 가지 시각이 팽팽히 맞서고 있다. 경기와 기업 실적이 받쳐주지 못하는 상황에서는 깊은 나락으로 추락할 수밖에 없다는 ‘제2 닷컴 버블 붕괴론’과 하반기 이후 경기와 기업 실적이 따라오면서 상승세가 이어질 것이라는 낙관론이다.

어느 쪽으로 갈 것인가를 알아보기 위해 현 주가 수준부터 평가해 보면 주가수익비율(Price Earning Ratio·PER), 주가순자산비율(Price to Book value Ratio·PBR) 등 전통적인 주가평가지표로는 도저히 이해되지 않을 정도로 ‘고평가’됐다. 한국 바이오 업종의 평균 PER은 평균 200배가 넘는다.

현 주가 수준이 전통적인 평가지표로 설명되지 않다 보니 일부 국내 증권사가 주가매출비율(Price Sales Ratio·PSR)이라는 지표를 사용하고 있지만 여전히 한계는 있다. PER, PBR과 마찬가지로 과거 실적을 기준으로 한 지표라는 점과 최근처럼 매출과 이익 간 괴리가 심해지는 상황에서는 적정 주가 판단을 오히려 왜곡시킬 수 있다는 점에서다.

2009년 9월 리먼브러더스 사태 이후 금융이 실물 경제를 반영(following)하는 것이 아니라 주도(leading)하는 위치로 바뀌었다. 각국 중앙은행도 자산 효과를 겨냥해 경기 회복을 모색하는 통화정책을 상시화하고 있다. 제로(혹은 마이너스) 금리, 양적완화와 같은 비전통적인 통화정책이 전통적인 통화정책으로 전환되고 있다는 의미다.

2009년 9월 리먼브러더스 사태 이후 금융이 실물 경제를 반영(following)하는 것이 아니라 주도(leading)하는 위치로 바뀌었다. 각국 중앙은행도 자산 효과를 겨냥해 경기 회복을 모색하는 통화정책을 상시화하고 있다. 제로(혹은 마이너스) 금리, 양적완화와 같은 비전통적인 통화정책이 전통적인 통화정책으로 전환되고 있다는 의미다.‘뉴 노멀’이라고 불리는 이런 주식 투자 여건에서는 지금 당장 경기와 기업 실적이 뒤따라 주지 않더라도 미래에 수익으로 연결될 수 있는 무형의 잠재가치(최고경영자의 꿈과 이상도 포함)가 높게 평가되면 돈이 몰리면서 주가가 크게 오를 수 있다. 로버트 실러 미국 예일대 교수는 ‘이야기 경제학’으로 정의했다.

주가는 과거 실적이 아니라 미래에 기대되는 수익에 투자한 결과라는 차원에서 보면 충분히 일리가 있고 오히려 더 맞을 수 있다. 월가에서 주목받고 있는 새로운 주가평가지표로는 주가무형자산비율(Price Patent Ratio·PPR)과 꿈대비주가비율(Price to Dream Ratio·PDR) 등이 있다.

신구 평가지표로 미국의 슈퍼스톡과 한국의 언택트 관련 종목의 적정 주가 수준을 따져 앞날을 예상해 보면 구(舊)평가지표로는 ‘하락’, 신(新)평가지표로는 ‘상승’이라는 엇갈린 결론이 나온다. 따져봐야 할 것은 구평가지표의 주가 하락 근거인 경기와 기업 실적 부진, 신평가지표의 주가 상승 근거인 미래 잠재가치는 서로 동떨어진 것이 아니라는 점이다. 기업 내부적인 요인이 있지만 경기와 기업 실적이 좋아지면 미래 잠재가치도 올라가기 때문이다.

앞으로 경기와 기업 실적이 어떻게 될 것인가를 전망하려면 초기 단계부터 주가 예측을 엇갈리게 했던 신종 코로나바이러스 감염증(코로나19) 문제부터 점검할 필요가 있다. 1차 대감염 때의 학습 효과와 2차 유행 우려로 마스크 착용, 거리 두기 등이 일상화됐다. 코로나 백신 개발 시기도 1차 대감염 때보다 가까이 다가왔다.

2차 대감염에 따라 경제 활동이 재봉쇄된다 하더라도 각국 중앙은행이 코로나 사태가 극복될 때까지 모든 것을 풀어놓은 상황이기 때문에 1차 대감염 때보다는 완충 능력이 확보됐다.

분명한 것은 거품 논쟁이 거센 미국의 슈퍼스톡과 한국의 언택트 관련 종목의 주가가 오른다 하더라도 기저 효과 등으로 수익성은 둔화될 가능성이 높다는 점이다. 대체 투자 수단도 생각해 봐야 할 때가 됐다는 의미다.

미국의 슈퍼스톡과 한국의 언택트 관련 종목보다 상대적으로 덜 오른 국가의 주식과 종목이 하반기 이후에는 수익률이 더 높을 수 있다. 국별로는 코로나 사태 이후 덜 오른 중국 주식과 ‘구경제’로 불리는 전통적인 업종, 흑자도산 기업을 인수하거나 기업공개(IPO)를 하는 기업의 주식을 주목해야 할 때다.

관련뉴스