메리츠증권은 역대 주도주 랠리에서 주요 종목의 상승·하락 패턴을 분석했다. 그 결과 주도주의 상승세는 기간이 길고 폭도 컸던 반면 조정은 짧고 얕았다. 2005~2007년 중국 관련주, 2009~2011년 차·화·정(자동차 화학 정유), 2016~2017년 반도체 등의 주도주 랠리가 장기간 이어졌던 구간을 대표적으로 분석했다.

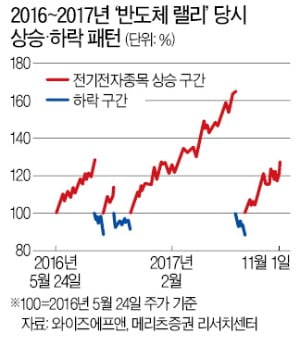

메리츠증권은 역대 주도주 랠리에서 주요 종목의 상승·하락 패턴을 분석했다. 그 결과 주도주의 상승세는 기간이 길고 폭도 컸던 반면 조정은 짧고 얕았다. 2005~2007년 중국 관련주, 2009~2011년 차·화·정(자동차 화학 정유), 2016~2017년 반도체 등의 주도주 랠리가 장기간 이어졌던 구간을 대표적으로 분석했다.상승 사이클이 시작되면 사이클당 평균 10주 이상의 강세가 계속됐다. 주가 상승폭은 평균 30% 전후다. 당연히 조정 기간도 있다. 다만 조정 기간은 모두 3주 전후로 마무리됐고, 그 폭은 10% 내외였다.

이진우 메리츠증권 투자전략팀장은 “이 결과에 비춰볼 때 주도주는 언제든 10% 전후의 조정 가능성이 있지만, 그 기간은 3주 전후로 짧게 끝난다”고 분석했다. 이어 “그 이상의 주도주 조정이 진행된다면 매수 타이밍일 수 있다”고 설명했다.

순환매가 반복된다고 해서 주도주를 대체하는 것은 아니라는 의미다. 그렇다면 소외주로의 순환매가 나타나는 기점은 언제일까. 경기 회복 기대가 높아질 때다. 실질 금리 상승 폭을 통해 그 정도를 가늠할 수 있다. 미국채 10년물 금리는 지난 5월 말 연 0.65%에서 6월 초 0.95%까지 상승하면서 순환매 장세가 이어졌다. 8월 초엔 연 0.50%에서 12일(현지시간) 0.67%까지 올랐다. 이 팀장은 “연말로 갈수록 금리는 완만하게 상승하겠지만, 절대 금리가 크게 바뀔 만한 상황은 아니다”며 “소외주의 선전 흐름은 짧고 굵게 마무리될 가능성이 높다”고 설명했다.

그동안 소외됐던 대형주가 10%씩 오르며 이례적으로 큰 변동성을 보이는 이유에 대해서도 분석했다. 개인투자자들이 중소형주에서 대형주로 몰려간 영향이 크다. 연초 유가증권시장 대형주의 개인투자자 매매 비중은 29%였다. 지금은 62%에 달한다. 연중 최고 수준이다. 기존에는 대형주보다 중소형주의 기대수익률이 높다는 인식이 많았다. 하지만 최근에는 배터리, 전기차 등과 관련된 대형주들이 증시의 흐름을 주도하고 있고, 그만큼 수익률도 높은 상황이 이어지고 있다.

고재연 기자 yeon@hankyung.com

관련뉴스