퇴직연금 수익률은 왜 부진할까. 원리금보장 상품에 넣어두고 방치하기 때문이다. 확정기여(DC)형 퇴직연금은 회사가 아니라 스스로 관리해야 하므로 이런 방치는 본인 책임이다. 노후자금이니 안전이 우선이란 생각에 원리금보장 상품을 선호하는 건 이해가 된다. 하지만 전액을 예금에 넣고 수익률을 아쉬워하는 건 앞뒤가 맞지 않는다. 얼마간이라도 위험을 감수해야 수익률을 높일 수 있다.

퇴직연금 수익률은 왜 부진할까. 원리금보장 상품에 넣어두고 방치하기 때문이다. 확정기여(DC)형 퇴직연금은 회사가 아니라 스스로 관리해야 하므로 이런 방치는 본인 책임이다. 노후자금이니 안전이 우선이란 생각에 원리금보장 상품을 선호하는 건 이해가 된다. 하지만 전액을 예금에 넣고 수익률을 아쉬워하는 건 앞뒤가 맞지 않는다. 얼마간이라도 위험을 감수해야 수익률을 높일 수 있다.신종 코로나바이러스 감염증(코로나19) 사태로 급락한 증시가 V자 반등에 성공한 뒤 조정흐름을 보이고 있다. 급락 후 급등 과정에서 ‘개미’(개인투자자)의 주식 직접 투자 열기가 한껏 달아올랐다. 그런데 퇴직연금 관리엔 여전히 소홀한 개미가 훨씬 많다.

시장조사 전문기업 마크로밀 엠브레인이 최근 DC형 퇴직연금 가입자 500명을 조사한 결과에 따르면 자신의 DC 계좌에서 적립금과 수익률을 ‘거의 확인하지 않는다’는 응답이 22.8%에 달했다. ‘1년에 한 번 정도 확인한다’와 ‘6개월에 한 번 정도 확인한다’가 각각 11.5%와 12.8%였다. 응답자의 약 절반이 DC 계좌를 1년에 한두 번 들여다볼까 말까 한다는 얘기다.

나머지 절반은 ‘2~3개월에 한 번 정도 확인한다’(24.1%), ‘한 달에 한 번 이상 확인한다’(28.8%)고 응답해 적극성을 보였다. 이들 중 65.3%는 1년에 단 한 번도 투자상품을 변경하지 않는다고 답했다. DC 계좌를 확인만 할 뿐 투자상품을 바꾸는 적극적 관리엔 소홀한 것이다.

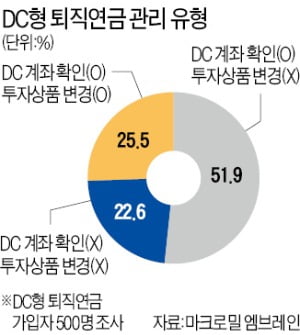

전체 조사 대상자로 따져보면 1년에 한 번 이상 DC 계좌를 확인하지만 투자상품을 바꾸지 않는 사람이 51.9%에 달했다. 확인도 하지 않고 투자상품도 변경하지 않는 사람이 22.6%였고, 확인해서 투자상품을 바꾸는 사람은 25.5%에 그쳤다. 결국 4명 중 1명만 퇴직연금을 방치하지 않고 관리하는 셈이다.

DC형 퇴직연금을 투자할 수 있는 실적배당상품은 주식 관련 펀드가 대다수다. 그래서 증시 상승국면에서 수익률을 높일 수 있고 이번 반등장이 좋은 기회였다. 그 기회를 잘 활용했다면 다행스러운 일이다.

하지만 자신의 퇴직연금을 방치한 사람이라면 어떻게 해야 할까. 당장 DC 계좌부터 들여다봐야 한다. 적립금이 얼마인지, 그동안 수익률은 어느 정도인지, 어떤 투자상품에 자신의 퇴직연금을 넣어두고 있는지부터 확인해야 한다. 다음 단계는 원리금보장 상품과 펀드에 얼마씩 넣을지를 결정하는 일이다. 관련 법규상 전체 적립금의 30%는 원리금보장 상품이나 채권형펀드에 넣어야 하므로 주식형펀드에는 최대 70%까지 투자할 수 있다.

자신의 성향에 맞게 주식형펀드 투자 비중을 결정했다면 다음은 어떤 펀드에 투자하느냐다. 수십, 수백 개 펀드가 있어서 선택이 쉽지 않다. 어쩔 수 없다. 기사를 검색하든지, 퇴직연금을 가입한 금융회사에서 추천을 받든지, 주변 사람에게 물어보든지, 시간을 들여서 알아봐야 한다. 무슨 일이든 처음이 어렵지 한두 번 해보면 요령이 생긴다.

투자할 펀드를 고르는 것보다 더 중요한 게 있다. 바로 정기적 DC 계좌 확인이다. 지금 자신의 투자 선택이 나중에 어떤 결과를 만드는지 확인해야 더 나은 결정을 할 수 있다. 늦어도 3개월 뒤엔 반드시 DC 계좌를 들여다보자.

증시가 숨고르기에 들어갔지만 내년까지 견조한 흐름을 보일 것이란 예상이 아직은 우세한 상황이다. 추석 연휴에 DC 계좌를 살펴보고 이번 증시 조정 국면을 기회로 활용해보면 어떨까.

증시가 숨고르기에 들어갔지만 내년까지 견조한 흐름을 보일 것이란 예상이 아직은 우세한 상황이다. 추석 연휴에 DC 계좌를 살펴보고 이번 증시 조정 국면을 기회로 활용해보면 어떨까.장경영 한경 생애설계센터장 longrun@hankyung.com

관련뉴스