기능성 의료 소재 전문기업 티앤엘이 11월 코스닥 상장을 목표로 최대 304억원을 조달한다. 올해 상반기 실적은 코로나19 사태에도 견조했다.

기능성 의료 소재 전문기업 티앤엘이 11월 코스닥 상장을 목표로 최대 304억원을 조달한다. 올해 상반기 실적은 코로나19 사태에도 견조했다. 티앤엘은 지난 24일 증권신고서를 금융위원회에 제출하고 공모 절차에 돌입했다. 일반 공모 76만주와 우리사주조합 물량 4만주를 합해 총 80만주를 공모한다. 기존 발행 주식수(324만주)의 24.7%다.

주당 희망 공모가는 3만4000원 ~ 3만8000원이다. 총 공모 금액은 272억원 ~ 304억원이다. 다음달 22일과 23일 이틀 동안 기관 수요 예측을 거쳐 공모가를 확정한다. 이어 27~28일 일반 공모 청약을 거쳐 11월 코스닥시장에 상장할 예정이다. 상장 주관은 한국투자증권이 맡았다.

티앤엘은 의료용 소재 기업이다. 하이드로콜로이드와 같은 상처 치료재가 주력 제품이다. 올해 상반기 매출의 65.1%가 상처 치료재에서 나왔다. 정형외과용 고정재(매출 비중 25.9%)도 만든다.

티앤엘은 국내 상처 치료재 시장에서 2019년 매출 기준 점유율 38.2%로 제네웰(42.3%)에 이어 2위를 차지했다. 회사 측은 “차별화된 성분이나 특징이 없다면 신규 진입이 어렵다”며 “새로운 재료를 쓸 때에는 의료기술평가 절차를 거쳐야 한다”고 설명했다.

티앤엘의 상처 치료재는 ‘레노케어’라는 브랜드로 팔리지만, 제조업자개발생산(ODM) 방식으로도 유통된다. 중외제약이 파는 ‘하이맘’, 시지바이오(대웅제약 관계사)의 ‘이지폼’ 등이다. 상처 치료재와 정형외과 고정재를 합쳐 ODM 비중이 약 65%다. 이는 안정적인 매출 기반이 되지만 고객사 이탈은 매출과 이익 급감으로 이어질 수 있다.

티앤엘 희망 공모가는 업종과 사업, 재무적으로 비슷한 회사를 골라 주가수익비율(PER: 시가총액/순이익)을 비교하는 방식으로 이뤄졌다. 유사 기업으로 꼽힌 기업은 종근당(PER 26.03배), 보령제약(28.04배), 휴메딕스(24.70배)다. 세 기업의 평균 PER 26.26배를 티앤엘 최근 4개 분기 합산 지배주주 순이익에 곱했다. 이를 통해 구한 주당 평가액 5만525원에 32.7~24.8%의 할인율을 적용해 희망 공모가 3만4000원 ~ 3만8000원을 산출했다.

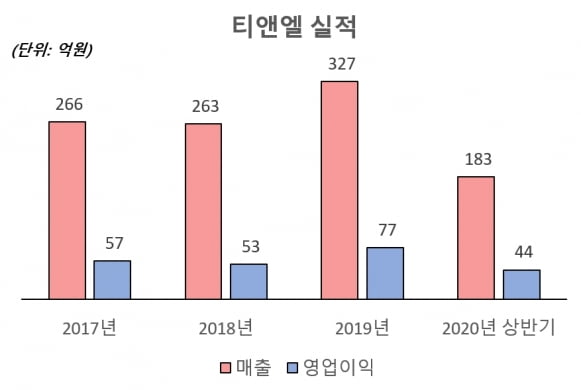

올해 상반기 실적은 코로나19 사태에도 탄탄했다. 연결 재무제표 기준 올해 상반기 매출은 183억원으로 지난해 같은 기간(145억원)보다 26.4% 증가했다. 영업이익은 44억원으로 같은 기간 32.7% 늘었다. 상처 치료재 시장이 꾸준히 커지고 있는 데다, 높은 기술력을 바탕으로 티앤엘의 시장 입지가 커지고 있기 때문이란 설명이다.

최윤소 티앤엘 대표는 “티앤엘은 연구 중심 회사로 계속해서 기술을 고도화하고 있다”며 “하이드로콜로이드, 폼, 하이드로겔, 실리콘, 알지네이트 등 다양한 재질과 용도의 상처 치료재 라인을 모두 갖춘 국내 유일의 기업”이라고 말했다.

임근호 기자 eigen@hankyung.com

관련뉴스