“빅히트엔터테인먼트 기업공개(IPO)가 실패라는 말이 있는데 저는 동의하지 않습니다. 상장 직후부터 주가가 급등하는 게 오히려 문제가 많은 겁니다.”

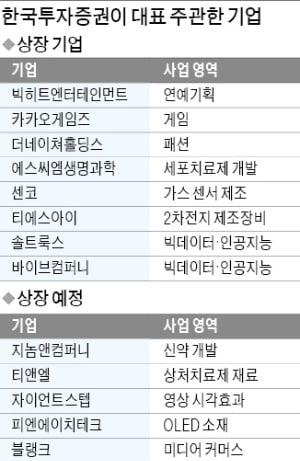

“빅히트엔터테인먼트 기업공개(IPO)가 실패라는 말이 있는데 저는 동의하지 않습니다. 상장 직후부터 주가가 급등하는 게 오히려 문제가 많은 겁니다.”한국투자증권에서 IPO 업무를 총괄하는 최신호 IB1본부장(사진)의 말이다. 그는 최근 한국경제신문과의 인터뷰에서 “투자은행(IB)업계에선 아무도 일명 따상(공모가 두 배로 시초가가 정해진 뒤 상한가를 기록하는 것)예상을 하지 않았다”며 “따상을 가면 그게 더 문제”라고 말했다. ‘IPO 명가’로 통하는 한국투자증권은 올해 그의 지휘 아래 카카오게임즈, 빅히트 등 굵직한 기업의 상장을 대표 주관했다. 지난달 15일 상장한 빅히트는 장이 열리자마자 따상을 찍었지만 이후 계속 하락하며 투자자들의 원성을 사고 있다.

최 본부장은 “상장 직후 주가가 공모가의 2~3배로 급등한다는 것은 주관사의 밸류에이션(가치 평가)이 잘못됐다는 말밖에 안 된다”며 “더 많은 자금을 조달할 수 있었던 기업 입장에선 크게 화를 낼 일”이라고 말했다. 그는 “빅히트는 주관사들이 적정 주가를 16만원으로 평가했고, 이를 15%가량 할인한 13만5000원에 공모가를 정했다”며 “빅히트 공모주 기대 수익률이 15%인데 2~3배 못 올랐다고 실패라고 하는 건 어불성설”이라고 했다.

최 본부장은 “상장 직후 주가가 공모가의 2~3배로 급등한다는 것은 주관사의 밸류에이션(가치 평가)이 잘못됐다는 말밖에 안 된다”며 “더 많은 자금을 조달할 수 있었던 기업 입장에선 크게 화를 낼 일”이라고 말했다. 그는 “빅히트는 주관사들이 적정 주가를 16만원으로 평가했고, 이를 15%가량 할인한 13만5000원에 공모가를 정했다”며 “빅히트 공모주 기대 수익률이 15%인데 2~3배 못 올랐다고 실패라고 하는 건 어불성설”이라고 했다.그는 최근 공모주 투자자 사이에서 유행하는 ‘따상 열풍’에 대해 말을 더 이었다. 최 본부장은 “지난해까지 따상 종목은 1년에 한 번 나올까 말까 했다”며 “올해처럼 따상 종목이 속출하는 건 유동성에 따른 이상 현상”이라고 진단했다. 열풍의 시발점은 올해 7월 상장한 SK바이오팜이다. 공모가의 두 배로 시초가가 정해진 뒤 3일 연속 상한가를 기록했다. 순식간에 공모가의 네 배로 올랐다. 그는 “공모가 범위는 IB들이 실사를 거쳐 눈에 보이는 근거를 바탕으로 산정한다”며 “더 오를 수 있다는 건 유통 시장의 얘기이고 IPO 담당자들은 상장 때의 적정 가치에 집중한다”고 설명했다. 한국투자증권은 SK바이오팜 상장에도 공동 주관사로 참여했다.

한국에 투자하는 해외 투자자 70~80%는 홍콩과 싱가포르에 몰려 있다. 공모 금액 1조원 내외의 IPO는 홍콩, 싱가포르만 돌아도 다 채울 수 있다는 설명이다. 최 본부장은 “홍콩, 싱가포르는 이제 국내 IB들이 커버할 수 있는 역량을 갖췄다”며 “북미도 주요 기관투자가가 100개라면 상위 60~70개는 국내 IB가 다룰 수 있다”고 말했다. 다만 상장 예정 기업 최고재무책임자(CFO) 입장에선 외국 회사를 주관사로 쓸 유인이 여전히 크다. 외국 IB를 안 쓰고 IPO를 했다가 흥행에 실패하면 그 책임을 다 뒤집어써야 할 위험이 있기 때문이다. 대형 IPO에서 국내사 단독 주관이 드문 이유다.

임근호/전예진 기자 eigen@hankyung.com

관련뉴스