상장 지주회사의 시가총액이 주요 사업을 영위하는 자회사 시가총액의 절반 수준에 불과한 것으로 나타났다. 감사위원 분리 선출과 최대주주 의결권 제한을 핵심으로 하는 정부의 상법 개정안이 지주사 체제 기업에 더 위협적이라는 분석이 나온다.

한국경제신문이 2일 한국상장회사협의회에 상장 지주회사에 대한 상법 개정안 영향 분석을 의뢰한 결과, 전체 상장 지주회사 79곳(금융회사 제외)의 평균 시가총액은 9876억원이었다. 이들은 주요 사업자회사 평균 시가총액(1조9569억원)의 50.5%에 불과했다.

64개 지주회사(81.0%)는 주요 사업자회사보다 시가총액이 적었다. 이들 64개사를 기업 규모별로 보면 중견기업이 54개로 가장 많았고 대기업 8개, 중소기업 2개 등이었다.

상법 개정안은 사내이사와 동일한 영향력이 있는 감사위원의 분리 선출을 의무화하고, 이때 최대주주와 특수관계인의 의결권을 3%로 제한(3%룰)하는 내용을 담고 있다. 경제계에서는 경영권 공격 수단으로 악용될 것이란 우려를 내놓고 있다.

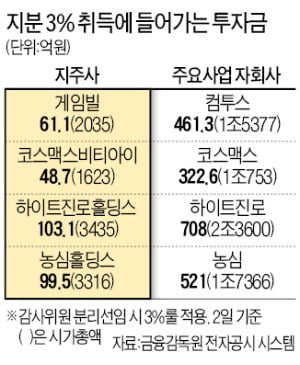

실제 기업 사례에 적용해 보면 지주회사체제 기업이 일반 기업에 비해 경영권 방어에 더 취약한 것으로 나타났다. 감사위원회 도입을 가정할 경우 시가총액 1조7366억원에 달하는 농심에 감사위원을 선임하기 위해서는 최소 521억원(지분율 3%)의 자금이 필요하다. 하지만 농심의 사업 방향과 조직 재편 등 주요 경영방침을 결정하는 지주회사 농심홀딩스를 겨냥하면 99억원(3%)만 있으면 된다.

상법 개정안에서 모회사 주주가 불법 행위를 한 자회사 임원을 대상으로 손해배상소송을 할 수 있도록 한 다중대표소송제 역시 일반 기업에 비해 상장 지주회사에 더 불리한 것으로 조사됐다.

상장 지주사 79곳 중 64곳…주요 사업자회사보다 시총 적어

상법 개정안에 담긴 ‘감사위원 분리 선출 및 최대주주 의결권 3% 제한(3%룰)’은 경제계에서 가장 우려하고 있는 조항이다. 감사위원은 기업 경영 전반에 관여할 수 있는 중요한 자리다. 현재는 감사위원을 선임할 때 사내이사로 먼저 선출해야 한다. 이를 위해서는 주주총회에서 과반수 찬성이 필요하다.

상법 개정안에 담긴 ‘감사위원 분리 선출 및 최대주주 의결권 3% 제한(3%룰)’은 경제계에서 가장 우려하고 있는 조항이다. 감사위원은 기업 경영 전반에 관여할 수 있는 중요한 자리다. 현재는 감사위원을 선임할 때 사내이사로 먼저 선출해야 한다. 이를 위해서는 주주총회에서 과반수 찬성이 필요하다.상법 개정안은 감사위원을 다른 이사와 분리해 선출하도록 하면서 최대주주와 특수관계인의 의결권을 합쳐 발행주식 수의 3%로 제한했다. 지분 3%만 있으면 최대주주와 같은 영향력을 행사할 수 있다. 경제계에서 해당 조항에 반발하고 있는 것은 이처럼 작은 지분 규모로 감사위원 선출을 통해 경영 간섭이 가능해지기 때문이다.

특히 상장 지주회사의 대부분이 중견·중소기업인 것으로 나타났다. 농심홀딩스, 코스맥스비티아이 등 중견기업(54개)이 대다수고, 슈프리마에이치큐·에스제이엠홀딩스 등 중소기업(2개)도 있다. 코오롱, LG, 롯데지주 등 대기업은 8개에 그쳤다.

시가총액 2조3600억원 규모의 하이트진로도 마찬가지다. 하이트진로의 경영권을 3%룰로 공격하기 위해서는 708억원이 필요하다. 하지만 시가총액 3435억원인 하이트진로홀딩스를 노리면 7분의 1 수준의 자금만 있으면 된다. 금액으로는 103억원에 그친다. 상장협 관계자는 “일반회사가 지주회사로 전환할 때 주요 사업 자회사와 지주회사가 2 대 1 또는 3 대 1 규모로 분할된다”며 “지주회사 규모가 필연적으로 작아질 수밖에 없다”고 설명했다. 이 관계자는 “그룹 전체의 의사결정을 담당하는 지주회사에 대한 경영권 공격 시 그룹 전체에 영향력을 행사할 수 있게 된다”며 “일반 회사에 대한 경영권 공격과는 본질적인 차이가 있다”고 덧붙였다.

상장협 분석 결과 금융회사를 포함 전체 상장 지주회사(93개)의 다중대표소송 대상이 되는 자회사는 630개에 달했다. 상장 지주회사 한 곳당 관련 회사 7.8곳이 소송 대상이 된다는 의미다.

상법 개정안에는 ‘상법상 자회사’를 소송 대상으로 규정하고 있다. 상법상 자회사는 모회사가 지분 50%를 초과해 가진 단순 자회사뿐 아니라 자회사가 지분 50%를 초과해 보유한 손자회사까지 포함한다.

이에 따르면 하림지주(피출자회사 26개), 롯데지주(25개), GS(22개), 풀무원(20개) 순으로 소송 리스크가 큰 것으로 조사됐다.

여당인 더불어민주당은 3일 국회에서 상법 개정안이 포함된 기업규제 3법을 두고 경제계 공개 토론회를 열 예정이다.

조미현 기자 mwise@hankyung.com

관련뉴스