보통 IPO 시장을 보면 상장 이후 몇 주간 시장 분위기와 모멘텀에 휩쓸리는 게 사실입니다. 상대적으로 기업가치가 주가에 미치는 영향은 작습니다.

다시 말해 가격 자체의 문제라기 보단 수요가 얼마나 몰리느냐가 관건입니다. 보통 공모물량이 전체 유통주식의 10%에 불과해 수급불균형이 가격급등을 일으키기 때문입니다. 이렇게 보면 월가가 과소평가한 것은 에어비앤비(ABNB)의 기업가치라기 보단 로빈후드로 대변되는 밀레니얼 개인투자자들의 투자수요 열기인 것 같습니다.

밀레니얼 투자자는 왜 이렇게 에어비앤비에 열광했을까요? 이 회사가 갖고 있는 강력한 브랜드파워, 공유경제에 기반한 플랫폼비지니스, 다양한 스토리가 있는 체험비즈니스가 기존 호텔업계와 여행예약시장을 잠식하는 것은 물론 새로운 시장을 창출해낼 것이란 경험적인 판단이 작용했을 것 같습니다.

에어비앤비는 숙박 시설과 숙박객을 온라인으로 연결해주는 서비스입니다. 에어비앤비의 브랜드파워는 이용자 수에서 드러납니다. 2019년 기준 전세계 220개국 10만개 도시에서 5400만명 활성사용자를 보유하고 있으며 누적 사용자는 8억2500만명에 달합니다.

에어비앤비는 2008년 미국 캘리포니아주 샌프란시스코에서 설립됐습니다. 창업자인 브라이언 체스키와 조 게비아는 스타트업 최고경영자(CEO)로서는 특이한 이력을 갖고 있는데요. 뉴욕에서 디자인을 같이 공부한 친구 사이로, 다니던 회사를 떼려 치고 창업을 꿈꾸며 무작정 샌프란시스코로 향했습니다.

국제 디자인 콘퍼런스 연례회의 참가자들이 숙소를 잡지 못하자 이들은 용돈벌이 삼아 자신들의 아파트 거실에 에어매트리스 3개를 놓고 사진을 찍어 인터넷에 올렸는데요. 공항픽업 서비스와 아침식사를 제공해 5일만에 한 달치 월세인 1000달러를 벌었습니다. 그렇게 에어브랙퍼스트앤비드(에어비앤비의 옛 사명)의 사업아이디어가 탄생했습니다.

이후 2009년 게비아의 룸메이트였던 네이선 블레차르지크가 합류했습니다. 블레차르지크는 마이크로소프트에서 일하던 프로그머로 현재 에어비앤비의 최고기술책임자를 맡고 있습니다.

이들 창업멤버의 지분은 체스키가 15%, 게비아와 블레차르지크가 13%입니다. 이들은 이번 상장을 통해 100억달러대 주식부자가 됐습니다.

에어비앤비의 핵심 사업은 숙박시설과 여행객을 연결해주고 중간에서 수수료를 받는 모델입니다. 그런데 왜 공유숙박이라고 불릴까요? 기존 여행예약사이트처럼 호텔이 아니라 개인의 가정집을 임대하는 게 주요모델이기 때문입니다.

에어비앤비에 숙박시설을 제공하는 호스트 400만명 가운데 90% 가량이 개인입니다. 예약숙박의 72%도 개인 호스트가 차지하고 있습니다. 나머지는 여행사 호텔과 같은 전문 호스트고요.

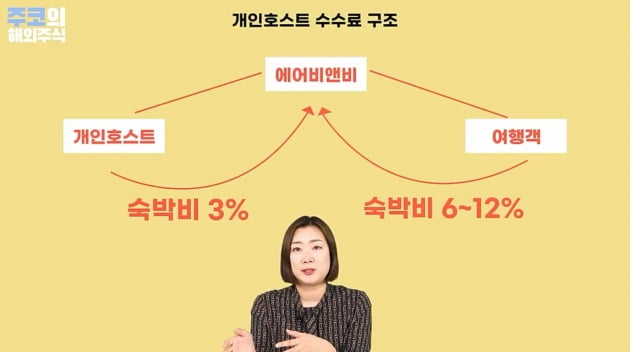

개인호스트냐 전문호스트냐에 따라 수수료 구조가 다릅니다. 개인 집주인은 숙박비의 3퍼센트를 수수료로 떼고, 여행객은 6~12퍼센트의 수수료를 냅니다. 장기 투숙할수록 수수료 율이 낮아집니다.

여행사, 호텔 같은 전문 호스트는 에어비앤비에 14% 가량의 렌탈 수수료를 지불합니다. 대신 게스트는 수수료 없이 방을 이용할 수 있습니다.

에어비앤비 숙박의 강점이 개인 호스트에 있다 보니, 개인 호스트별로 다양한 체험, 관광 프로그램을 제공하고 있는데요. 이 지점이 체험비즈니스가 에어비앤비의 성장동력이 될 수 있는 이유입니다.

예를 들어 스리랑카 표범을 만나는 사파리는 15달러에 체험할 수 있는데요. 에어비앤비 플랫폼에서 시간을 예약하고 지불한 뒤 컴퓨터나 휴대전화를 이용해 참여하면 75분간 스리랑크 표범을 만날 수 있게 됩니다. 딸 아이의 생일 선물로 사파리 체험을 선물했다는 한 엄마는 강력추천 리뷰를 남겼더라 고요.

코로나 이전에는 숙박과 체험을 같이 선보이는 나이트&익스피리언스가 주를 이뤘다면, 팬데믹 상황에서는 숙박과 상관없이 온라인에서 체험만 제공하는 온라인 체험이 성장하고 있습니다.

한국에서도 클래스101 같은 유료강의 플랫폼 이용자가 많이 늘었는데요. 에어비앤비에서도 베스트셀러작가와 글쓰기 같은 여행객 대상이 아닌 온라인 체험 사업을 확대하고 있습니다.

체험비즈니스의 경우 에어비앤비는 호스트로부터 20%를 수수료로 받고 있으며, 게스트는 수수료 없이 이용할 수 있습니다.

에어비앤비는 상장을 앞두고 호스트에게 발언권과 의사결정권을 주기 위한 장치를 마련하기도 했습니다.

에어비앤비 호스트 자문 위원회를 발족해 에어비앤비에서 활동하는 다양한 호스트로 구성된 위원회가 정기적으로 에어비앤비 임원진과 만나 호스트 커뮤니티의 목소리를 대변하고 의견을 전달하는 자리를 가질 예정입니다.

또 10억달러 규모의 호스트 기금을 조성하기로 했는데요. 에어비앤비 주식 920만주를 통해 마련되며 목표액을 초과하는 금액과 이자를 가지고 호스트 커뮤니티를 지원하는 데 사용한다는 계획입니다.

이런 행보는 최근 투자 트렌드로 꼽히는 ESG(환경·사회·지배구조)에도 부합한다는 평가가 나옵니다.

에어비앤비가 겨냥하고 있는 총 진입시장(TAM·Toal Addressable Market) 규모는 3조4000억달러입니다. 창업초기인 2009년 벤처캐피탈(VC)이 산정한 에어비앤비의 총진입시장이 20억달러였던 것에 비하면 1700배나 증가한 겁니다.

총 진입시장 3조4000억달러 가운데 주요 매출원인 단기숙박은 1조8000억달러를 차지합니다. 장기숙박 2100억달러, 체험시장 1조4000억달러입니다.

장기숙박 시장은 부동산중개업 시장을 어느 정도 침투할 것으로 예상됩니다. 회사는 1조6000억달러에 달하는 글로벌 임대시장의 10% 이상을 타깃 시장으로 산정하고 있습니다.

체험시장 규모는 주목할 만 합니다. 현재 서비스되고 있는 체험시장 규모는 2000억달러 수준인데요. 여기에 레크리에이션처럼 관광객 대상이 아닌 체험시장 1조1000억달러를 더해 총 진입시장 규모를 잡았습니다. 그만큼 체험시장에서 에어비앤비의 매출이 증가할 여지가 크다고 볼 수 있습니다.

에어비앤비가 커질수록 사업이나 시장이 겹치는 경쟁사들엔 위협이 될 텐데요. 호텔 대신 가정집 숙소를 선택하는 밀레니얼 여행객들이 크게 증가하면서 호텔업계는 에어비앤비의 사업모델에 직격탄을 맞았습니다.

익스피디아(EXPE)나 부킹닷컴(BKNG) 같은 인터넷 여행예약업체는 숙박제공자와 여행자를 연결하고 중간에서 수수료를 받는다는 측면에서 에어비앤비의 사업모델과 가장 흡사합니다.

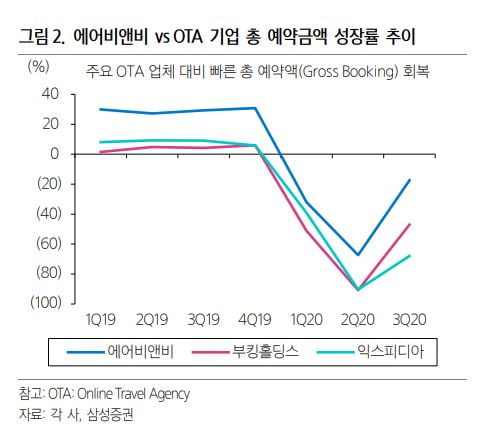

코로나 팬데믹 상황에서 에어비앤비는 경쟁사 대비 탁월한 회복력을 보여주고 있습니다. 에어비앤비의 3분기 총예약금액(GBV·Gross Booking Value)은 전년 대비 17.5% 감소했는데요. 부킹홀딩스와 익스피디아가 각각 47.1%, 67.9% 감소한 것에 비하면 압도적인 회복력을 보였습니다.

익스피디아와 부킹닷컴 역시 에어비앤비처럼 가정집이나 아파트 렌탈 사업에 뛰어들었는데요 아직은 매출 비중이 미미한 편입니다.

에어비앤비의 사업모델이 경쟁사를 압도한다 치더라도 현재 주가는 비싼 편입니다.

이달 9일 뉴욕 나스닥에 주당 공모가 68달러에 상장한 에어비앤비는 144달러에 마감하며 113% 상승률을 기록했습니다. 이후 123달러까지 떨어졌다 18일(현지시간) 기준 157달러까지 치솟는 등 높은 변동성을 보이고 있습니다.

에어비앤비 시가총액은 상장 첫날 시초가 기준 1016억달러였습니다. 우리 돈으로 100조원에 달하는 수준입니다. 이게 얼마나 대단한 규모냐 하면, 미국 6개 호텔체인인 메리어트(MAR) 힐튼(HLT) 인터콘티넨탈 하야트 초이스호델 윈드햄의 시가총액을 다 합한 것과 맞먹습니다. 또 여행예약업체 부킹닷컴과 익스피디아의 시총을 합한 수준과도 비슷하고요.

혁신기업에 후한 애스워드 다모다란 뉴욕대 교수는 에어비앤비 시총이 440억달러를 돌파하면 고평가 된 수준이라고 계산했었는데요. 18일 현재 주가 기준으로 시총은 945억달러 수준에 달합니다.

에어비앤비의 위험요인으로는 규제가 꼽힙니다. 2019년말 뉴저지주 저지시가 주민투표를 통해 에어비앤비의 단기렌탈을 금지하는 등 미국내 규제 움직임은 지속되고 있지만, 매출의 58%가 해외에서 발생(2019년 기준)하고 있는 만큼 영향은 제한적일 것으로 보입니다.

또 최근 공유택시 우버의 기사를 직원이 아닌 개인사업자로 보는 캘리포니아주 주민발의안이 통과된 사례에서 보듯 공유 경제가 자리잡으면서 규제 관련 불확실성이 점차 해소되고 있습니다.

에어비앤비의 2021년 매출은 코로나가 잦아들면서 회복세를 나타낼 것으로 예상됩니다. 하지만 2019년 수준에는 미치지 못할 것이란 의견이 우세합니다. 영업마진이 -10%인 만큼 당분간은 돈을 계속 쓰는 구조가 당분간 이어질 것으로 보입니다.

에어비앤비의 총예약금액은 2019년 기준 380억달러입니다. 부킹닷컴의 964억달러, 익스피디아의 1078억달러보다 한참 뒤집니다. 하지만 총예약금액의 연간 성장률을 25% 수준으로 계산해보면 2031년 에어비앤비의 총예약규모는 1500억달러에 달할 것으로 예상됩니다.

에어비앤비의 향후 기업가치는 총 예약규모가 얼마나 증가하느냐, 영업마진이 얼마나 개선되느냐에 달렸습니다. 다모다란 교수는 에어비앤비의 영업마진이 현재 -10%에서 향후 10년간 25%로 개선될 것으로 내다봤습니다. 이는 2019년 부킹닷컴의 영업마진이 35.48%에 비하면 낮지만 익스피디아에 비하면 훨씬 높은 수준입니다.

다모다란 교수에 따르면 10년 뒤 에어비앤비의 총 예약규모가 2000억달러에 달하고 영업마진이 35%에 도달한다면 기업가치가 600억달러을 넘어설 것이란 계산이 나옵니다.

현재의 에어비앤비 시총은 다른 빅테크 기업들이 그러하듯 이미 10년 뒤 실적을 끌어온 것으로 봐야 할 것 같습니다.

허란 기자 why@hankyung.com

관련뉴스