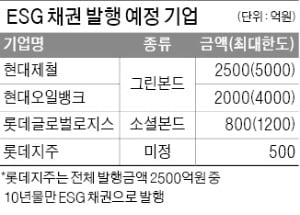

5일 투자은행(IB)업계에 따르면 이달 현대제철(2500억원) 현대오일뱅크(2000억원) 롯데글로벌로지스(800억원) 롯데지주(500억원) 등이 총 5800억원어치 ESG 채권을 발행할 계획이다. 롯데지주를 제외하면 모두 창사 후 처음으로 ESG 채권을 발행한다. 수요예측(사전청약)에서 흥행에 성공해 현대제철(5000억원)과 현대오일뱅크(4000억원)가 최대한도까지 조달한다면 이달 ESG 채권 발행금액은 단숨에 1조원을 넘기게 된다.

5일 투자은행(IB)업계에 따르면 이달 현대제철(2500억원) 현대오일뱅크(2000억원) 롯데글로벌로지스(800억원) 롯데지주(500억원) 등이 총 5800억원어치 ESG 채권을 발행할 계획이다. 롯데지주를 제외하면 모두 창사 후 처음으로 ESG 채권을 발행한다. 수요예측(사전청약)에서 흥행에 성공해 현대제철(5000억원)과 현대오일뱅크(4000억원)가 최대한도까지 조달한다면 이달 ESG 채권 발행금액은 단숨에 1조원을 넘기게 된다.국내 ESG 채권시장에서 일반 기업의 존재감이 희미했던 것을 고려하면 상당한 변화라는 평가다. 지금까지 국내에서 원화 ESG 채권을 발행한 일반 기업(공기업·금융회사 제외)은 SK에너지(5000억원) GS칼텍스(1300억원) TSK코퍼레이션(1100억원) 롯데지주(500억원) 등 네 곳에 불과하다. 정부의 영향을 많이 받는 공기업과 금융회사(은행·카드·캐피털 등)가 ESG 채권시장의 성장을 이끄는 구도가 장기간 이어져왔다. 2018년 1조5000억원이던 국내 ESG 채권 발행금액은 지난해 39조3000억원으로 급증했지만 일반 기업 비중은 1%에도 못 미쳤다.

소극적이었던 일반 기업이 줄줄이 ESG 채권 발행에 뛰어드는 데는 국내 기관투자가들의 자금 운용전략 변화가 결정적인 영향을 미치고 있다. ‘큰손’인 국민연금은 2022년까지 전체 운용자산의 절반을 ESG 기업에 투자한다는 목표를 내걸었다. 국민연금은 주식과 채권 위탁운용사를 선정할 때도 ESG 투자 현황을 중요 평가항목으로 반영하기로 했다. 자산운용사들 역시 최근 ESG 펀드를 잇달아 내놓는 등 ESG 투자에 공을 들이고 있다. IB업계 관계자는 “ESG 채권을 발행하면 일반 회사채보다 많은 투자 수요를 확보할 수 있다는 기대가 커졌다”며 “실제로 수요 측면에서 변화가 나타난다면 채권 발행금리 역시 양호한 조건에서 결정될 가능성이 높다”고 진단했다.

채권시장에선 발행 환경 변화에 맞춰 일반 기업들의 ESG 채권 발행이 잇따를 것으로 보고 있다. ESG 경영에 힘을 쏟고 있음을 드러냄과 동시에 양호한 조건으로 채권을 발행할 기회도 잡을 수 있어서다. 증권사들도 일반 기업을 상대로 이런 이점을 설명하며 ESG 채권 발행을 유도하는 영업전략을 펼치고 있다. 한 대형증권사 기업금융 담당자는 “‘같은 값이면 다홍치마’라는 말처럼 조금이라도 유리한 조건으로 자금을 조달할 수 있는 ESG 채권 발행을 권하고 있다”며 “ESG 관련 경영활동을 부각하려는 곳이 늘고 있음을 고려하면 국내 ESG 채권시장에 참여하는 일반 기업은 갈수록 증가할 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com

관련뉴스