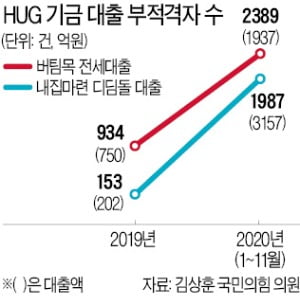

6일 김상훈 국민의힘 의원이 주택도시보증공사(HUG)에 요청해 받은 자료에 따르면 디딤돌 대출 부적격 사례는 2019년 153건(202억원)에서 지난해에는 11월까지 1987건(3157억원)으로 10배 이상 증가했다. 같은 기간 버팀목 전세자금대출 부적격은 934건(750억원)에서 2389건(1937억원)으로 두 배 이상 늘었다.

6일 김상훈 국민의힘 의원이 주택도시보증공사(HUG)에 요청해 받은 자료에 따르면 디딤돌 대출 부적격 사례는 2019년 153건(202억원)에서 지난해에는 11월까지 1987건(3157억원)으로 10배 이상 증가했다. 같은 기간 버팀목 전세자금대출 부적격은 934건(750억원)에서 2389건(1937억원)으로 두 배 이상 늘었다.버팀목·디딤돌 대출은 서민들의 주거 안정을 위해 정부가 출시한 저금리 대출상품이다. 버팀목 전세대출은 부부 합산 연소득 5000만원과 순자산가액 2억8800만원 이하, 디딤돌 대출은 부부 합산 연소득 6000만원과 순자산가액 3억9100만원 이하의 무주택 세대주가 받을 수 있다.

버팀목·디딤돌 대출은 사전 심사를 거쳐 우선 대출을 실행하고, 나중에 사후 자산 심사를 한다. 디딤돌 대출의 자산 심사 부적격 사례는 2019년 48건(54억원)에서 2020년 228건(290억원)으로 증가했다. 버팀목 전세대출 사후 부적격자 수도 2019년 280건(221억원)에서 2020년(11월 말 기준)에는 787건으로 늘어났다.

디딤돌 대출은 사후 자산 심사에서 초과된 금액이 1000만원을 넘을 경우 최고 5%의 가산금리를 더 내야 한다. 버팀목·디딤돌 대출은 시중은행 권유로 받는 경우가 많은데, 자신의 자산이 정확히 얼마인지 파악하지 못할 경우 자산 심사에서 걸린다. 이 때문에 사전 심사를 좀 더 강화해야 한다는 지적이 나온다. 울산 남구에 사는 박모씨는 “애초에 제대로 사전 심사해서 안 된다고 했으면 돈을 안 빌렸을 것”이라며 “자산 심사에서 걸려 대출금을 반환하려면 중도상환수수료를 내고, 상환하지 않으면 이자를 배로 내게 됐다”고 하소연했다. HUG 홈페이지에는 비슷한 민원글이 200건 넘게 올라왔다.

전문가들은 사전 심사 때 주식, 보험금 등 모든 자산을 체크하는 시스템을 만드는 게 바람직하다고 조언했다. 한 전문가는 “사전 심사에서 대출 신청자 자산을 부동산과 예·적금만 가지고 판단하는 건 문제”라며 “대출을 지연시키지 않으면서 심사를 좀 더 꼼꼼하게 할 필요가 있다”고 말했다.

배정철 기자 bjc@hankyung.com

관련뉴스