글로벌 대출형 사모펀드(PD) 시장이 빠르게 성장하고 있다. 중위험·중수익을 노리는 기관투자가들의 선호도가 높아서다. 신종 코로나바이러스 감염증(코로나19) 확산 이후 투자 유망한 대체 투자자산으로 꼽히고 있어 당분간 성장세가 이어질 것이란 전망이 많다.

6일 국제금융센터에 따르면 글로벌 PD 운용 규모는 2009년에서 2019년까지 연 평균 12.3% 증가했다. 2019년 말 기준으로는 9662억달러(한화로 약 1052조원) 수준으로 집계됐다. 은행의 미들 마켓(중소기업 대상) 대출 축소와 비은행 기관의 수익성 제고 필요성 등이 맞물린 결과다.

대표적인 투자 수단은 대출형 사모펀드다. 직접 대출 펀드와 부실채권 펀드가 가장 큰 비중을 차지하는 것으로 나타났다. 투자 지역별 비중을 보면, 북미 55%, 유럽 32%, 아시아 9% 수준이다.

PD는 은행 대출이나 회사채 발행이 어려운 중소·중견 기업을 대상으로 사모펀드를 조성해 지분이 아닌 대출로 운용하는 투자 형태다. 유동성이 낮고, 만기 보유형이 대부분이다. 이자 수익을 주 수익원으로 하고 있다. 투자 대상에 따라 직접대출, 부실채권, 특수상황펀드, 부동산·인프라·벤처 대출 등으로 나뉜다.

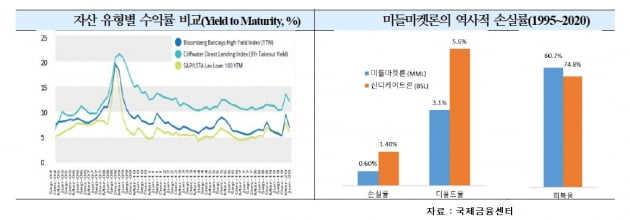

강영숙 국제금융센터 부전문위원은 "자산 다변화와 수익률, 안정적인 현금흐름, 낮은 손실률 덕분에 PD 투자가 확대됐다"고 설명했다.

미들 마켓 대출은 변동금리 대출로 금리 변동에 덜 민감한 데다 전통 자산과의 상관관계도 낮게 나타나는 특징이 있다. 또 현금흐름의 불확실성이 낮고, 투자 기간도 상대적으로 짧아 현금흐름을 중시하는 연기금·보험사 등에 매력적이 투자처로 각광받고 있다.

코로나19 확산 이후엔 상업용 부동산 경기가 악화하고 기업이익이 급감하면서 기관투자가들의 관심이 더욱 높아지고 있다. 지분형(임대형) 투자의 현금 흐름 악화 가능성이 커지면서 부채형(대출형) 투자인 PD에 대한 선호도가 높아진 것이다. 대체투자 정보 전문 서비스 업체 프레킨은 PD 운용 자산이 향후 5년 간 연 평균 11.4%의 성장률을 기록할 것이라고 전망하고 있다.

국제금융센터는 특히 아시아 시장에 대한 관심이 증대될 것이라고 내다봤다. 중소기업의 자금 조달 수요가 크고, 아시아 시장 투자를 추진하는 기관이 증가하고 있어서다. 아시아·태평양 지역은 글로벌 PD 자산 내 비중이 7%에 불과한 실정이다. 아태 지역에선 중소기업 비중이 96%에 달하지만 은행 대출이 대기업에 집중되고 있어, 관련 시장 성장성이 크게 점쳐지고 있다.

다만 전문가들은 코로나19의 불확실성이 남아있어 투자에는 주의가 필요하다고 조언한다.

강 위원은 "코로나19의 장기 전망이 불투명한 만큼 정책지원 축소, 기업 부실화, 펀드 환매 증가에 따른 손실 위험에 유의해야 한다"며 "수익률을 제고하기 위해 레버리지를 활용하는 펀드의 경우, 금융시장이 불안해지면 마진콜(추가 증거금 납부 요구) 발생 등으로 펀드 유동성이 악화할 수 있다"고 말했다.

김은정 기자 kej@hankyung.com

관련뉴스