▷이승현 진진세무회계 대표회계사

안녕하세요. 절세병법의 이승현 회계사입니다. 오늘은 좀 슬픈 이야기를 해볼까 해요. 상속주택에 대한 이야기를 좀 해볼 텐데요.

여러분 우선 상속과 증여의 차이에 대해서 아실 필요가 있는데요. 상속과 증여는 모두 무상으로 재산을 받는 행위라는 데는 공통점이 있습니다. 하지만 상속은 부모님이 돌아가시면서 재산을 물려주실 땐 상속이라고 하고요. 살아계실 때 재산을 주시는 걸 증여라고 합니다.

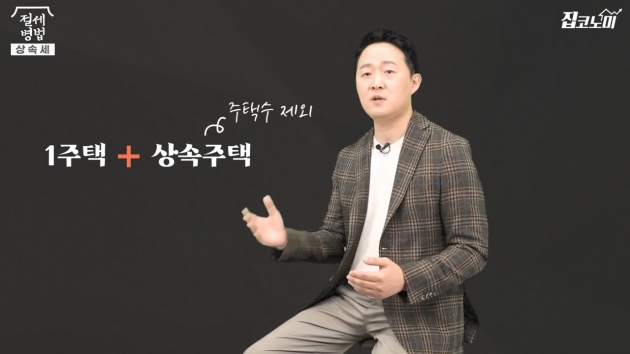

상속은 우리가 예측하지 못한 그런 사건으로 발생되는 거라고 볼 수 있는데요. 그렇기 때문에 1가구 1주택 비과세를 따질 때도 이런 상속주택에 대해서는 주택수에서 제외시켜주는 특례조항을 두고 있습니다.

예를 들어볼까요. 우리 A씨가 기존에 1가구 1주택으로 집을 한 채 갖고 있었습니다. 그러면 이 집을 2년 이상 보유하고 팔 때는 비과세를 받을 수 있겠죠. 그런데 이 집을 팔기 전에 부모님이 돌아가시면서 주택이 한 채 상속됩니다. 그러면 1가구 1주택이었다가 2주택으로 주택수가 늘어나게 되잖아요.

그래서 세법에선 기존에 집이 한 채 있었고 상속주택이 추가된 경우엔 기존주택을 언제 팔더라도 비과세를 해줍니다. 상속주택은 주택수에서 제외시켜주는 것이죠. 그것도 기간 제한 없이 계속 제외를 시켜줍니다.

대신 여러분들이 상속주택 비과세를 판단하실 땐 주의해야 할 사항이 있어요. 우선 상속받은 주택을 먼저 파는 건 비과세가 안 된다는 점입니다. 반드시 기존에 갖고 있던, 상속 전부터 보유하고 있던 집을 먼저 팔아야 비과세를 받을 수 있고요.

그리고 상속받은 집이라고 해서 세법에서 모두 다 상속주택으로 인정해주는 건 아닙니다. 주택수에서 빼주는 상속주택은 반드시 별도 세대원에게 받은 주택이어야 합니다. 상속 개시 당시에 동일 세대원인 경우엔 상속주택으로 보지 않습니다. 반드시 부모님과 내가 따로 별도 세대를 구성하고 있었고, 그 상태에서 부모님의 사망으로 상속이 된 그 주택만 상속주택으로 본다, 그 점을 반드시 기억해주셔야 합니다.

동일 세대원일 때 상속을 받더라도 아주 예외적으로 상속주택으로 보는 경우도 있는데요. 부모님 중 어느 한 분이 60세 이상이고 자녀가 각자 1주택씩을 갖고 있다가 동거봉양을 위해서 합가한 경우가 있을 수 있어요. 한 채 한 채를 갖고 있다가 합가한 경우에, 같이 살다가 돌아가신 경우에, 그런 경우에 한해서는 동일 세대라고 해도 상속주택으로 인정해줍니다.

그리고 두 번째. 부모님이 돌아가시면서 집을 한 채만 남겨줄 수도 있지만 여러 채를 갖고 계시다가 여러 채를 한꺼번에 상속받을 수도 있죠. 그럴 때 여러 채를 모두 상속주택으로 보는 건 아닙니다. 돌아가신 분이 가장 오랫동안 보유하고 있었던 그 한 채, 그 한 채만 상속주택으로 봐주니까요. 반드시 기억해두셔야 합니다.

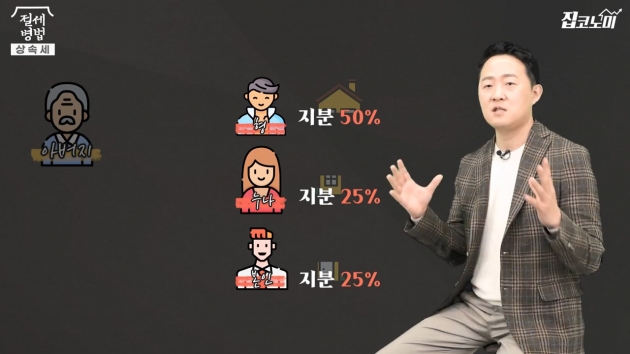

그리고 상속받을 때 내가 집 한 채의 전체를 다 받으며 좋겠지만 형제분들이라든지, 아니면 부모님의 배우자, 이런 분들도 상속의 권한이 있거든요. 그래서 이렇게 공동으로 지분으로 상속받는 경우도 있어요. 지분으로 받는 경우를 공동 상속주택이라고 합니다.

이 공동 상속주택은 지분이 가장 큰 사람, 가장 지분을 많이 상속받은 사람의 주택으로 칩니다. 그래서 내가 소수의 지분만 갖고 있는 경우엔 이 상속주택은 비과세를 판단할 때 계속해서 주택수에서 빼줘요. 한 마디로 공동 상속주택의 소수지분자는 이 주택이 없는 것과 똑같다고 보시면 돼요.

그런데 만약 상속자들이 모두 다 똑같은 지분을 받았다고 생각해보죠. 자녀 세 명이 있는데 3분의 1씩 동일하게 공동 상속을 받았다. 그러면 상속 당시에 그 집에 거주하고 있는 사람, 그 사람의 소유로 보고요. 만약에 그 집이 상속 당시에 아무도 살지 않았다면 상속받은 사람 중에 가장 나이가 많은 최연장자의 집으로 봅니다.

이 상속주택 외에 다른 집을 팔 때 비과세를 알아봤는데요. 상속주택을 먼저 팔게 되면 어떻게 될까요. 2주택 상태에서 상속주택을 먼저 팔면 비과세가 안 된다고 말씀드렸죠. 그러면 비과세가 안 되니까 이 상속주택이 조정대상지역에 있으면 중과세가 적용될까요.

그렇지는 않습니다. 상속주택은 상속받은 지 5년 이내에는 양도소득세가 중과세되지 않도록 하는 중과 배제규정이 있으니까요. 파실 때 조정대상지역이라고 해도 상속주택은 일반과세로 팔 수 있어요.

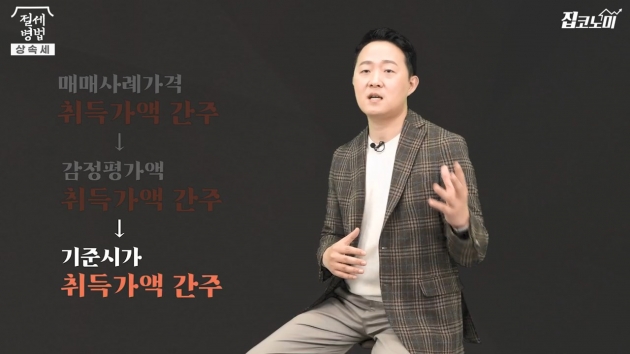

상속주택을 팔 때 양도소득세는 어떻게 계산할까요. 우선 상속받을 때 상속세를 신고한 금액이 상속주택의 취득가격이 됩니다. 매매사례가격이 있으면 그 매매사례가격을 쓰게 돼 있고요, 매매사례가격이 없는 경우엔 감정평가액. 감정평가액이 없는 경우엔 공시가격인 기준시가를 쓰도록 돼 있습니다.

단독주택 같은 경우는 주변에 매매사례가 없겠죠. 그리고 특별히 내가 감정평가를 하지 않았다면 감정평가액도 없을 겁니다. 그러면 그 다음 순서인 기준시가로 취득가격이 결정됩니다.

그런데 시세는 예를 들어 5억 정도 하는데 기준시가는 2억, 3억인 경우가 많아요. 그럴 때는 우리가 기준시가로 신고를 하거나, 아니면 상속세 신고를 안 하게 되면 자동으로 기준시가가 취득가격이 됩니다. 그래서 나중에 내가 상속주택을 팔려고 보니까 5억에 파는데 취득가격은 2억, 3억밖에 안 돼서 양도세가 많이 나오는 경우를 볼 수 있어요.

여러분들이 만약 상속주택을 먼저 팔아서 과세되는 케이스라면 상속 당시에 감정평가를 통해서 금액을 시세에 맞게 신고하시는 게 좋습니다. 만약 감정평가를 5억원에 받아서 5억원에 상속세를 신고해놨다면 나중에 그 집을 5억원에 팔더라도 양도소득세가 없어지는 거죠.

오늘은 우리가 주택을 상속받았을 때 상속주택과 관련된 특례조항들을 알아봤습니다. 상속을 받게되면 대부분 경황이 없잖아요. 그래서 이런 규정들을 확인하기 어려우신데. 미리미리 이런 규정들을 숙지했다가 매도 순서라든지 이런 걸 정하는 데 절세에 도움이 되셨으면 좋겠습니다. 지금까지 절세병법의 이승현 회계사였습니다. 감사합니다.

기획 집코노미TV 총괄 조성근 건설부동산부장

진행 전형진 기자 촬영 김윤화 PD 편집 조민경 PD

제작 한국경제신문·한경닷컴

관련뉴스