캐시 우드의 아크(Ark) 펀드에 막대한 뭉칫돈이 몰려들면서 '크기'로 인한 문제가 불거질 수 있다는 지적이 나왔다. 투자 대상인 파괴적 혁신 기업의 경우 크기가 상대적으로 적은 게 많아서다.

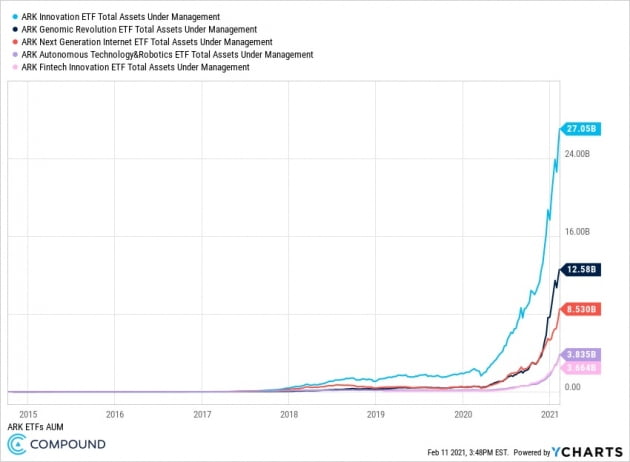

블룸버그에 따르면 우드의 아크 펀드에는 지난 1월 약 82억 달러에 이어 2월에도 벌써 70억 달러 가까이가 유입됐다. 이에 따라 아크인베스트먼트의 5개 액티브 상장지수펀드(ETF) 운용자산은 580억 달러로 폭증했다.

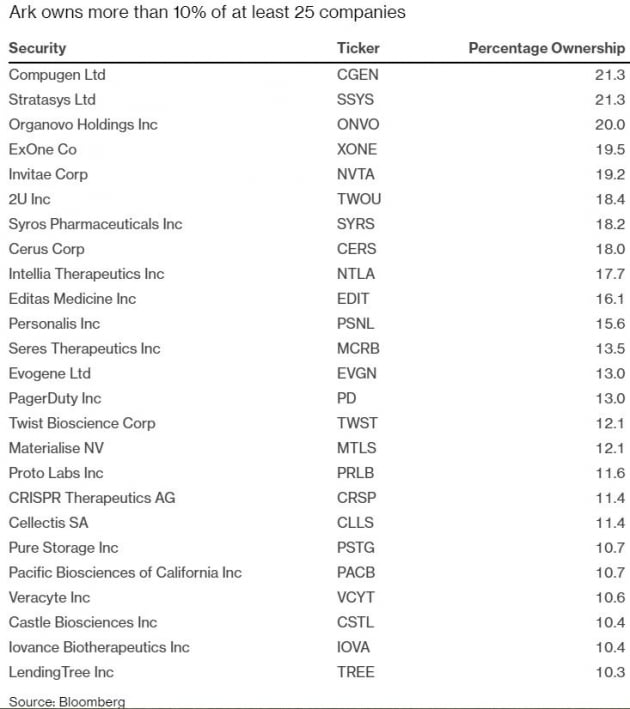

블룸버그는 "'너무 많은 돈'은 월스트리트에서 자주 들을 수 있는 표현이 아니지만 아크와 같은 테마 펀드에겐 골칫거리가 될 수 있다"고 지적했다. 실제 우드의 펀드들은 유전공학, 로봇공학 등 미래 분야에 집중 투자하고 있는데 최근 자금 유입으로 매수 규모를 확대하자 벌써 24개 기업에서 지분이 10%를 넘었다. 여기에는 인비테(Invitae Corp), 세루스(Cerus Corp) 등이 포함된다.

무어스앤드캐봇의 제임스 필로우 이사는 "너무 많은 돈이 너무 적은 분야에 유입될 때는 위험이 생긴다"고 말했다.

삭소뱅크의 피터 간리 애널리스트는 두 종류의 위협이 있을 수 있다고 지적했다.

첫 번째는 시장에 대한 아크의 잠재적인 영향에서 발생한다. 예를 들어, 지난 한 해 동안 아크 펀드로의 엄청난 자금 유입은 바이오 붐을 촉진하는 데 도움이 됐다. 거꾸로 자산이 유출되기 시작하면 섹터를 급속히 약화시킬 수 있다는 뜻이다.

두 번째는 시장에서 아크 펀드에 압력을 가하는 경우다. 아크의 보유 비중이 높은 기업의 주가가 급락할 경우 아크의 추가 매도를 촉발시킬 수 있으며, 아크측의 비중을 감안하면 추가 하락이 추가 매도를 부르는 악순환이 시작될 수 있다.

블룸버그에 따르면 1990년대 야누스 트웬티 뮤추얼 펀드도 소규모 성장주에 투자해 엄청난 인기를 끌었다. 10년간 수익률이 500%를 넘었고 자산은 380억 달러 규모로 커졌다. 하지만 2002년 닷컴 버블이 붕괴되면서 50% 이상의 손실을 입었다. 그리고 투자자들은 다른 펀드로 떠났다.

이 펀드를 관리하던 스콧 슈월즐은 최근 블룸버그 인터뷰에서 "아마도 그녀(우드)는 '크기' 문제를 어떻게 헤처나갈 지 방법을 알아내야할 것"이라며 "펀드의 '크기'가 그녀의 적이 되는 시점이 있을 것"이라고 말했다.

우드는 최근 웨비나에서 "아크 펀드가 매수하는 주식이 빠르게 늘어나 문제를 완화하는 데 도움이 된다"고 언급했다. 또 기업공개(IPO) 및 특수목적인수회사(SPAC)의 증가로 더 많은 선택지가 생기고 있다고 덧붙였다.

우드는 "사람들이 대형주를 살 수밖에 없을 것이라고 말할 때 나는 몇 몇 사례를 들 수 있다"며 "인비테의 경우 2억5000만 달러 짜리 회사였지만 지금 80억 달러 기업이 됐다"고 말했다.

블룸버그는 "문제가 임박했다는 징후는 없다"고 분석했다. 아크가 관리하는 5개 펀드는 지난해 100% 이상의 높은 수익률을 올렸다. 운용 자산이 280억 달러로 가장 많은'ARK Innovation ETF(ARKK)'는 최근 12개월간 수익률이 164%에 달한다.

최근 아크의 움직임을 따르는 경향이 커지면서 우드가 고른 주식들은 폭등하고 있다. 드래프트킹스의 경우 아크의 매입이 알려진 뒤 지난 한 달 간 주당 44달러에서 61달러로 급등했다. 또 이 회사가 지난 1월14일 미국 증권거래위원회(SEC)에 '우주 탐사 ETF(Space Exploration ETF, ARKX)’ 출시 계획을 낸 것으로 보도되자 그날 버진갤럭틱(SPCE)이 19.85%, 위성업체 맥사테크놀로지(MAXR)는 19.63% 급등했다.

베어드의 로스 메이필드 투자분석가는 "과거 역사를 보면 한 때 '뜨거운' 수익률을 올렸던 액티브 펀드들이 평균 수익률로 복귀하는 경우가 많았다. 특히 대규모 자금 유입 이후에 그런 일이 발생했다"고 설명했다.

김현석 기자 realist@hankyung.com

관련뉴스