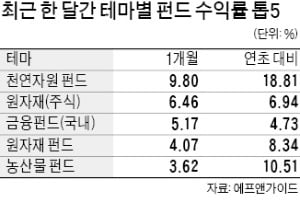

4일 금융정보업체 에프앤가이드에 따르면 28개 천연자원 펀드의 올해 평균 수익률은 18.81%에 달했다. 원자재 펀드 수익률은 같은 기간 8.34%를 기록했다. 농산물 펀드 역시 같은 기간 10% 수익률을 넘어서며 40여 개 부문별 펀드에서 천연자원·원자재·농산물 펀드가 모두 톱5에 들었다.

4일 금융정보업체 에프앤가이드에 따르면 28개 천연자원 펀드의 올해 평균 수익률은 18.81%에 달했다. 원자재 펀드 수익률은 같은 기간 8.34%를 기록했다. 농산물 펀드 역시 같은 기간 10% 수익률을 넘어서며 40여 개 부문별 펀드에서 천연자원·원자재·농산물 펀드가 모두 톱5에 들었다.상품별로는 KB자산운용의 ‘KBSTAR 미국S&P 원유생산기업’ 펀드 수익률이 올 들어 44.24%로 가장 높았다. 삼성WTI원유, 미래에셋TIGER원유선물, 삼성KODEX원유선물 상장지수펀드(ETF) 등도 연초 대비 수익률이 모두 20%를 웃돈다. 이들 상품은 원유 선물에 투자하거나 원유 생산 관련 기업에 투자하는 펀드다.

국제 유가는 최근 수요 개선과 산유국들의 감산 유지에 오름세를 이어가고 있다. 3일(현지시간) 뉴욕상업거래소에서 거래되는 4월물 서부텍사스원유는 전 거래일보다 2.56% 오른 61.28달러에 마감했다. 산유국들이 4월에도 현재 수준의 감산을 이어가는 방안을 검토 중인 것으로 알려지면서 유가는 최근 가파르게 뛰고 있다. 올해 들어서만 30%가량 상승세를 기록 중이다.

구리, 철광석 등 천연자원에 투자하는 펀드 수익률도 오르고 있다. 런던선물거래소에서 거래되는 구리 현물 가격은 3일 t당 9266달러를 기록했다. 9년여 만의 최고치다. 구리 가격은 올초만 해도 t당 8000달러 안팎을 형성하고 있었다. 구리 가격을 기초자산으로 삼는 ‘TIGER구리실물’ ETF는 올해 21%의 수익을 올렸다.

작년 8월부터 오르기 시작한 농산물 가격 상승세는 올해도 역시 지속되고 있다. ‘키움Commodity인덱스플러스’ ‘미래에셋로저스농산물지수’ ‘삼성KODEX3대농산물선물’ ETF 등의 올해 수익률은 10~20%에 달한다.

국내외 투자업계에서는 원자재 가격의 상승 추세가 장기적으로 이어지는 ‘원자재 슈퍼사이클’에 이미 진입했다고 보는 분위기다. 앞서 원자재 슈퍼사이클은 지난 100년간 총 4차례 있었다. 이번 5차 사이클은 1996~2008년 이후 10여 년 만이다. 골드만삭스 리서치팀은 최근 리포트에서 “아연과 코코아를 제외한 모든 시장에서 새로운 구조적 강세장이 나타나고 있다”며 “이번 강세장은 공급이 아니라 수요에 의해 움직이고 있다”고 설명했다.

과거 슈퍼사이클 때와 유동성 및 달러 약세, 인플레이션 등을 비교했을 때 그 강도가 크지 않은 상황이라 이번 사이클이 짧고 강하게 나타날 수 있다는 관측도 나온다.

설지연 기자 sjy@hankyung.com

관련뉴스