국내 최대 온라인 채용 플랫폼인 잡코리아의 주인이 홍콩계 사모펀드(PEF) 운용사 어피너티에쿼티파트너스로 바뀐다.

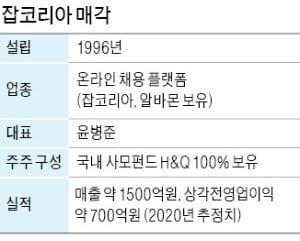

국내 최대 온라인 채용 플랫폼인 잡코리아의 주인이 홍콩계 사모펀드(PEF) 운용사 어피너티에쿼티파트너스로 바뀐다.4일 투자은행(IB)업계에 따르면 잡코리아를 보유한 국내 PEF 운용사 H&Q는 매각주관사 모건스탠리를 통해 잡코리아를 매각하기 위한 우선협상대상자로 어피너티를 선정했다. 매각 대상은 H&Q가 보유한 지분 100%다. 거래 금액은 8000억원대로 알려졌다.

잡코리아 인수전은 다수의 국내외 PEF가 참여하면서 시장의 관심을 끌었다. 2월 말 본입찰에는 어피너티 외에도 CVC캐피탈, TPG, MBK파트너스 등 대형 PEF들이 참여해 흥행에 성공했다. 이 중 어피너티가 가장 높은 가격을 써낸 것은 물론 비가격적 요소에서도 우위를 점하며 최종적으로 잡코리아를 거머쥐었다. H&Q는 다음주 어피너티와 주식매매계약(SPA)을 맺을 것으로 알려졌다.

어피너티는 국내 온라인 플랫폼 채용 시장이 꾸준한 성장세를 보이고 있고, 잡코리아가 국내 1위 기업인 점에 주목했다. 온라인 채용 플랫폼 시장은 최근 연평균 20%대의 높은 성장세를 나타내고 있다. 잡코리아는 40%대의 시장점유율을 기록하고 있다. 2위 업체인 사람인보다 점유율이 두 배 이상 높다. 지난해 신종 코로나바이러스 감염증(코로나19) 여파에도 성장을 지속해 위기 속에서도 건재함을 보여줬다. 잡코리아는 2019년 매출 1000억원을 처음 돌파했다. 잡코리아의 현금창출력을 보여주는 상각전영업이익(EBITDA)은 2019년 약 500억원에서 지난해 10% 이상 늘었다. 특히 잡코리아 내 파트타임 채용 플랫폼인 알바몬은 알짜 매물로 평가된다.

어피너티가 호주의 채용 플랫폼 SEEK과 어떻게 협업할지도 관심이다. 1997년 설립된 SEEK은 호주 멜버른에 본사를 둔 온라인 기반 구인·구직 플랫폼으로, 호주 1위 취업 플랫폼이다. SEEK은 이번 잡코리아 인수전에 참여했지만 막판 본입찰에는 불참했다. 대신 어피너티와 협업 방안을 논의 중인 것으로 알려졌다. 어피너티 입장에선 SEEK의 채용 플랫폼 운영 노하우를 접목해 향후 동남아시아 등 해외 진출을 노리는 등 상당한 시너지를 기대할 수 있다는 관측이다.

어피너티는 이상훈 한국 대표가 주요 거래를 총괄하고 있다. 락앤락, 서브원, 유베이스, 버거킹, SSG닷컴 등 다수의 포트폴리오를 보유하고 있다.

H&Q는 잡코리아 인수 8년 만에 성공적으로 투자금을 회수하게 됐다. H&Q는 2013년 말 몬스터월드와이드로부터 잡코리아 지분 49.9%를 약 950억원에 인수한 데 이어 2015년엔 잔여 지분 50.1%를 약 1100억원에 추가 매입했다. 이번 매각으로 투자 원금의 3배가 넘는 차익을 올릴 것으로 추정된다. H&Q는 지난해 5000억원 규모 블라인드 펀드를 결성해 올해 활발한 투자를 예고했다.

김채연 기자 why29@hankyung.com

관련뉴스