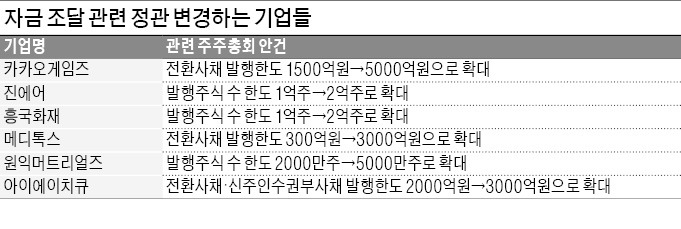

16일 금융투자업계에 따르면 카카오게임즈는 오는 26일 정기 주주총회에서 사모 전환사채(CB) 발행한도를 1500억원에서 5000억원으로 대폭 늘리는 안건을 다룰 예정이다. 현재 준비 중인 5000억원어치 CB 발행을 위한 조치다. 이 회사는 투자자금 조달을 위해 다음달 국내 기관투자가들을 유치해 CB 발행을 마무리할 계획이다.

지난해 1665억원 규모 유상증자를 추진했다가 중도에 포기했던 보툴리눔톡신 제조업체 메디톡스도 투자 실탄 마련에 다시 뛰어들 채비를 하고 있다. 이 회사는 이달 말 주총에서 CB 발행한도를 300억원에서 3000억원으로 늘리는 안건을 승인할 계획이다. 반도체용 특수가스 제조업체인 원익머트리얼즈는 이달 말 정기 주총에서 발행주식 수 한도를 2000만 주에서 5000만 주로 확대하는 안건을 올린다. 반도체 수요 증가에 대응해 꾸준히 증설 투자를 해온 이 회사는 최근엔 반도체 웨이퍼에 열을 균등하게 전달하는 데 쓰이는 소재인 전구체(프리커서)를 새 먹거리로 키우고 있다.

재무적 부담을 줄이기 위해 자본 확충 기반을 다지는 기업도 적지 않다. 진에어는 이달 말 주총에서 발행주식 수 한도를 1억 주에서 2억 주로 늘리는 안건을 다룬다. 이 회사는 지난해 11월 유상증자로 1050억원을 확보했지만 코로나19 사태에 따른 적자가 이어지고 있어 안심하기엔 이른 상황이다. 증권업계에서는 진에어가 올해 800억원대 순손실을 낼 것으로 보고 있다. 새 보험업 회계처리기준(IFRS17) 시행 대비에 분주한 흥국화재도 추가 자본 적립을 위한 밑그림을 그리고 있다. 진에어와 마찬가지로 주총에서 발행주식 수 한도를 1억 주에서 2억 주로 확대하는 안건을 승인할 계획이다. 흥국화재는 지난 3년간 회계상 자본으로 인정받는 후순위채를 잇달아 발행하며 자본을 조달하고 있다. 모든 부채를 시가로 평가하는 IFRS17이 2023년 도입되면 부채 증가로 인한 재무구조 악화가 불가피해서다.

투자은행(IB)업계에선 주식·채권 발행 여건이 모두 양호한 상황임을 고려하면 올해 자금 조달에 뛰어드는 기업이 줄을 이을 것으로 보고 있다. 국내 기업이 공시한 올 1분기 유상증자 금액(예정금액 포함)은 7조2618억원으로 전년 동기(4930억원)보다 14배 이상 많다. 대한항공(3조3159억원) 한화솔루션(1조3460억원) 포스코케미칼(1조2735억원) 등 조 단위 증자에 성공한 기업만 세 곳이다.

회사채 발행도 활기를 띠고 있다. 올 들어 이날까지 발행된 회사채는 17조2620억원으로 작년 같은 기간 대비 7.4% 늘었다. 빠르게 회복된 투자심리를 바탕으로 채권 발행에 나선 모든 기업이 수요예측(사전 청약)에서 ‘완판’에서 성공했다.

김진성 기자 jskim1028@hankyung.com

관련뉴스