포모(FOMO·fear of missing out). 다른 사람들이 모두 누리는 좋은 기회를 놓칠까봐 걱정스럽고 불안한 마음은 ‘인생은 한 번뿐이다(YOLO·you only live once)’라던 청년층을 재테크의 세계로 빨아들였다. ‘영끌(영혼까지 끌어모은 투자)’이나 ‘빚투(빚을 내서 투자)’가 유행하게 된 배경이기도 하다. 집값과 주식값이 득달같이 오르는 상황에서 누군들 마음이 급해지지 않겠는가. 하지만 조급한 마음만으로 되는 일은 없다. 새내기 직장인들은 갈 길이 멀다. ‘재테크 마라톤’의 첫발을 어떻게 떼야 할까.

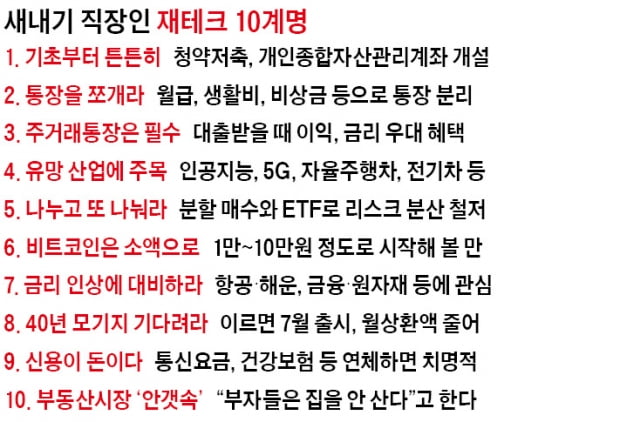

포모(FOMO·fear of missing out). 다른 사람들이 모두 누리는 좋은 기회를 놓칠까봐 걱정스럽고 불안한 마음은 ‘인생은 한 번뿐이다(YOLO·you only live once)’라던 청년층을 재테크의 세계로 빨아들였다. ‘영끌(영혼까지 끌어모은 투자)’이나 ‘빚투(빚을 내서 투자)’가 유행하게 된 배경이기도 하다. 집값과 주식값이 득달같이 오르는 상황에서 누군들 마음이 급해지지 않겠는가. 하지만 조급한 마음만으로 되는 일은 없다. 새내기 직장인들은 갈 길이 멀다. ‘재테크 마라톤’의 첫발을 어떻게 떼야 할까.주거래통장을 만드는 것도 필수다. 금융거래 이력이 차곡차곡 쌓이면 은행들이 대출 한도를 늘려주거나 우대 금리 혜택을 줄 수도 있고, 계좌이체 등의 수수료를 받지 않을 수도 있어서다. 주거래통장은 월급여나 자동이체 등을 통해 지정할 수 있다. IBK생활금융통장은 월급여 50만원 이상, 아파트 관리비 등 자동이체 두 건 이상 등의 조건을 채우면 주거래통장으로 인정해주고, 온라인 뱅킹 타행 이체수수료 월 50회 면제 등과 함께 최대 연 2.5% 금리의 적금통장 가입 자격도 준다. 자동 결제에 대해서는 50만원까지 마이너스통장 형태로 대출해주기도 한다.

한경 머니로드쇼에선 대학 졸업을 앞둔 20대 장모씨가 월 30만원의 여윳돈을 어떻게 굴려야 하는지 궁금하다는 질문이 나왔다. 이에 대해 한 PB는 “금리가 높은 적금도 좋고, 1000~2000원으로 우량주에 분산 투자할 수 있는 ‘잔돈 펀드’를 핀테크 플랫폼에서 선택해 보는 것도 좋다”고 말했다. 공모주 펀드도 대안으로 제시했다.

암호화폐는 어떻게 해야 할까. 보수적인 은행 PB들조차 시각이 약간 변했다. 한 강연자는 “2017년에는 비트코인을 근거 없는 ‘투기’로 치부했지만 지금은 미래에 필요한 기술로 보는 시각이 많아졌다”며 “1만~10만원 정도로 투자를 시작해 본다면 괜찮을 것 같다”고 말하기도 했다. 인플레이션 가능성으로 미국의 금리 인상 전망이 나오는 것에는 “단기적으로 악재일 수 있지만 그 이후에는 기업 실적 개선에 주목해야 한다”며 “조정 장세가 우려되면 항공, 해운, 원자재 주식 등을 살펴볼 만하다”고 조언했다.

금융위원회는 이달 가계부채 관리방안을 통해 총부채원리금상환비율(DSR)을 개인별로 적용하고 신용대출에 대해서도 원리금 분할 상환 의무를 부여할 예정이다. 이렇게 되면 현재 소득이 적은 청년층에게 불리한데 정부는 이에 대한 보완책을 찾고 있다.

주택대출 가능성과 별도로 부동산시장 전망은 어떨까. 밝지는 않다. 하나금융경영연구소가 부자들을 대상으로 조사한 결과에 따르면 응답자의 절반 이상(52.3%)이 ‘올해 부동산 경기가 안 좋아질 것’이라고 답했다.

박종서 기자 cosmos@hankyung.com

관련뉴스