전통 제약사들이 바이오벤처 투자에 열을 올리고 있다. 어느 정도 ‘가능성’이 보이는 유망 바이오벤처 기업의 지분을 사들이는 건 이제 기본이다. 일부 제약사는 정관상 사업목적에 ‘엔젤 투자’를 추가, 이제 막 태어난 바이오벤처를 직접 키우는 작업에 들어갔다. 새로운 파이프라인을 상대적으로 쉽게 확보할 수 있는 데다 운 좋으면 ‘투자 대박’도 거둘 수 있다는 점이 전통 제약사들을 바이오업계의 ‘큰손 투자자’로 변신시키고 있다는 분석이다.

24일 제약·바이오업계에 따르면 한국유나이티드제약은 26일 열리는 주주총회에서 사업목적에 ‘엔젤투자 및 창업 인큐베이팅’을 추가하는 안건을 통과시킬 계획이다. 기술력과 아이디어를 가진 사람들이 바이오 벤처를 창업할 수 있도록 도와주고, 연구개발(R&D)에 필요한 자금도 마련해주겠다는 것이다. 그 대가로 한국유나이티드제약은 해당 회사의 주식을 일부 받는다. 회사 관계자는 “한국유나이티드제약은 신성장동력을 확보할 수 있고 벤처기업은 돈 걱정을 덜고 R&D에 집중할 수 있다는 점에서 ‘윈윈’이 되는 모델”이라고 말했다.

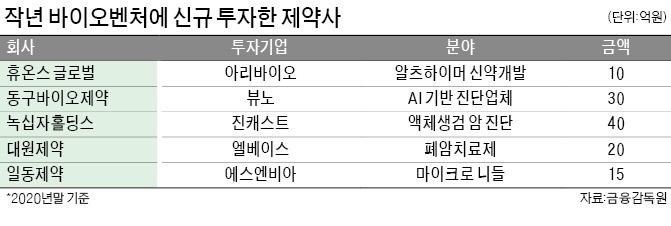

최근 몇 년간 바이오 벤처 투자로 ‘대박’을 터뜨린 동구바이오제약도 최근 사업목적에 ‘신기술사업자, 벤처기업 등에 대한 투자 및 관리·운영 사업’ 등을 추가했다. 회사의 ‘부캐’(부캐릭터)였던 투자사업을 ‘본캐’(본캐릭터) 수준으로 강화하겠다는 의미다. 동구바이오제약은 지난해 투자한 지놈앤컴퍼니와 뷰노가 잇따라 상장하면서 보유 주식가치가 크게 뛰었다. 또 다른 투자기업인 노바셀테크놀로지와 바이오노트, 디앤디파마텍도 상장을 준비 중이다.

대웅제약은 한발 앞선 지난해 6월 중소벤처기업부에 액셀러레이터로 등록하며 “바이오 벤처를 직접 육성하겠다”고 선언했다.

2016년 바이젠셀에 투자한 보령제약(지분율 29.5%)이 이런 케이스다. 보령은 지분투자를 계기로 바이젠셀의 면역세포치료제(VT-EBV-N)에 대한 독점 판매권을 갖게 됐다. 2019년 종근당홀딩스가 치매 치료제를 개발하는 바이오오케스트라에 50억원을 투입한 것도 ‘파킨슨 및 루게릭 치료제 공동개발’을 위한 측면이 컸다. 두 번째는 차익을 노린 단순 투자다. 제약사는 바이오업계의 기술 및 투자동향을 꿰뚫는 ‘눈’을 가졌다는 점에서 투자 성공률이 상대적으로 높은 것으로 알려졌다.

녹십자홀딩스가 그렇다. 이 회사는 10여 년 전부터 단순투자 형태로 여러 바이오벤처에 투자해왔다. 오래전 사들인 제넥신, 유바이오로직스, 케어랩스 보유지분을 지난해 매각해 상당한 차익을 거뒀다. 작년에 녹십자홀딩스가 각각 40억원과 26억원어치 주식을 매입한 진캐스트와 메디베이트가 상장하면 또 다른 투자성공 스토리를 쓸 것이란 얘기가 나온다.

다양한 업체를 ‘투자 바구니’에 담은 건 휴온스글로벌도 마찬가지다. 작년에 새로 매입한 종목만 한미약품 한미사이언스 콜마비앤에이치 아리바이오 대봉엘에스 등 9개에 달한다. 주로 바이오업체이지만, 치킨업체(교촌에프앤비)도 매수 리스트에 올릴 정도로 업종이 다양하다.

오상헌 기자 ohyeah@hankyung.com

관련뉴스