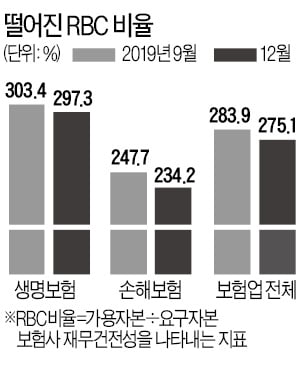

금융감독원은 국내 보험사의 RBC비율(지급여력비율)이 지난해 말 275.1%를 기록했다고 26일 밝혔다. 전분기 대비 8.8%포인트 내린 수치다. RBC비율은 보험사의 가용자본(자본량)을 요구자본(손실금액)으로 나눈 값으로, 보험사의 재무건전성을 보여주는 대표적 지표다.

금융감독원은 국내 보험사의 RBC비율(지급여력비율)이 지난해 말 275.1%를 기록했다고 26일 밝혔다. 전분기 대비 8.8%포인트 내린 수치다. RBC비율은 보험사의 가용자본(자본량)을 요구자본(손실금액)으로 나눈 값으로, 보험사의 재무건전성을 보여주는 대표적 지표다.운용자산이 늘어난 가운데 시장금리가 오르면서 건전성 리스크가 커졌다는 게 업계 설명이다. 보험업계의 운용 자산은 지난해 9월 1034조3000억원에서 12월 1047조2000억원으로 12조9000억원 늘었다. 이에 따라 요구 자본도 2조2000억원 증가했다. 반면 이 기간 가용자본은 9000억원으로 소폭 느는 데 그쳤다. 금리가 오르면서 보험사가 보유한 채권 가치가 떨어진 탓이 컸다. 한 보험업계 관계자는 “보험사는 주로 장기채권 등에 투자해 자산을 운용하기 때문에 금리가 오르는 것은 호재”라면서도 “대신 보유 중인 채권값이 내려 자산 평가액이 감소하기 때문에 장단점이 있다”고 설명했다.

보험사 해외 실적도 크게 줄어들었다. 해외 점포가 있는 국내 10개 보험사의 지난해 순이익은 4560만달러를 기록했다. 전년보다 34.8% 쪼그라들었다. 보험 부문에서는 6150만달러의 이익을 냈지만, 금융투자업에서 1590만달러의 손실을 냈다. 생보사는 코로나19 사태 이후 해외 대면 영업이 위축되면서 실적이 떨어졌다.

이런 가운데 보험업 기반이 지속적으로 위축되고 있다. 인구가 줄면서 보험사가 새로운 고객을 발굴하기 어려워졌다. 수년째 저금리가 이어지면서 운용 수익을 올리는 것도 녹록지 않다. 여기에 코로나 사태 이후 대면 판매 채널이 급격히 위축되면서 디지털 전환도 중대 과제로 떠올랐다.

금감원 관계자는 “금리 변동과 코로나19 추이 등 위기 상황에 대한 분석을 강화할 것”이라며 “보험사가 선제적으로 재무건전성을 제고하도록 감독할 계획”이라고 말했다. 다만 건전성은 비교적 잘 관리되고 있다는 게 금감원의 설명이다. 금감원의 RBC비율 권고치(150%)를 밑돈 곳은 MG손해보험(135.2%)이 유일했다. 한 보험업계 관계자는 “2023년 신국제회계기준(IFRS17)과 신지급여력비율(K-CIS)이 도입되는 것도 여전히 부담”이라며 “보험사마다 후순위채를 발행하는 등 자본 확충을 위해 노력하고 있다”고 설명했다.

정소람 기자

관련뉴스