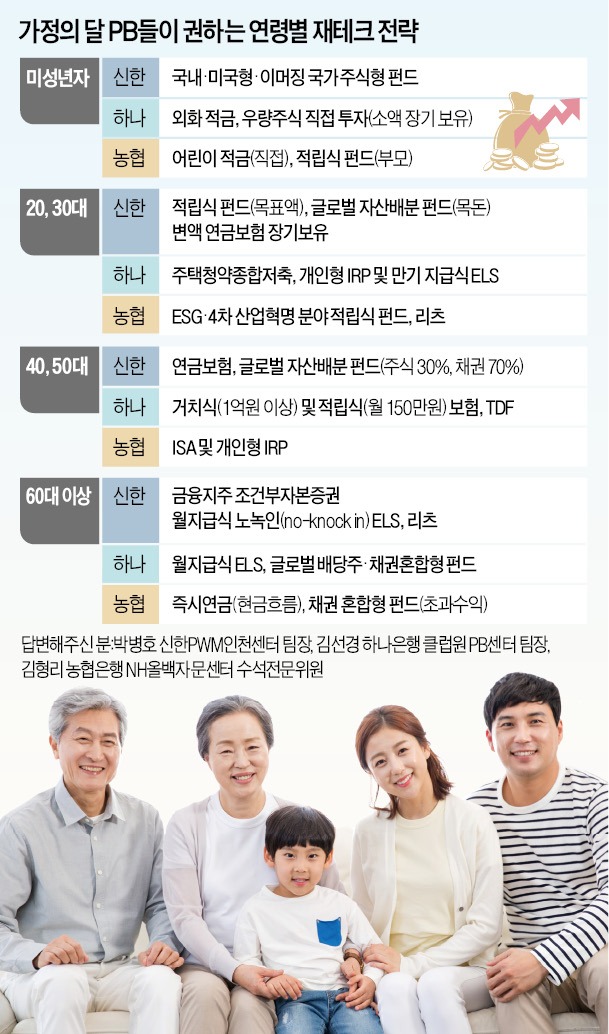

전문가들은 이런 때일수록 기대 여명에 따라 포트폴리오를 조정하는 ‘생애주기 자산관리’에 관심을 둬야 한다고 조언한다. 성장 산업에 장기 분할 투자하는 ‘투자의 기본’도 중요하다. 은퇴 시점까지 얼마 남지 않은 고령자일수록 리스크가 큰 암호화폐 투자는 맞지 않는다. 가정의 달을 맞아 신한·하나·농협은행의 대표 자산관리(WM) 전문가로부터 생애주기 자산관리 전략을 들어봤다.

어린 자녀에겐 금융투자 경험 자체가 곧 자산이 될 수 있다. 박병호 신한PWM 인천센터 팀장은 “미성년 자녀에겐 기업과 경제에 관심을 갖게 하는 것 자체가 살아 있는 교육”이라며 “용돈과 세뱃돈을 종잣돈으로 삼아 펀드에 가입시키고 10년 이상 장기 투자를 시켜 보는 게 좋은 방법”이라고 추천했다. 그는 “선진국과 개발도상국 펀드에 나눠 투자하면 자녀가 글로벌 경제성장의 큰 흐름을 이해하는 데 도움이 될 것”이라고 덧붙였다. 김선경 하나은행 클럽원 PB센터 팀장도 “외화 적립식 적금으로 미래 자금을 모으게 하거나 체크카드 한도 설정 등으로 자녀에게 소비와 저축에 대한 기본 개념을 갖도록 하면 좋을 것”이라며 “주식 투자는 생일이나 명절 등 특별한 일이 있을 때마다 진행하는 게 좋다”고 조언했다.

20~30대는 가장 공격적으로 자금을 운용할 수 있는 시점이다. 결혼, 주택 구입 등 목적별로 목표 금액을 설정하고 과감하게 투자할 필요가 있다. 김형리 농협은행 NH올백자문센터 수석전문위원은 “최근 2030세대는 암호화폐나 개별 주식 투자를 선호하고 있지만 결국 중요한 건 ‘티끌 모아 태산’”이라며 “적립식 펀드에 가입해 연 5~10%대 수익률을 얻을 수 있도록 유형별로 포트폴리오를 짜두는 게 기본”이라고 했다. 박 팀장은 “선진국 적립식 주식형 펀드에 최소 3년 이상 투자하고 만들어진 목돈은 글로벌 자산 배분 펀드나 미국 배당주 펀드로 모아두는 걸 권한다”며 “자산의 10~20%가량은 대형 우량주 중심의 직접 투자로 시장 초과 수익을 기대하는 전략도 유효하다”고 했다.

전문가들이 청년기가 위험을 감수할 수 있는 시기라고 말하는 이유는 자산 인출 시점이 비교적 많이 남아 있기 때문이다. 적립식 투자를 오랫동안 지속할 경우 중도에 지수가 낮아진 시점에서도 꼬박꼬박 원금을 쌓을 수 있고, 최종 인출기 지수 수준에 따라 수익률을 높일 여지도 많다.

박 팀장은 “40대는 지출도 많지만, 자산 축적도 가장 활발한 시기”라며 “글로벌 자산배분펀드(주식 30%, 채권 70%) 및 미국 배당주 펀드에 가입하거나 ‘노녹인(no-knock in) 주가연계증권(ELS)’ 등을 담아 자산을 불려야 한다”고 말했다. 노녹인 ELS는 해당 ELS의 기초지수가 상환 조건을 충족하면 약정 수익을 지급하는 구조 자체는 녹인 ELS와 동일하지만 기준일의 지수 종가만 따지기 때문에 원금 손실 가능성이 상대적으로 낮다.

60대 이상이라면 첫 직장에서 은퇴하고 수익보다 지출이 많을 공산이 크다. 김 팀장은 “즉시연금이나 월지급식 ELS, 배당주 펀드 등으로 최대한 과세 이연을 노리면서 현금 흐름을 확보해야 한다”고 했다. 박 팀장도 “발행회사의 신용등급이 AAA 이상인 금융지주 조건부자본증권으로 정기예금 대비 두세 배가량의 이자를 분기에 얻는 것도 좋은 투자 전략”이라고 덧붙였다.

주식 시황과 부동산 전망 세미나 등에 가족이 함께 참여하는 것도 가족 재테크 관점에서 중요하다. 상속 증여 등과 관련한 갈등을 예방하고 의사결정에 모두 참여할 수 있기 때문이다. 김 팀장은 “생애주기 자산관리 관점에선 연금 상품을 자산의 30% 이상으로 가져가라고 권하고 싶다”며 “10년 지급, 종신형 등으로 수령 기간을 분산하는 것도 좋은 방법”이라고 했다.

김대훈/빈난새 기자 daepun@hankyung.com

관련뉴스