조 바이든 미국 대통령의 취임 첫 해인 올 여름 주식시장은 강세장으로 기록될까? 역사적으로 보면 가능성이 높지만 이번엔 다른 고려할 요인들이 있다는 지적이다.

야후파이낸스는 2일(현지시간) 뱅크오브아메리카(BofA)의 보고서를 인용해 이같이 보도했다.

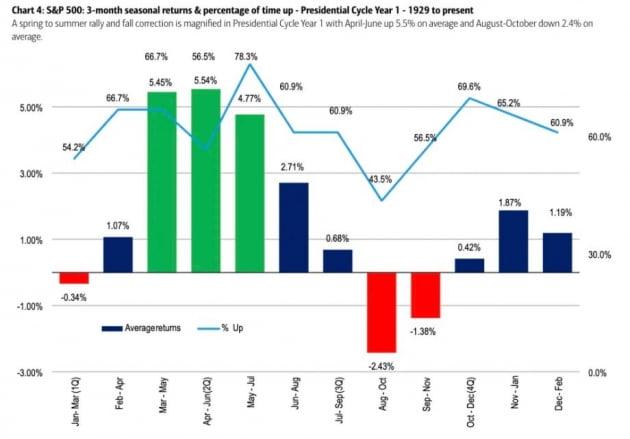

BofA의 스테픈 서트마이어 주식전략가기 1929년부터 대통령 임기 첫해의 S&P 500 지수의 월별 수익률을 살펴봤더니 5월 1.9%, 6월 0.49%, 7월 2.28% 등 여름 기간이 가장 높았다. 취임 첫해를 3개월씩 끊어 조사해도 5~7월에 평균 4.77%나 올랐다. 이 기간에 지수가 상승할 확률은 78.3%에 달했다. 이런 여름 랠리는 신임 대통령의 강력한 정책 드라이브와 이에 대한 투자자들의 낙관론을 반영한 것으로 추정된다.

하지만 여름이 끝나고 날씨가 시원해지는 8월부터는 수익률이 떨어진다. BofA는“3개월씩 끊어봤을 때 8~10월(-2.43%)과 9~11월(-1.38%)은 취임 첫해 1년 중 가장 약한 장세를 보이는 기간"이라며 "이 기간에는 하락 조정의 위험이 있음을 시사한다"고 주장했다. 이는 신임 대통령의 경제 정책 드라이브가 야당의 반대에 막히면서 투자자의 낙관론이 사그라들기 때문으로 보인다.

BofA는 올해 과거와 다른 모습이 나타날 수 있다고 지적했다. 코로나 팬데믹으로 인해 고려할 요소가 많아져 과거 데이터만을 믿을 수는 없다는 얘기다.

첫 번째로 고려할 점은 인플레이션이다. 인플레이션이 치솟으면 미 중앙은행(Fed)의 완화적 통화정책에도 부정적 영향을 미칠 수 있다. 이번 여름 Fed가 테이퍼링을 한다는 힌트를 내놓는다면 투자자들은 친절하게 반응하지 않을 것이다.

바이든 정부가 발표한 인프라딜에 대한 의회의 반대도 고려해야한다. 민주당이 공화당과의 협상 과정에서 예산 규모를 줄일 경우 투자자들은 동요할 수 있다. 인프라 투자를 위한 증세 계획도 투자자들의 걱정을 부를 것이다.

제프리스의 아네타 마르코스카 수석 이코노미스트는“향후 12개월 내에 경기 사이클이 초중기에서 후기로 전환될 것이며, 이는 증시에 약간을 어려움을 줄 수 있다"고 말했다.

한순천 인턴·김현석 기자

관련뉴스