유안타증권은 9일 SBS에 대해 TY홀딩스와 SBS미디어홀딩스의 합병으로 SBS 자회사들의 지분가치가 재평가받을 것이라며 목표주가를 기존 5만원에서 9만5000원으로 올렸다. 투자의견은 ‘매수’를 유지했다.

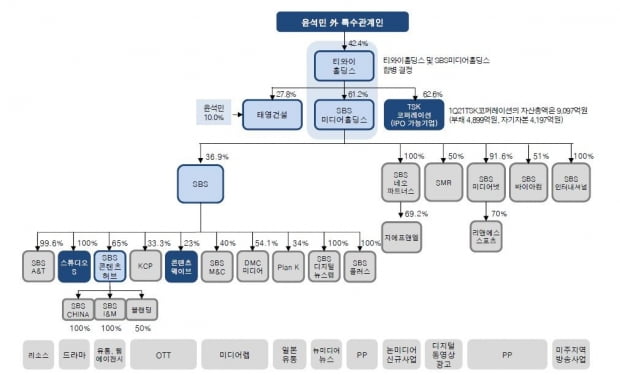

TY홀딩스와 SBS미디어홀딩스 사이의 합병기일은 올해 12월28일로 결정됐다. 박성호 유안타증권 연구원은 “지주사 간의 합병 이후 SBS 자회사들의 지위가 TY홀딩스의 증손회사에서 손자회사로 변경된다”며 “스튜디오S를 비롯한 SBS자회사들은 SBS가 지분 100%를 유지·확보해야 하는 법적 규제에서 벗어나게 되는 것”이라고 설명했다.

SBS는 작년 스튜디오S에 운영자금 목적으로 200억원을 출자했지만, 여전히 자기자본이 작년 말 기준 276억원으로 스튜디오드래곤, JTBC스튜디오 등에 비해 자금력에서 열위인 상태다.

박 연구원은 “지주사 합병을 계기로 내년 스튜디오S의 기업공개(IPO) 또는 스튜디오S와 SBS콘텐츠허브 사이의 합병 등 제작사의 자본확충이 이뤄지면 SBS의 스튜디오S 지분가치가 부각될 수 있다”고 내다봤다.

이에 더해 카타르월드컵 관련 수익은 SBS의 실적을 끌어올리게 될 전망이다. 광고 수익은 제로로 가정했지만, 중계권을 재판매해 650억원을 벌어들여 중계권비용 500억원을 내고도 150억원을 남기게 될 것이라고 박 연구원은 분석했다.

한경우 한경닷컴 기자 case@hankyung.com

관련뉴스