올 하반기 국내 증시 투자 전략으로 배당주 투자가 주목받고 있다. 코스피지수가 3300 안팎에서 움직이고 있지만 인플레이션과 긴축 우려 등 시장 불확실성을 키우는 요인이 여전히 남아 있기 때문이다. 뚜렷한 지수 상승 동력과 방향성이 애매한 국면이 지속되면 상대적으로 안정적인 성과를 보이는 고배당주가 대안이 될 수 있다는 설명이다. 국내 상장기업의 이익이 개선되면서 올해 배당성향이 올라갈 것이란 기대도 배당주 투자 매력도를 높이고 있다.

2016~2020년 코스피 고배당50 지수는 연평균 -6.9%의 수익률을 나타내며 부진한 모습이었다. 코로나19가 닥친 지난해엔 코스피지수 대비 수익률 격차가 -29.1%포인트까지 떨어져 ‘방어주’ 역할도 하지 못했다.

그러나 하반기 금리와 물가 상승에 대비해 배당주는 실효성 높은 투자 대안으로 꼽히고 있다. 김용구 삼성증권 연구원은 “미국 중앙은행의 테이퍼링 공식화가 다가온 가운데 장기금리 상승 압력에 대응하는 가장 안전한 투자 전략은 고배당주”라고 말했다. 삼성증권의 분석에 따르면 배당수익률이 5%인 주식은 장기 명목금리가 0.1%포인트 상승할 때 주가 하락폭이 -2%에 그치지만, 배당수익률이 1%로 낮은 주식은 -10% 수준으로 주가가 하락하는 경향을 보였다.

연말까지 기업의 배당이 늘어날 것으로 예상된다는 점도 매력적이다. 증권가에서 추정하는 올해 유가증권시장 상장사의 평균 배당성향(순이익 중 배당액 비율)은 23.3%이고, 평균 배당수익률은 1.6%(주가 대비 배당액 비율)다.

그러나 신한금융투자는 배당성향은 31%로, 배당수익률은 2.3%로 올라갈 것으로 내다봤다. 김상호 신한금융투자 연구원은 “올해 유가증권시장 12개월 선행 주당순이익은 연초 대비 30% 상향 조정됐지만 주당 배당금은 10% 오르는 데 그쳤다”며 “상장기업의 배당수익률은 0.7%포인트 더 올라갈 여력이 있다”고 설명했다.

지난해 코로나19 영향으로 급감했던 중간 배당도 4조원에 달할 것으로 예상된다. 작년 중간 배당 규모는 2조9208억원에 그쳤다. 지난해 반기 배당을 중단했던 현대차, 에쓰오일, 현대중공업지주, LG유플러스, 이노션, 씨젠 등이 중간 배당을 예고했다.

신한금융투자는 ‘이익 상향 추세의 고배당주’로 하나금융지주, 고려아연, 금호석유, 한국금융지주, 삼성증권, 제일기획, BNK금융지주, 에스엘, DGB금융지주, 현대홈쇼핑 등을 꼽았다.

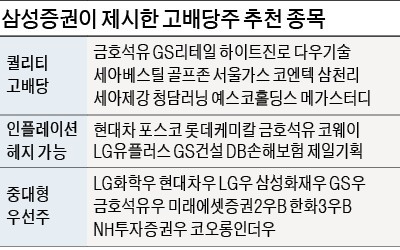

삼성증권은 ‘퀄리티 고배당주’, ‘인플레이션 헤지 가능 고배당주’, ‘중대형 우선주’로 나눠 고배당주 투자 전략을 제시했다. 퀄리티 종목은 기업의 수익성, 재무 건전성, 영업 효율성 등을 토대로 질적 우수성이 돋보이는 기업으로, 금리 변동성이 커진 시점에 안전한 투자 대안이 될 수 있다는 설명이다. 시가총액 3000억원 이상 대형주 중에선 금호석유, GS리테일, 하이트진로, 다우기술, 세아베스틸, 골프존, 서울가스, 코엔텍, 삼천리, 세아제강을 꼽았다. 중소형주 중에선 청담러닝, 제이에스코퍼레이션, 예스코홀딩스, 메가스터디, 경동도시가스, 씨엠에스에듀 등을 추천주로 제시했다.

삼성증권은 ‘퀄리티 고배당주’, ‘인플레이션 헤지 가능 고배당주’, ‘중대형 우선주’로 나눠 고배당주 투자 전략을 제시했다. 퀄리티 종목은 기업의 수익성, 재무 건전성, 영업 효율성 등을 토대로 질적 우수성이 돋보이는 기업으로, 금리 변동성이 커진 시점에 안전한 투자 대안이 될 수 있다는 설명이다. 시가총액 3000억원 이상 대형주 중에선 금호석유, GS리테일, 하이트진로, 다우기술, 세아베스틸, 골프존, 서울가스, 코엔텍, 삼천리, 세아제강을 꼽았다. 중소형주 중에선 청담러닝, 제이에스코퍼레이션, 예스코홀딩스, 메가스터디, 경동도시가스, 씨엠에스에듀 등을 추천주로 제시했다.인플레이션 헤지(위험 회피)를 겨냥한 고배당주는 2018년 이후 평균 배당수익률이 시장 평균을 넘으면서 올해 영업이익도 양호한 종목 중 과거 물가 상승기 수익률을 고려해 추렸다. 이에 해당하는 종목은 현대차, 포스코, 롯데케미칼, 금호석유, LG유플러스, 코웨이, GS건설, DB손해보험, 제일기획, LS 등이다.

삼성증권은 중대형 우선주(보통주 시가총액 1조원 이상) 중에서는 LG화학우, 현대차우, LG우, 삼성화재우, 금호석유우, 미래에셋증권2우B, GS우, NH투자증권우, 한화3우B, 코오롱인더우 등 10개 종목을 추천했다.

설지연 기자 sjy@hankyung.com

관련뉴스