아버지 명의로 된 땅에 자신의 돈으로 상가를 지은 뒤 임대업을 하려던 A씨는 최근 고민에 빠졌다. 부모의 땅을 무상으로 사용하는 것도 증여에 해당돼 증여세를 물 수 있다는 사실을 뒤늦게 알게 된 것이다. 설상가상으로 사업자로 등록된 아버지는 아들에게 무상으로 토지를 빌려주는 것이 소득세법상 ‘부당행위계산’ 규정이 적용돼 소득세를 추가로 부담할 수 있다.

땅만 빌려줘도 증여

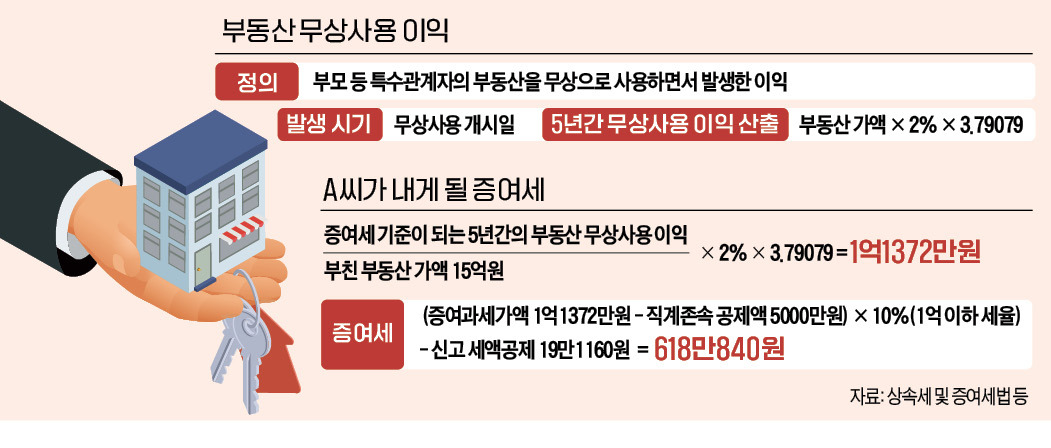

한국경제신문사가 지난달 발간한 《김앤장 변호사들이 풀어 쓴 궁금한 상속·증여》에서는 부모 등 특수관계인의 부동산을 무상으로 사용할 때 발생하는 증여세 부담을 상세히 다뤘다. 현행 상속세 및 증여세법에 따르면 부모 등 특수관계자의 부동산을 무상으로 사용하면 무상사용이익에 대해 증여세를 과세하고 있다. 무상사용 개시일을 기준으로 이후 5년간의 무상사용이익이 1억원 이상이면 증여세를 부과한다.

부동산 무상이익에 따른 증여 규모는 기획재정부가 정한 요율과 산식을 기준으로 계산한다. 관련 시행령에 따라 현재는 부동산 가액에 연 2%가 적용되며, 5년 동안의 이용에 따른 시간 가치를 감안한 계수 3.7907을 추가로 곱해 산출한다. A씨가 15억원 상당의 아버지 명의 토지에 상가를 지었다면 해당 산식을 적용해 5년간 증여받은 가치는 1억1372만원인 것으로 판단한다. 직계존속 공제액 5000만원을 차감하고 나머지 6372만원에 대해 증여세를 과세해 A씨가 물게 될 증여세는 618만원이다.

사용 기간이 5년을 넘긴다면 증여세 부과액도 따라서 늘어난다. 5년이 되는 날의 다음날부터 토지 무상사용이익을 다시 증여받기 시작한 것으로 간주해 5년간의 토지 무상 사용이익이 부과된다. 이처럼 부동산을 무상사용하는 동안 5년마다 증여세를 내야 한다. 해당 기간 부동산 가치가 올랐다면 납부해야 하는 증여세 역시 5년마다 늘어나게 된다.

공동 사업자 되면 세금 절감

부동산을 무상으로 빌려준 부모가 사업자라면 추가로 세금을 내야 한다. 사업자가 본인 소유의 부동산을 특수관계인에게 무상으로 제공해 소득을 부당하게 줄이는 것으로 판단돼 해당 부분에 대해 소득세가 부과되기 때문이다. 소득세법 제41조가 규정하는 ‘부당행위계산’은 사업소득 또는 기타소득이 있는 사람이 특수관계인과의 거래로 인해 소득에 대한 조세 부담을 부당하게 감소시킨 것으로 인정되는 경우 해당 과세 기간의 소득금액을 의미한다. 과세당국은 조세 회피를 방지하기 위해 이 같은 제도를 활용해 소득세를 과세하고 있다.

부동산을 무상으로 빌려준 부모가 사업자라면 추가로 세금을 내야 한다. 사업자가 본인 소유의 부동산을 특수관계인에게 무상으로 제공해 소득을 부당하게 줄이는 것으로 판단돼 해당 부분에 대해 소득세가 부과되기 때문이다. 소득세법 제41조가 규정하는 ‘부당행위계산’은 사업소득 또는 기타소득이 있는 사람이 특수관계인과의 거래로 인해 소득에 대한 조세 부담을 부당하게 감소시킨 것으로 인정되는 경우 해당 과세 기간의 소득금액을 의미한다. 과세당국은 조세 회피를 방지하기 위해 이 같은 제도를 활용해 소득세를 과세하고 있다.김앤장 변호사들은 이 경우 특수관계자인 토지 또는 건물소유자들이 공동으로 부동산임대업 등 사업을 운영하는 것이 세금을 아끼는 방법이라고 조언한다. 이렇게 되면 부동산을 한쪽이 다른 쪽에 빌려주는 것이 아니라 사업상 동등한 사업상 파트너로서 사업에 필요한 자원을 공유하는 것이 된다. 이렇게 되면 한쪽이 부동산을 무상사용하더라도 증여세는 물론 소득세를 내지 않아도 된다.

하지만 이때도 부동산을 활용해 발생하는 이익이 한쪽에 집중된다면 증여세가 부과될 수 있으니 주의해야 한다. 사업 파트너가 사업에 필요한 지분을 각자 출자한 만큼 그에 맞춰 이익을 배당해야 한다는 이유에서다. 출자 비율과 이익 배분 비율 간 차이가 지나치게 크면 세무당국의 과세를 피하기 어렵다. 실제로 부동산임대업을 공동으로 영위하는 부동산 사업자의 출자지분 이율이 각각 6.4%, 93.6%인 반면 손익분배 비율이 33.3%, 66.7%로 산정되자 통상적이고 정상적인 손익분배가 이뤄졌다고 보기 어렵다고 판단해 세금이 부과된 사례가 있다.

김소현 기자 alpha@hankyung.com

관련뉴스