신한금융투자는 23일 티앤엘에 대해 3분기에도 높은 수준의 수출을 지속하면서 매출과 영업이익이 증가할 것으로 봤다. 올 4분기 창상피복재 생산설비 증설로 내년에는 매출 성장폭이 더욱 커질 전망이다. 투자의견 ‘매수’를 유지하고, 목표주가를 기존 7만원에서 8만원으로 올렸다.

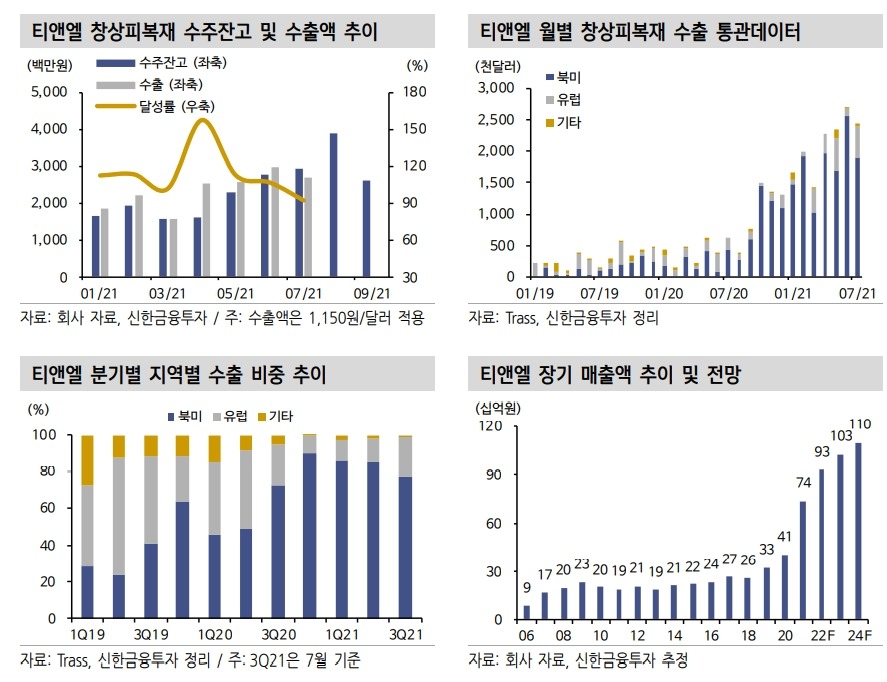

티앤엘의 7월 창상피복재 수출액은 244만달러(약 28억9000만원)로, 전년 동기 대비 289.0% 늘었다. 지난 6월(268만달러)에 이은 역대 두 번째 수치다. 이동건 연구원은 “반기보고서에 공시된 7월 수주잔고 29억2000만원과 유사한 수준”이라며 “반기보고서 기준 3분기 합산 수주잔고는 94억2000만원으로, 이를 감안하면 8~9월 수출도 높은 수준을 지속할 전망”이라고 말했다.

3분기 매출 및 영업이익은 각각 203억원, 89억원으로 추정했다. 2분기 대비 각각 21.3%, 43.5% 늘어날 전망이다. 정형외과용 고정제와 창상피복재 매출은 각각 20억원, 168억원으로, 정형외과용 고정제는 2분기 대비 유사한 수준을 유지하겠지만 창상피복재는 20.1% 증가할 것으로 봤다.

이 연구원은 “고성장세가 지속 중인 창상피복재 수출액은 112억원을 기록할 전망”이라며 “영업이익의 고성장은 2분기부터 본격화된 영업 지렛대(레버리지) 효과와 외주 포장 단가 하락에 따른 매출총이익률이 큰 폭으로 개선됐기 때문”이라고 설명했다.

내년에도 성장을 이어갈 전망이다. 티앤엘의 내년 연결 재무제표 기준 매출과 영업이익은 931억원, 382억원으로 추산된다. 전년 대비 각각 26.4%, 33.4% 증가할 것이란 예상이다. 올 4분기 창상피복재 생산설비 증설 효과가 본격화 되면서, 매출 고성장이 지속될 것으로 이 연구원은 내다봤다.

그는 “증설로 현재 생산여력 대비 약 50%가 늘어날 것”이라며 “현재 3개월 이상 수주가 지연될 만큼 우호적인 업황을 고려하면, 증설 효과를 바탕으로 한 매출 성장폭은 예상치를 상회할 가능성이 크다”고 했다.

이 연구원은 “티앤엘은 올해 81%, 2022년 26% 등 향후 두 자릿수의 매출 성장률을 지속하고, 40%대의 높은 수준의 영업이익률을 이어갈 것”이라며 “향후 마이크로니들 기반의 경피약물전달시스템(TDDS) 시장에까지 진출할 것을 감안하면 기업가치 재평가가 필요하다”고 말했다.

김예나 기자

관련뉴스