유통업계의 화두는 최근 수년간 e커머스(전자상거래)였다. 쿠팡은 시장의 게임체인저였고, 높은 기업가치를 인정받으며 미국 시장에 상장했다. e커머스 시장에서 밀리는 유통업체는 생존이 불투명하다고 했다. 하지만 이 같은 온라인 시장의 성장세가 꺾이고 있다는 의견이 나오기 시작했다. 오프라인 매장을 보유하고 있는 유통업체들이 강점을 지니게 될 것이란 전망도 나온다. 전문가들은 매장을 물류 인프라로 활용할 수 있는 기업을 눈여겨볼 만하다고 조언했다.

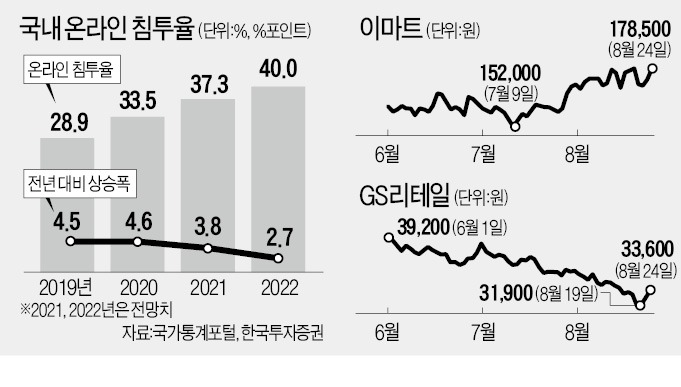

지난해 국내 온라인 침투율은 전년 대비 4.6%포인트 상승하며 33.5%를 기록했다. 상승폭 기준으로 고점을 찍었다. 온라인 침투율은 전체 소비지출에서 온라인 거래가 차지하는 비중을 말한다. 한국투자증권은 상승폭이 올해 3.8%포인트, 내년 2.7%포인트로 점차 완만해질 것으로 내다봤다.

e커머스업체 쿠팡이 오프라인 유통업체에 미치는 영향도 약해질 것이라는 평가다. 김명주 한국투자증권 연구원은 “최근 쿠팡의 상품 수 증가폭이 둔화하고 있다”며 “쿠팡이 플랫폼 서비스로 사업을 확장하고 해외 진출을 본격화하면서 국내 유통업계에 미치는 영향은 줄어들 것”이라고 말했다.

경제활동 재개(리오프닝)에 따른 수혜도 기대된다. 임수연 하이투자증권 연구원은 “하반기 백신 접종률이 높아지고 코로나19 확산세가 안정되면 오프라인 유통업체에 대한 투자심리가 개선될 것”이라고 말했다.

미국의 월마트가 대표적인 사례로 제시됐다. 월마트는 미국 전역의 점포를 배송 기지로 활용해 풀필먼트(통합물류) 서비스를 제공하고 있다. 지난해 6월에는 온라인 시장 경쟁력을 높이기 위해 캐나다의 e커머스 플랫폼 기업 쇼피파이와 제휴했다. 그 결과 올 2분기 월마트의 e커머스 매출은 전년 동기 대비 86% 증가했다. 월마트 주가는 코로나19 발생 이전인 2019년 말(119.4달러)보다 26.01% 뛰었다.

한국투자증권은 유통업종 최선호주로 이마트를 꼽았다. 이마트가 월마트와 비슷하게 움직이고 있기 때문이다. 이마트는 4년간 물류 인프라에 1조원을 투자하고 7300여 개 오프라인 매장을 배송 거점으로 활용할 계획이다. 올 들어선 네이버와 지분을 교환하고 이베이코리아, 더블유컨셉 등을 잇달아 인수하는 등 e커머스 시장에서 점유율을 높이고 있다.

에프앤가이드에 따르면 이마트의 올해 연간 영업이익 컨센서스(증권사 추정치 평균)는 4394억원으로 전년 대비 85.26% 증가할 전망이다. 오프라인 매장의 실적 개선에 더해 자회사 쓱닷컴도 2023년 흑자 전환이 예상된다.

주가 수준을 보더라도 매수 매력이 높다는 평가다. 이마트의 12개월 선행 주가수익비율(PER)은 올초 13배 수준에서 최근 9배로 낮아졌다.

편의점업체 중에선 GS리테일을 눈여겨볼 만하다는 의견이 나온다. 이 회사는 지난 13일 요기요 지분 30% 인수를 발표하며 퀵커머스 시장에서 경쟁력을 강화했다. 김진우 KTB투자증권 연구원은 “쿠팡, B마트 등 경쟁 모델에 비해 상품 라인업과 배송 속도, 수익성 측면에서 모두 우위에 있다”고 평가했다.

이날 이마트는 3.48% 오른 17만8500원에 거래를 마쳤다. GS리테일(2.60%) 롯데쇼핑(3.92%) 신세계(5.52%) 등도 강세를 보였다.

서형교 기자 seogyo@hankyung.com

관련뉴스