하지만 금융당국은 금융사에 ‘2030 부채에 대한 철저한 관리’를 당부하고 있다. 이들이 최근 주식과 암호화폐 등 위험도가 높은 투자를 벌여온 데다 ‘영끌(영혼을 끌어모은) 대출’을 통한 ‘빚투(빚내서 투자)’로 부동산 구매에 나서면서 가계부채 총량을 크게 키웠기 때문이다. 향후 금리가 오르고 자산가격에 충격이 오면 과거 ‘카드사태’처럼 청년층의 부채 문제가 심각해질 수 있다는 게 금융당국의 지적이다.

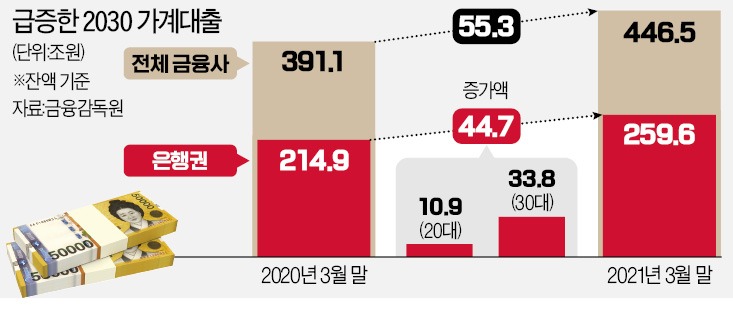

한국은행 데이터베이스에 따르면 올 1분기 말 기준 2030세대의 전체 금융권 가계대출은 446조5000억원으로 1년 전(391조1000억원)에 비해 55조3000억원 증가했다. 이 중 은행권 대출금 잔액은 259조6000억원으로, 1년간 44조7000억원 불었다. 증가율은 20.5%로 같은 기간 은행권 전체 세대 부채 증가율(10.3%)의 약 두 배다.

MZ세대(밀레니얼+Z세대)의 대출 폭증은 수도권 아파트값이 고공행진한 데 따른 ‘패닉바잉(공황구매)’이 반영된 결과로 분석된다. 은행 관계자는 “지난해 7월 이후 2030세대의 신용대출을 통한 주택 구매가 이어졌고, 그해 11월 1차 총부채원리금상환비율(DSR) 규제를 앞두고는 미리 신용대출을 받아두려는 가수요가 폭발했다”고 설명했다. 한 은행의 고위 임원은 “초저금리 상황이 지속되는 가운데 성장한 최근의 2030세대는 ‘빚의 무서움’을 모르는 것 같다”고 했다.

금융 당국은 2030세대 부채의 질이 다른 세대에 비해 떨어지고, 소득 대비 부채 총량이 많아 향후 위험에 노출될 가능성이 높다는 점을 특히 우려한다. 1분기 기준 2030세대 대출의 41.8%(186조9000억원)는 은행에 비해 금리가 높은 2금융권 대출인 것으로 나타났다. 이 시점에 국내 가계의 연소득 대비 가계대출비율(LTI)은 231.9%인 데 비해 ‘빚투’에 활발하게 뛰어든 30대의 LTI는 266.9%에 달했다. 기준금리가 오르고, 주식시장에 충격이 오면 2030 차주의 피해가 더욱 커질 수 있다는 의미다.

“2030세대는 정부의 대출 규제로 ‘자산 증식의 기회가 끊기게 됐다’는 반론을 내세운다. 정부가 집값을 잡기 위해 2030세대를 희생양 삼아 대출을 죄고 있다는 것이다. 이대로라면 세대 간 자산 격차가 더욱 커질 수밖에 없다는 게 이들의 불만이다. “정부가 앞장서 사다리를 걷어차고 있다”는 주장이다.

청년세대는 최소한 ‘벼락거지’는 면해야 한다는 절박한 심정 때문에 빚을 내서라도 주택을 구매하길 원하고 있다. 20대 직장인 이모씨는 “청년세대는 경제생활을 하는 기간이 4050세대에 비해 훨씬 더 길다”며 “정부가 청년세대에 대해선 담보인정비율(LTV) 규제를 과감하게 풀어줘야 한다”고 했다.

김대훈/장현주 한국경제신문 기자

관련뉴스