포스코플랜텍이 상장 폐지된 지 5년여 만에 증시 재입성에 도전한다. 자본잠식에서 벗어나 이익을 내는 회사로 거듭나면서 기업공개(IPO)에 성공할 것으로 회사 측은 기대하고 있다. 현재 주인인 연합자산관리(유암코)의 투자 회수와 옛 모회사인 포스코가 다시 경영권 확보에 나설 가능성에도 관심이 쏠린다.

포스코플랜텍이 상장 폐지된 지 5년여 만에 증시 재입성에 도전한다. 자본잠식에서 벗어나 이익을 내는 회사로 거듭나면서 기업공개(IPO)에 성공할 것으로 회사 측은 기대하고 있다. 현재 주인인 연합자산관리(유암코)의 투자 회수와 옛 모회사인 포스코가 다시 경영권 확보에 나설 가능성에도 관심이 쏠린다.6일 투자은행(IB) 업계에 따르면 포스코플랜텍은 상장 주관사 선정을 위한 입찰을 진행 중이다. 입찰엔 다수의 국내 증권사가 참여했다. 이 회사는 이달 주관사 선정을 마치고 본격적인 IPO 준비에 들어갈 계획이다. 이르면 내년 상반기 상장할 것으로 예상된다.

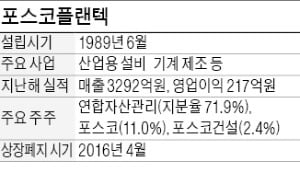

포스코플랜텍은 1989년 포스코가 제철소 정비를 위해 설립한 회사다. 현재는 제철소 및 관련 설비부품 제작사업을 하고 있다. 이 회사는 오랫동안 포스코 제철소 정비사업을 통해 안정적으로 수익을 내다가 2010년대 들어 새로 뛰어든 플랜트사업에서 대규모 손실을 내면서 경영난에 처했다. 신규 수익을 기대하고 2013년 플랜트업체 성진지오텍과 합병했지만, 오히려 해외 플랜트 사업장에서 부실이 발생했다. 그해부터 3년간 총 3793억원의 영업손실을 내 자본잠식에 빠지면서 2015년 9월 워크아웃(기업개선작업)에 들어갔다. 이듬해인 2016년 4월에는 유가증권시장에서 상장 폐지됐다.

포스코플랜텍은 1989년 포스코가 제철소 정비를 위해 설립한 회사다. 현재는 제철소 및 관련 설비부품 제작사업을 하고 있다. 이 회사는 오랫동안 포스코 제철소 정비사업을 통해 안정적으로 수익을 내다가 2010년대 들어 새로 뛰어든 플랜트사업에서 대규모 손실을 내면서 경영난에 처했다. 신규 수익을 기대하고 2013년 플랜트업체 성진지오텍과 합병했지만, 오히려 해외 플랜트 사업장에서 부실이 발생했다. 그해부터 3년간 총 3793억원의 영업손실을 내 자본잠식에 빠지면서 2015년 9월 워크아웃(기업개선작업)에 들어갔다. 이듬해인 2016년 4월에는 유가증권시장에서 상장 폐지됐다.포스코플랜텍은 워크아웃 돌입 이후 울산 공장 등 주요 자산을 매각하는 등 구조조정을 했다. 2016년부터 매년 이익을 내고 있다. 지난해 영업이익은 217억원, 올 상반기는 59억원이었다. 부채비율은 지난 6월 말 58.9%까지 떨어졌다. 이 덕분에 시장 예상보다 일찍 워크아웃을 졸업할 수 있었다. 이 회사는 지난해 6월 유암코를 새 주인으로 맞으면서 워크아웃을 종결했다. 유암코는 당시 포스코플랜텍의 유상증자에 참여해 600억원을 투입했다. 비슷한 시기 산업은행과 신한은행, 하나은행, 우리은행 등 채권단에 갚아야 할 채무도 출자 전환을 통해 주식으로 전환했다. 출자 전환을 통해 1476억원의 자본을 추가로 확보했다.

IB업계에선 유암코가 포스코플랜텍 상장 과정에서 투자금 중 일부를 회수할 것으로 보고 있다. 유암코는 현재 포스코플랜텍 지분 71.9%를 갖고 있다. IPO 이후에도 보유 지분을 처분해가며 투자 수익을 실현할 것이란 관측이 많다.

유암코의 투자 회수 과정에서 포스코그룹이 포스코플랜텍의 경영권을 다시 가져올지도 주목된다. 포스코플랜텍이 유암코로부터 투자 유치를 받기 직전인 지난해 5월 초 대규모 감자(비율 83.3%)를 하면서 포스코그룹의 포스코플랜텍 지분율은 대폭 낮아졌다. 유암코 투자 전 60.8%였던 포스코 보유 지분은 11.0%로 줄었고, 그룹 계열사인 포스코건설의 지분율도 13.1%에서 2.4%로 떨어졌다. 이에 따라 포스코플랜텍이 상장하면서 시장에 나오는 유암코 지분을 포스코그룹 계열사들이 받아 갈 가능성이 높다는 게 증권가의 예상이다.

김진성/전예진 기자 jskim1028@hankyung.com

관련뉴스